IPo

«Сибстекло» готовится выйти на IPO

- 04 июля 2023, 08:06

- |

Об этом заявила директор по финансам ООО «Сибирское стекло» (крупнейший производитель тарного стекла за Уралом, актив РАТМ Холдинга) Екатерина Нестеренко в ходе дискуссии на круглом столе «Долгосрочное финансирование — драйвер развития регионов», организованном Банком России.

Участие в круглом столе приняли представители банковских структур, компаний-организаторов выпусков ценных бумаг, юридического сообщества, крупных промышленных предприятий.

По мнению Екатерины Нестеренко, в связи с изменениями макроэкономической ситуации, произошедшими в 2022 году, финансовые организации начали более пристально рассматривать инвестиционные проекты на стадии принятия решения о поддержке, например, обращать внимание не только на период окупаемости, но и на состав поставщиков:

— Мы стараемся расширять круг поставщиков за счет производителей материалов и комплектующих из России или дружественных стран. Обращаемся к параллельному импорту, но поиск оптимальных схем увеличивает сроки реализации инвестпроектов. Потребность в «длинных деньгах» на «Сибстекле» будет актуализирована в следующем году, в связи с необходимостью определить источники финансирования для ремонта одной из стекловаренных печей, к подготовке которого приступим в 2025 году.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Спрос на акции СмартТехГрупп (CarMoney) в первый день торгов превысил ожидаемые значения в несколько раз, дополнительное предложение (до 110,7 млн акций) также реализовано

- 03 июля 2023, 16:43

- |

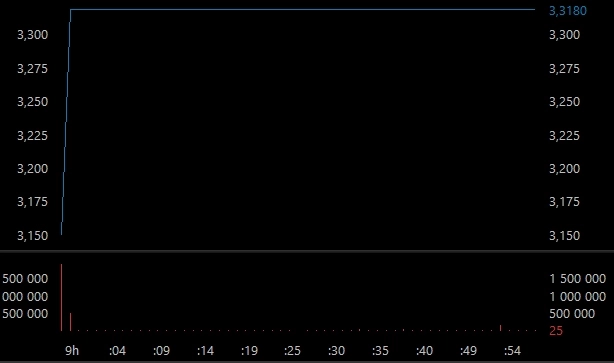

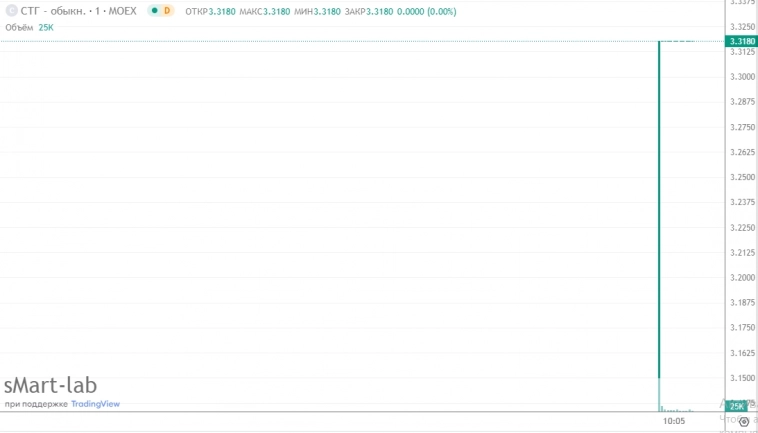

3 июля 2023 года на Московской бирже стартовали торги акциями ПАО «СмартТехГрупп», материнской компании финтех-сервиса CarMoney (ООО МФК «КарМани»). Торговый код – CARM.

В первый день торгов спрос на предложенный акционерами Компании объем акций, эквивалентный 600 млн рублей, в несколько раз превысил ожидаемые значения и был реализован за считанные минуты. Для поддержания ликвидности акций на торгах акционеры Компании приняли решение о продаже дополнительного объема акций в размере не более 6% (до 110,7 млн акций) от текущего капитала ПАО «СТГ». Акции поступали в продажу поэтапно – по состоянию на 15:50 дополнительное предложение реализовано.

Других дополнительных предложений акций от компании не будет.

Акции в рамках дополнительного предложения передавались на продажу акционерами по модели, аналогичной проведенным в начале первого дня торгов сделкам, через уполномоченную компанию для их последующей реализации на Бирже. Стоимость акций определялась в ходе биржевых торгов.

( Читать дальше )

ПАО "СТГ" разместит дополнительный объем акций

- 03 июля 2023, 11:55

- |

Акции будут продавать поэтапно, объемы будут определять исходя из рыночных котировок и спроса на бумаги.

Антон Зиновьев, основатель финтех-сервиса CarMoney и акционер ПАО «СТГ», прокомментировал:

«Мы решили выйти на рынок с небольшим объемом предложения, достаточным для успешной реализации наших стратегических планов на ближайший год, так как понимали, что российские компании сегодня недооценены. При этом мы реализуем акции через серию заявок на продажу по заранее объявленному диапазону цены, чтобы позволить рынку самому сформировать справедливую оценку. Так и произошло, и мы благодарны нашим новым акционерам за их доверие и поддержку.

( Читать дальше )

Планка.... Она ПЕРСОНАЛЬНАЯ? CarMoney....

- 03 июля 2023, 11:01

- |

А, где, там, всякие «если в течение 3-х ближайших минут»????

Вроде нашёл ответ...

2 минуты ДО!

( Читать дальше )

Рекорд Мосбиржи: SPO за 30 минут

- 03 июля 2023, 10:59

- |

Фондовый рынок поставил рекорд. К спросу на акции Кармани, присоединилась режиссёрская группа создателей фильмов «угнать за 60 секунд» и «Успеть за 30 минут». Акционеры Кармани долго не думали. Уже с утра было понятно, что спрос на акции Кармани значительно превышает предложение. Даже начало торгов прошло не по нижней границе в 2,37, а по 3,15 рубля за акцию. Т.е. обещанную лесенку нам не то что не привезли, но и не показали.

Сейчас в стакане спрос на 1,5 млн лотов или примерно 500 млн рублей. Поэтому естественно владельцы компании решили «почему бы за дорого не продать ещё чуть-чуть» и захотели отдать в стакан ещё 6% акций СТГ (Кармани). Говорят теперь опять что-то про лесенку.

Самый быстрый SPO в истории. Аминь.

ПС

Анатолий Полубояринов просил передать ему привет. И да, подписывайтесь на телегу, если не страшно.

СмартТехГрупп (CarMoney) объявляет о намерении разместить дополнительный объем акций в размере не более 6% (до 110,7 млн акций) от текущего капитала

- 03 июля 2023, 10:39

- |

3 июля 2023 года на Московской бирже стартовали торги акциями ПАО «СмартТехГрупп» (www.smarttechgroup.pro), материнской компании финтех-сервиса CarMoney. Торговый код – CARM.

В первый день торгов спрос на предложенный акционерами Компании объем акций, эквивалентный 600 млн рублей, существенно превысил ожидаемые значения. В этой связи акционеры Компании для поддержания ликвидности акций на торгах приняли решение о возможной продаже дополнительного объема акций в размере не более 6% (до 110,7 млн акций) от текущего капитала ПАО «СТГ». Акции будут поступать в продажу поэтапно. Объем каждой дополнительной заявки будет определяться отдельно в зависимости от спроса и рыночных котировок на каждый момент времени. Других дополнительных предложений акций в рамках допэмиссии не будет.

Акции будут переданы на продажу акционерами по модели, аналогичной проведенным в первый день торгов сделкам, через уполномоченную компанию для их последующей реализации на Бирже. Стоимость акций будет определяться в ходе биржевых торгов.

( Читать дальше )

📈Акции CarMoney (СмартТехГрупп) в первый день размещения устремились вверх на 5% с 3,16 руб до 3,318 руб за акцию

- 03 июля 2023, 10:32

- |

Мосгорломбард - старейшая в России сети ломбардов готовится к проведению IPO до конца года и видит большие возможности на российском рынке ломбардов - Ведомости

- 03 июля 2023, 07:21

- |

IPO является частью стратегии ускоренного роста, которая включает открытие новых точек и создание маркетплейса для займов под залог и купли-продажи товаров. «Мосгорломбард» может стать первым российским ломбардом, акции которого будут обращаться на бирже.

Источник: www.vedomosti.ru/investments/articles/2023/06/30/983052-vladelets-seti-lombardov-nameren-provesti-ipo

CarMoney выходит на биржу

- 01 июля 2023, 19:38

- |

Начало торгов на Московской бирже $MOEX планируется начать с 3 июля 2023 г. под тикером #CARM.

Продавцом акций выступит специально уполномоченная компания. Общий объем предложенных акций будет эквивалентен 600 млн рублей, что составит порядка 10% от текущего капитала ПАО «СТГ». 21 июня обыкновенные акции ПАО «СТГ» были включены в список ценных бумаг, допущенных к торгам ПАО «Московская Биржа» с 3 июля 2023 года. Торги и расчеты будут проводиться в российских рублях.

В рамках листинга в момент старта торгов будут размещена часть пакета акций двух акционеров компании — основателя Антона Зиновьева и акционера Сергея Ситникова, на общую сумму 600 млн рублей, которые они передают в заем на подконтрольную структуру для реализации сделки.Примерно в то же время планируется выпуск дополнительной эмиссии акций для реализации процедуры кэшин в компанию. При реализации всего объема предложения и с учетом долей текущих миноритарных акционеров, доля акций CarMoney в свободном обращении (free-float) может составить около 18%.

( Читать дальше )

CarMoney (CARM): разбор перед IPO / DPO

- 01 июля 2023, 12:33

- |

⬆️В видео – экспресс-разбор CarMoney перед размещением: бизнес, перспективы, спекулятивный интерес, инвестиционный интерес, и при чем здесь Путин?

Мнение совсем тезисно:

- Продается как компания роста и вероятность этот рост показать действительно большая. Бизнес-модель очень легко масштабируется, место на рынке еще есть (но, возможно, его не так много, как обещает сама CarMoney)

- Исторически прибыльный и растущий бизнес с момента завершения инвест-цикла (2019). Стрессоустойчивый: вполне уверенно росли и в 2020, и в 2022

- Спекулятивно здесь наверняка будет лютый ажиотаж, особенно на нижних ценовых уровнях (размещение пройдет в несколько траншей с разбросом цены более 30%). Вероятность, что на торгах разгонят цену выше конечных 3,16 руб. за акцию, считаю что большая

- Для покупки в длинный портфель – считаю, что акции стоят недешево, но вполне адекватно. Запланированный рост ближайших 12 месяцев уже в цене, но если CarMoney сможет отработать 2023 год в рамках своего же сценария и стратегии, рынок непременно переоценит акции кратно вверх, уже с учетом ожиданий от следующих периодов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал