Блог им. PavelPK

CarMoney выходит на биржу

- 01 июля 2023, 19:38

- |

Начало торгов на Московской бирже $MOEX планируется начать с 3 июля 2023 г. под тикером #CARM.

Продавцом акций выступит специально уполномоченная компания. Общий объем предложенных акций будет эквивалентен 600 млн рублей, что составит порядка 10% от текущего капитала ПАО «СТГ». 21 июня обыкновенные акции ПАО «СТГ» были включены в список ценных бумаг, допущенных к торгам ПАО «Московская Биржа» с 3 июля 2023 года. Торги и расчеты будут проводиться в российских рублях.

В рамках листинга в момент старта торгов будут размещена часть пакета акций двух акционеров компании — основателя Антона Зиновьева и акционера Сергея Ситникова, на общую сумму 600 млн рублей, которые они передают в заем на подконтрольную структуру для реализации сделки.Примерно в то же время планируется выпуск дополнительной эмиссии акций для реализации процедуры кэшин в компанию. При реализации всего объема предложения и с учетом долей текущих миноритарных акционеров, доля акций CarMoney в свободном обращении (free-float) может составить около 18%.

По информации, предоставленной представителем компании, все средства от продажи акций будут аккумулироваться в специальной структуре. Чтобы эти деньги стали частью капитала компании и будет выпущена дополнительная эмиссия акций, которую специальная структура выкупит с использованием средств, привлеченных в результате прямого листинга. После этого структура вернет акционерам их предоставленные в долг бумаги.

Таким образом, будет осуществлен так называемый «кэш-ин», то есть акционеры не получат непосредственно денежных средств, но своими акциями помогут компании привлечь дополнительные средства. В дальнейшем, после поступления денег в капитал компании, акционеры будут иметь право продать на бирже не более 6% своих акций в общей сложности.

Этот механизм позволяет акционерам сделать вклад в развитие компании, вместе с тем сохраняя определенную долю акций, которые могут быть проданы на рынке в будущем.

❗Акции Компании будут предлагаться с поэтапным, заранее установленным увеличением цены и объема каждого транша. Всего будет размещена 21 заявка в широком ценовом диапазоне с начальной ценой 2,37 рублей за акцию и конечной – 3,16 рублей за акцию.

Что такое IPO и DPO, в чем разница?

Финтех-сервис CarMoney, принадлежащий ПАО «Смарттехгрупп», принял решение о проведении прямого листинга (DPO) своих акций на Московской бирже, вместо проведения первичного публичного размещения (IPO).

В отличие от классического сбора заявок (IPO), в случае прямого листинга (DPO) акций CarMoney, акционеры компании предоставят свои акции в долг специальной подконтрольной структуре. Данная структура разместит акции в биржевом стакане и продаст их. Продажа будет осуществляться по методу «лесенки», что означает, что на каждой ступени объем акций и их цена будут увеличиваться.

Метод «лесенки» позволяет инвесторам, участвующим на ранних стадиях размещения акций, приобрести их по более выгодной цене, чем на последующих этапах. В то же время, такой подход позволяет избежать продажи всех акций по минимальной цене. Конкретные параметры этой «лесенки» будут объявлены позже компанией.

Этот метод размещения акций позволяет создать более гибкую систему, которая может быть выгодной для инвесторов, особенно для тех, кто присоединится к размещению на ранних этапах, но точные детали и условия будут определены компанией и объявлены в последующем.

В прошлом, кстати впервые, к такому методу размещения подходила компания Positive Technologies $POSI, CarMoney решили последовать успешному кейсу своих коллег и стать вторыми в истории прямого листинга.

Мы с вами уже подробно изучили что такое CarMoney, чем она занимается, немного историю становления бизнеса и почему этот финтех больше банк, чем МФО в этой статье — pavelpk.ru/carmoney_ipo

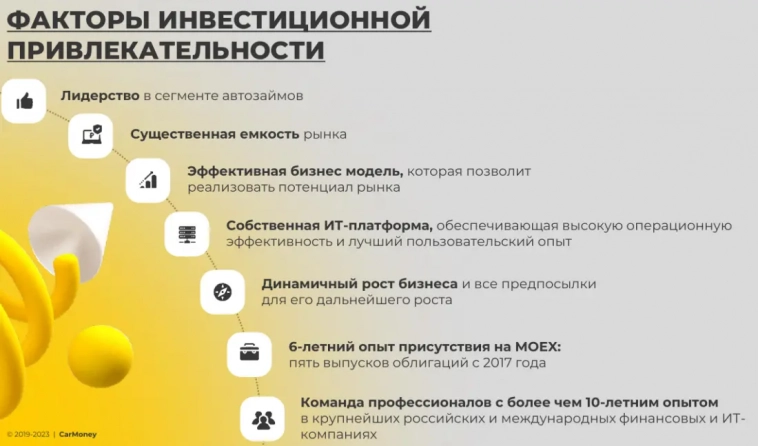

CarMoney предлагает клиентам займы по паспорту и под залог автомобилей, которые при этом остаются в пользовании и собственности владельца. Максимальная сумма — 1 млн рублей, максимальный срок кредита — 48 месяцев. Компания прямо заявляет на сайте, что «не старается быть банком» и «лояльно относится к кредитной истории или ее отсутствию». При этом…В этой статье мы рассмотрим непосредственно факторы инвестиционной привлекательности, стратегию развития, структуру финансирования, инвестиционный трек, емкость рынка, плюсы и минусы компании, и самое главное стоит ли принимать участие в предстоящем IPO.

Компании нужны деньги на развитие и масштабирование бизнеса. А есть ли куда расширяться?

Плюсы

— Прямой листинг позволяет владельцам акций продавать их напрямую новым инвесторам без участия андеррайтеров, тем самым исключая необходимость проведения традиционного процесса размещения под руководством андеррайтеров. В отличие от IPO, где цена размещения акций определяется на основе спроса со стороны крупных клиентов андеррайтеров, при прямом листинге цена устанавливается непосредственно на рынке. Компании, которые выбирают прямой листинг, обычно являются лидерами своих рыночных ниш и уже имеют доверие со стороны инвесторов. Это позволяет им обойтись без услуг андеррайтеров и прямо взаимодействовать с рынком. Примерами компаний, которые использовали прямой листинг, являются Palantir $PLTR, Roblox $RBLX и Coinbase $COIN. В России ранее прямой листинг использовала Positive Technologies $POSI, акции которой начали торговаться на Московской бирже в конце 2021 года. Прямой листинг предоставляет компаниям большую гибкость и возможность размещать акции на рынке, основываясь на текущих рыночных условиях и спросе. Это альтернативный метод привлечения инвестиций, который может быть предпочтительным для устоявшихся компаний с хорошей репутацией на рынке. Позитивная новость для компании в том, что благодаря прямому листингу она не понесет дополнительных затрат на андеррайтинг и маркетинг, а также избежит посредников.

— Выручка CarMoney в I квартале 2023 г. по РСБУ выросла на 17% год к году до 716,5 млн руб. Чистая прибыль CarMoney увеличилась на 81% до 186 млн руб. Общая сумма выданных займов поднялась на 15% до 812,5 млн руб. CarMoney быстро масштабируется, сохраняя высокую маржинальность. По итогам прошлого года чистая прибыль компании выросла на 66%.

Финансовые результаты операционной компании ООО МФК «КарМани» по итогам 1 квартала 2023 года демонстрируют эффективность реализации привлеченного финансирования (по сравнению с сопоставимыми показателям прошлого года):

– Чистая прибыль составила 186 млн рублей, рост на 81%.

– Выручка компании (процентный и комиссионный доходы) составила 716,5 млн руб., рост на 17%.

– Портфель займов составил 4,4 млрд руб.

– Общая сумма выданных займов увеличилась на 15% и составила 812,5 млн руб.

– Число активных займов превысило 26 тысяч, увеличившись на 27%.

– Средний чек автозайма вырос на 16% до 295 тысяч рублей.

– Доля автозаймов онлайн (по количеству) составила 86%.

– Коэффициент залогового покрытия составил 2,1.

– Собственный капитал составил 2,5 млрд рублей.

— По итогам 2022 г. CarMoney выдал 13,3 тыс. займов, из них в режиме онлайн – 11,3 тыс. Средневзвешенная ставка составляет 87,8%, задолженность по займам составляет 4,27 млрд руб. Залоговая стоимость оценивается в 8,79 млрд руб. Коэффициент покрытия (LTV) составляет 2,1.

— Аналитики ждут роста чистой прибыли CarMoney до 662 млрд руб. в 2023 г. и до 1748 млрд руб. в 2027 г. Реализация этих прогнозов открывает высокий потенциал роста курсовой стоимости акции.

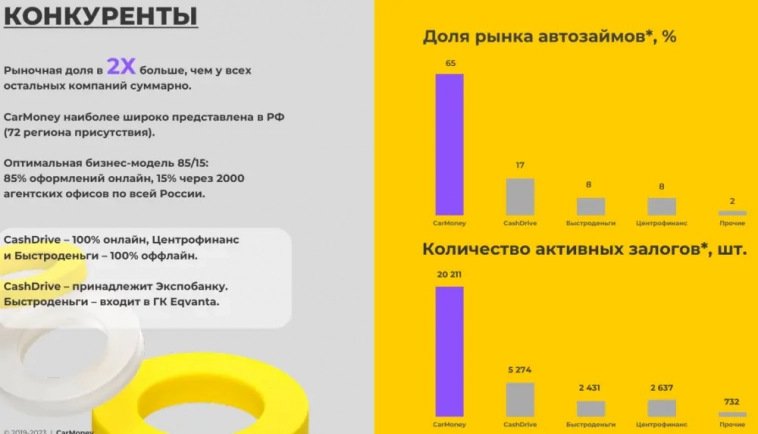

— CarMoney — лидер рынка займов под залог авто: более 20 тыс. активных займов, что в два раза больше, чем у всех остальных игроков суммарно, а потенциал рынка остается очень и очень большим.

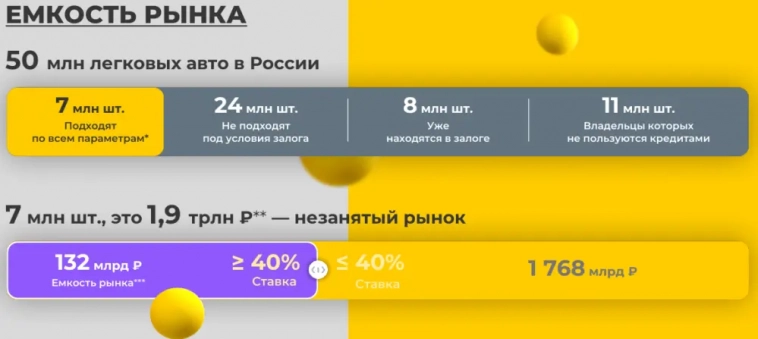

— Объем рынка займов под залог авто в России оценивается в 1,9 трлн рублей. Для диапазона ставок, в котором оперирует финтех-сервис CarMoney, размер рынка, по оценкам компании, составляет 132 миллиарда рублей.

При этом портфель займов CarMoney в 2022 год увеличился до 4,4 млрд рублей., и только за 1 квартал 2023 составил 4,5 млрд рублей.

Компания в своей стратегии развития планирует рост своей доли в рынке в 5 раз, рост кредитного портфеля и чистой прибыли за счет повышения узнаваемости бренда, снижения ставок заема.

— При этом доля CarMoney от общего потенциального объема рынка залоговых микрозаймов сегодня составляет всего 4%, в то время как совокупная доля конкурентов – 2%. Потенциал для роста огромен.

— Превосходство над конкурентами заключается в том, что CarMoney занимает самую большую долю рынка и географически присутствет практически в каждом регионе России (72 региона присутствия).

— UNIT-Экономика займа показывает, что прибыль на один заем для компании составляет 30%

— Бизнес-модель CarMoney показала свою эффективность и устойчивость в условиях экстремальных стресс-тестов периода пандемии 2020 года и геополитического кризиса, начавшегося в 2022 году. В указанные периоды компания продолжала наращивать кредитный портфель и генерировать чистую прибыль в отличие от подавляющего большинства финансовых институтов.

— Компания уже имеет опыт на фондовой бирже, на данный момент 2 выпуска облигаций находятся в обращении и один уже был погашен в мае 2023 года. Всего же компания осуществляла пять выпусков облигаций на общую сумму 1,5 млрд. рублей.

— Совет директоров CarMoney утвердил дивполитику, которая предполагает выплату дивидендов в размере 50% от чистой прибыли за год.

— В 2023 году компания CarMoney перенесла свою головную структуру из Кипра в Россию. Вместо кипрской компании «Karmani Sae LTD» владельцем ООО МФК «Кармани» стало российское акционерное общество «Смарттехгрупп», которое было создано в октябре 2022 года специально для этой цели. В первом квартале текущего года акции АО «Смарттехгрупп» были переданы акционерам от кипрской компании «Karmani Sae LTD». Этот шаг соответствует стратегии развития компании на российском рынке, снижает риски связанные с санкциями для акционеров и в дальнейшем поможет привлечь капитал для развития компании. Перевод головной структуры в Россию свидетельствует о стремлении CarMoney сосредоточить свою деятельность и развитие внутри российского рынка. Это позволяет снизить возможные риски, связанные с международными санкциями, и создает более благоприятные условия для привлечения капитала в будущем.

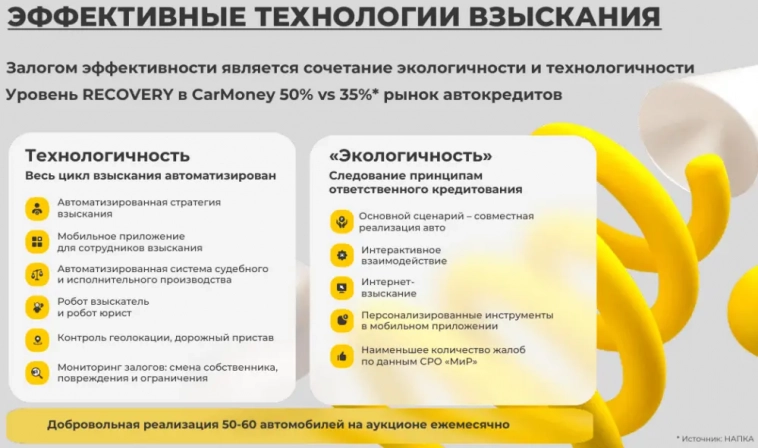

— Компания обладает эффективными технологиями взыскания. Залогом эффективности является сочетание экологичности и технологичности. Уровень RECOVERY в CarMoney 50% vs 35%* рынок автокредитов.

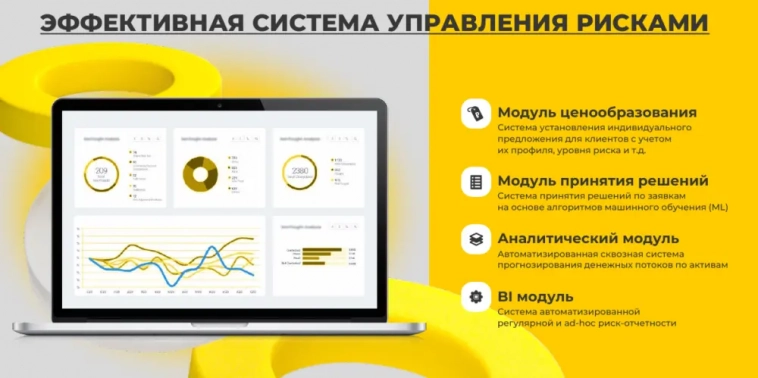

— Бизнес-модель компании CarMoney отличается высокой цифровизацией, не зря ее называют финтехом. Они имеют собственную технологическую платформу, которая позволяет автоматизировать все операционные процессы. От маркетинга и ценообразования до управления рисками и процессов взыскания задолженности — все осуществляется с помощью цифровых инструментов, включая алгоритмы искусственного интеллекта и машинного обучения. Такая цифровизация не только обеспечивает основу для масштабирования бизнеса, но и повышает операционную эффективность компании. За счет IT-компетенций CarMoney удается сократить общие и административные издержки, а также улучшить показатели операционной рентабельности. Благодаря масштабированию бизнеса компания также снижает постоянные расходы, что приводит к росту показателя доходности акционерного капитала (ROE).

Минусы

— Конкуренция: В России существует более 1100 микрофинансовых организаций, и CarMoney конкурирует не только с ними, но и с банками, которые могут предложить более привлекательные условия и ставки. Также сюда стоит отнести низкие барьеры для входа новых игроков на рынок.

— Компания специализируется только на предоставлении займов под залог автомобилей и не имеет других источников дохода. Это делает ее уязвимой, так как изменение процентных ставок или другие изменения на рынке могут серьезно повлиять на ее деятельность.

— В нестабильной экономической и политической обстановке заемщики могут испытывать финансовые трудности, что приведет к невыплатам по кредитам. Это может привести к списанию безнадежных займов и убыткам для компании.

— ЦБ РФ периодически вводит новые нормы и ограничения, которые могут негативно сказаться на микрофинансовых компаниях, включая ограничение максимальных ставок и переплат. Это призвано улучшить условия для заемщиков, но может негативно повлиять на бизнес CarMoney.

— В пресс-релизе говорится, что на дивиденды предполагается направлять 50% чистой прибыли за год. Однако в положении о дивидендной политике, опубликованной на сайте компании, отмечается, что на выплату дивидендов может быть направлено не менее 25% и не более 50% от чистой прибыли при выполнении ряда условий. Среди них – необходимость исполнить целевые финансовые показатели общества не менее чем на 85% за отчетный период.

— Чистая прибыль компании в прошлом году выросла до 403 млн руб. с 242 млн руб. в 2022 г. При этом выручка не изменилась, что может быть связано с недостатком капитала для расширения бизнеса. Скорей всего из-за этого и есть желание привлечь капитал через выход на биржу.

— В декабре 2022 года рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности компании на уровне ruBB−, прогноз рейтинга был понижен со «стабильного» до «развивающегося». Возможно после размещения на бирже и после привлечения капитала рейтинг поднимут.

Что в итоге

Участие в IPO компании CarMoney может быть перспективным инвестиционным решением. Потенциальный рынок компании оценивается в 132 миллиарда рублей, а предложение выплатить 50% чистой прибыли в виде дивидендов звучит привлекательно.

Потенциал для роста — 94% незанятого рынка, звучит очень аппетитно.

Несмотря на низкий кредитный рейтинг, компания имеет неплохую капитализацию и специализируется на предоставлении обеспеченных займов под залог. Она работает в нише с хорошим потенциалом роста, особенно при наличии дополнительного капитала.

В условиях растущего фондового рынка акции компании могут продемонстрировать рост после IPO, однако долгосрочным инвесторам следует учитывать оценочные коэффициенты, по которым будут размещаться акции. В случае завышенных оценок, можно подождать, пока котировки снизятся до приемлемых уровней и приобрести акции на вторичном рынке.

И давайте не забывать про момент, что на бирже могут оказаться выставленные на продажу акции текущих акционеров, что может повляить на котировки уже на вторичном рынке после размещения. Напомню, что акционеры компании намереваются принять на себя обязательства, ограничивающие отчуждение акций компании до истечения 180 дней с момента начала биржевых торгов. Два акционера оставляют за собой право после поступления 600 млн рублей в капитал компании (кэш-ин) продать на бирже до 6% акций (кэш-аут).

Что касается лично меня, я принимаю решение принять участие в размещении акций на бирже, это может быть очень интересным кейсом. Акции компании интересны в диапазоне от 2,3 до 3,3 рубля, выше — дорого.

🔔 Дисклеймер✅ Сервис Tinkoff Premium — повышенный доход, комфорт и привилегии. Если оформить по моей ссылке, вы получите 2 месяца БЕСПЛАТНО Tinkoff Premium - https://www.tinkoff.ru/sl/NXYp9Y3kX0

Решения принимаются инвестором самостоятельно. Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля. При подготовке представленных материалов была использована информация из источников, которые, по мнению автора, заслуживают доверия. При этом данная информация предназначена исключительно для информационных целей, не содержит рекомендаций и является выражением частного мнения. Невзирая на осмотрительность, с которой автор отнесся к составлению этой страницы, автор не дает никаких гарантий в отношении достоверности и полноты содержащейся здесь информации. Никто ни при каких обстоятельствах не должен рассматривать эту информацию в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия. Автор не несет никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Данная информация, действительна на момент ее публикации, при этом автор вправе в любой момент внести в информацию любые изменения. Результаты инвестирования в прошлом не определяют доходы в будущем. Автор предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

теги блога PavelPK

- Activision Blizzard

- ADBE

- Adobe

- adobe inc

- Adobe Systems

- alphabet

- AMD

- Apple

- Applied Materials

- Beyond Meat

- BYND

- CarMoney

- Coca-Cola

- DG

- dollar general corp

- GooG

- googl

- INTC

- Intel

- Intel Corporation

- jd.com

- JD.com Inc

- jnj

- Johnson & Johnson

- Lam Research Corporation

- LRCX

- LULU

- Lululemon Athletica

- Microsoft

- microsoft corporation

- Momo

- momo акции

- Morgan Stanley

- Nextera

- NextEra Energy

- NVDA

- Nvidia

- NVIDIA Corporation

- OPEN OIL MARKET.

- PEP

- Pepsi

- Pepsico

- S&P500 фьючерс

- sq

- Taiwan Semiconductor Manufacturing Company Limited

- tesla

- tesla inc

- TSM

- TSMC

- Visa

- visa inc

- акции

- Акция

- аналитика

- банк

- батарейки

- биржа

- веганы

- видеокарта

- дизельное топливо

- застройщики

- знакомства

- Илон Маск

- инвест идеи

- инвест идеи. инвестиции

- Инвестбанк

- инвестидея

- йога и трейдинг

- КарМани

- Китай

- китайские акции

- коронавирус

- Маск

- недвижимость

- Нефть

- новости рынков

- новости рынков

- обзор акций

- обзор компании

- обзор рынка

- отчетность

- Полупроводники

- предстоящие события

- ритейлеры

- Самолет Девелопмент

- скидки

- события на рынке

- События недели

- события новой недели

- события предстоящей недели

- тесла

- фармацевтика

- финтех

- фитнес

- фодовый рынок

- фондвый рынок

- фондовый рынок

- фотошоп

- электромобили

На мой взгляд любое заботящееся о своих гражданах государство просто не пустит на рынок этих бесов.