IPo

Стоит ли участвовать в IPO Южуралзолото

- 13 ноября 2023, 15:07

- |

IPO Южуралзолото стартовало.

Стоит ли участвовать?

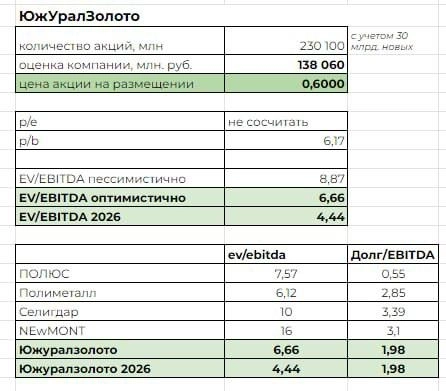

▪️Диапазон размещения 0,55-0,6 руб, 1 лот 1000 акций

▪️Прием заявок до 21.11

▪️По словам компании 50% заявок подано от институционалов

▪️Старт торгов 22 ноября

▪️Капитализация 138 млрд. руб.

Текущая EV/EBITDA=6.66, есть небольшой дисконт 12% к Полюсу.

EV/EBITDA 2026 =4,44 и это уже интереснее, но при условии, что компания сможет достигнуть запланированных показателей. Все-таки пока это только план. Но рост показателей должен начаться уже с 2024 года, так как часть мощностей увеличивается в конце 2023 года.

Будет ли рост в старт торгов? Вероятнее, будет что-то среднее между Астрой и Хендерсон и компания на открытии может дать 10% рост. Я приму участие в IPO на небольшую сумму.

Обзор по компании писала здесь (https://t.me/invest_privet/2587)

- комментировать

- Комментарии ( 7 )

📌 "Южуралзолото" планирует провести IPO на Мосбирже

- 13 ноября 2023, 14:30

- |

Группа Компаний» (АО «ЮГК») — одно из крупнейших золотодобывающих предприятий России по объёму производства и запасам.

ЮГК входит в топ-5 производителей золота в России, а по объемам ресурсов занимает второе место. Компания планирует удвоить объемы производства к 2028 году и довести их до 944 тыс. унций в год. При этом большая часть инвестиций в развитие проектов уже сделана, пик инвестиционной фазы пройден.

Про IPO:

— Тикер: $UGLD

— Раздел: Второй уровень листинга

— Ценовой диапазон составит от 55 до 60 копеек за акцию

— Капитал компании оценен в 110-120 млрд руб. без учета ожидаемого привлечения средств на IPO

— Компания 13 ноября объявила, что начала прием заявок от институциональных и частных инвесторов на участие в IPO. Сбор планируется завершить до 21 ноября включительно

— Старт торгов акциями ожидается 22 ноября 2023 г.

Презентация инвесторам

В рамках IPO инвесторам будут предложены новые акции, которые составят до 5% от акционерного капитала компании. Кроме того, в ходе IPO будет структурирован механизм стабилизации размером до 10% от размера предложения. «Данный механизм будет действовать в течение 30 дней после начала торгов», — добавили в ЮГК.

( Читать дальше )

🧐 Стали известны детали IPO ЮГК

- 13 ноября 2023, 14:04

- |

В прошлом обзоре мы с вами познакомились с бизнесом компании, разобрали операционные результаты и оценили потенциал роста. Сегодня проанализируем финансовое состояние эмитента и основные параметры IPO. Попробуем ответить на вопрос, насколько вообще интересно участие в данном размещении.

📊 Многие экспортеры РФ имеют позитивную динамику финансовых результатов только благодаря росту курса доллара и цен на сырье. Но это те переменные, которые компании не в силах контролировать. Единственное, на что может бизнес влиять, это рост производства и его эффективность.

📈 ЮГК как раз обращает внимание на то, что в ближайшие 3 года ожидает темпов роста производства выше 14% в год. Такой динамикой не может похвастаться никто из публичных компаний в секторе золотодобычи. У Полюса #PLZL, например, до 2026 года темпы роста ожидаются на уровне 4% в год.

✔️ Рост добычи золота будет позитивно влиять на финансовые результаты компании и, как следствие, на ее капитализацию. Менеджмент ожидает среднегодовой рост выручки на уровне 10% до 2028 года. С учетом того, что маржинальность бизнеса достаточно высокая, рентабельность EBITDA за последние 3 года была на уровне 48% в среднем, то рост выручки найдет свое отражение в увеличении денежного потока и чистой прибыли, что позволит нарастить и дивидендные выплаты.

( Читать дальше )

Что интересного на рынке акций?

- 13 ноября 2023, 13:14

- |

В условиях дефицита предложения на долговом рынке, вызванного высокими ставками, эмитенты и инвесторы начинают проявлять повышенный интерес к рынку акций. Используя источники Cbonds, MOEX и Smartlab сделали небольшой обзор на ПАО, которые вернулись к практике выплаты дивидендов в 2023 году и могут сохранить эту тенденцию в будущем.

Компании отбирались по следующим критериям:

- Акции эмитента входят в 1 или 2 котировальный список Московской биржи;

- Эмитент не является финансовой компанией, металлургической или энергетической компанией и не осуществляет добычу полезных ископаемых;

- Фактическая выплата дивидендов* по акциям эмитента состоялась в 2023 году.

После применения указанных фильтров получилась выборка из 13 компаний (см. Таблицу). Серым отметили компании, де-факто являющиеся государственными. Желтым выделены новички рынка (акции в публичном обращении менее 3 лет), а красным – эмитенты, которые до 2023 года не платили дивиденды в течение 3 и более лет подряд.

( Читать дальше )

Южуралзолото объявило ценовой диапазон IPO - книга заявок открыта - СберИнвестиции

- 13 ноября 2023, 12:48

- |

Сбор заявок продлится до 21 ноября 2023 года, причем, как сообщает компания, ЮГК уже получила индикативные предложения об участии в IPO от ряда крупнейших российских институциональных инвесторов. Объем полученных заявок превышает 50% от ожидаемого размера предложения.

Основной акционер ЮГК не будет продавать свои акции в ходе IPO — предложение состоит исключительно из дополнительной эмиссии акций. Все привлеченные средства компания направит на общекорпоративные цели и снижение долговой нагрузки. Компания и основной акционер компании обязались не продавать акции ЮГК в течение 180 дней после сделки.

( Читать дальше )

📒 ЮГК открывает книгу

- 13 ноября 2023, 11:32

- |

Южуралзолото с сегодняшнего дня принимает заявки на участие в IPO

🔹Ценовой диапазон установлен на уровне от ₽0,55 до ₽0,6 за одну акцию, что соответствует стоимости акционерного капитала ЮГК в размере ₽110-120 млрд.

🔹Цена IPO будет установлена СД компании по итогам окончания периода сбора заявок. Он начинается с сегодня, 13 ноября, и продлится до 21 ноября.

🔹На момент публикации пресс-релиза компания уже получила предложения об участии в IPO от нескольких крупнейших институциональных инвесторов. Они составляют более 50% от ожидаемого размера предложения.

🔹Старт торгов ожидается 22 ноября под тикером UGLD. Один торговый лот будет содержать 1000 акций.

🚀Смотрите наш стрим с компанией, если по каким-то причинам пропустили его

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Южуралзолото объявило ценовой диапазон IPO 55–60 копеек за акцию. Сбор заявок до 21 ноября. Ожидаемый размер - 5% от акционного капитала - компания

- 13 ноября 2023, 10:11

- |

ПАО «Южуралзолото Группа Компаний» (далее – «ЮГК», «Компания» и совместно с дочерними обществами – «Группа»), одна из крупнейших золотодобывающих компаний России, сообщает о начале приема заявок от институциональных и частных инвесторов на участие в IPO ЮГК.

- Ожидаемый размер IPOсоставит около 5% от акционерного капитала Компании

- Индикативный ценовой диапазон IPO установлен на уровне от 55 копеек до 60 копеек за одну акцию, что соответствует стоимости акционерного капитала ЮГК в размере от 110 до 120 млрд рублей без учета ожидаемого привлечения средств на IPO

- Сбор заявок от инвесторов начинается сегодня и продлится до 21 ноября 2023 года включительно

- К настоящему моменту Компания уже получила индикативные предложения об участии в IPO от ряда крупнейших российских институциональных инвесторов в объеме свыше 50% от ожидаемого размера предложения

Предварительные параметры предложения:

- Индикативный ценовой диапазон установлен на уровне от 55 копеек до 60 копеек за одну акцию, что соответствует стоимости акционерного капитала ЮГК в размере от 110 до 120 млрд рублей без учета ожидаемого привлечения средств на IPO;

( Читать дальше )

Южуралзолото объявляет ценовой диапазон

- 13 ноября 2023, 10:08

- |

Доброе утро, инвесторы!

Наша история роста и планы развития получили повышенный интерес со стороны инвесторов: в результате раннего маркетинга получены предложения от ряда инвестиционных фондов. Мы также хотим привлечь в ряды акционеров и розничных инвесторов, которые на сегодняшний момент являются основной движущей силой российского фондового рынка. Рассчитываем на то, что вам будут интересны инвесткейс и перспективы компании.

Ближе к деталям:🚀 Ценовой диапазон: от 55 копеек до 60 копеек за одну акцию, что соответствует стоимости акционерного капитала в размере от 110 до 120 млрд рублей до привлечения средств.

🚀 Напомним, НЕ планируется продажа акций основным акционером – предложение состоит исключительно из дополнительной эмиссии акций.

🚀 Сбор заявок начинается сегодня и завершится 21 ноября 2023 года.

🚀 Lock-up период для текущих акционеров действует в течение 180 дней после IPO.

🚀 В результате раннего маркетинга получено несколько заявок от институциональных инвесторов, общий размер заявок составляет более 50% ожидаемого размера IPO.

( Читать дальше )

ЮГК оценена для IPO в диапазоне 110-120 млрд руб — компания объявила параметры IPO

- 13 ноября 2023, 09:50

- |

- Ожидаемый размер IPOсоставит около 5% от акционерного капитала Компании

- Индикативный ценовой диапазон IPO установлен на уровне от 55 копеек до 60 копеек за одну акцию, что соответствует стоимости акционерного капитала ЮГК в размере от 110 до 120 млрд рублей без учета ожидаемого привлечения средств на IPO

- Сбор заявок от инвесторов начинается сегодня и продлится до 21 ноября 2023 года включительно

- К настоящему моменту Компания уже получила индикативные предложения об участии в IPO от ряда крупнейших российских институциональных инвесторов в объеме свыше 50% от ожидаемого размера предложения

Предварительные параметры предложения:

- Индикативный ценовой диапазон установлен на уровне от 55 копеек до 60 копеек за одну акцию, что соответствует стоимости акционерного капитала ЮГК в размере от 110 до 120 млрд рублей без учета ожидаемого привлечения средств на IPO;

- В рамках IPO не планируется продажа акций основным акционером Компании – предложение состоит исключительно из дополнительной эмиссии акций. Все привлеченные в ходе IPO средства поступят в Компанию и будут использованы для общекорпоративных целей и снижения долговой нагрузки;

( Читать дальше )

Обзор рынков за неделю (3 - 9 ноября): Подзаголовок: В фокусе — указ президента и первая подсанкционная неделя СПБ Биржи

- 10 ноября 2023, 16:19

- |

▫️ Вечером в среду Владимир Путин подписал указ «О дополнительных временных мерах экономического характера, связанных с обращением иностранных ценных бумаг», который в перспективе может позволить россиянам продать свои активы, находящиеся сейчас в заморозке в результате западных санкций. Иностранцам, средства которых фактически заблокированы в РФ на счетах типа «С», за счёт этих средств будет предоставлена возможность покупки заблокированных в результате западных санкций активов россиян. При этом объём активов, которые сможет обменять российский инвестор на данном этапе ограничен суммой 100 тыс. руб.

Не лишним будет напомнить, что замминистра финансов Алексей Моисеев ранее заявлял, что общий объем активов иностранцев на счетах типа «С» сопоставим с объемом замороженных российских активов за рубежом. По словам Эльвиры Набиуллиной, в случае реализации механизма, получившего свои правовые рамки благодаря указу президента, он может помочь 80% российских инвесторов, чьи вложения в иностранные бумаги не превышают 100 тыс. руб. При этом реализация механизма невозможна без одобрения западных регуляторов, отметил первый зампред ЦБ Владимир Чистюхин.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал