IPo

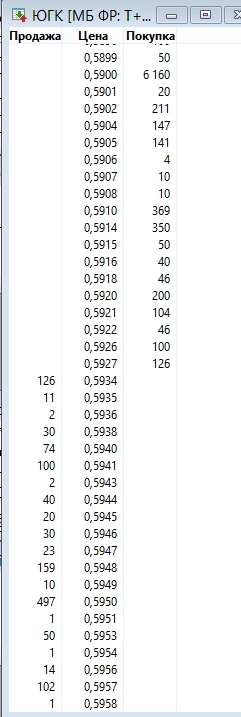

КИТ Финанс: торги акциями ЮГК стартовали

- 22 ноября 2023, 17:02

- |

Южуралзолото #UGLD разместился по нижней границе ценового диапазона — ₽0,55 за акцию.

Доля крупных институциональных инвесторов составила в размещении около 50%. Кроме этого, совокупный спрос от участников рынка многократно превысил предложение.

В связи с этим, была переподписка и объём размещения был увеличен до ₽7 млрд. По итогам размещения доля акций компании в свободном обращении составит около 6% от увеличенного акционерного капитала компании.

Мы придерживаемся прежнего мнения: «Дисконт к конкурентам — золотодобытчикам отсутствует, что убирает фундаментальную составляющую для спекулятивного роста».

Более того, последние IPO, кроме Астра, которую мы оценивали положительно (https://old.brokerkf.ru/analitika/actual-analysis/trading-ideas/index.php?ELEMENT_ID=327840), не увенчались успехом.

Подробнее с нашим мнением по Южуралзолото можете ознакомиться в обзоре old.brokerkf.ru/doc/ideas/Flashnote_IPO_UGK_14.11.2023.pdf

- комментировать

- Комментарии ( 0 )

Сейчас то время, когда вдвойне выгодно размещать свои акции

- 22 ноября 2023, 16:55

- |

Если у тебя заемный капитал дорожает из-за роста процентной ставки, то у тебя растет мотивация привлекать акционерный капитал (который обычно считается самым дорогим).

Какие для этого идеальные условия? Правильно, такие как сейчас:

— высокая ставка

— высокие цены на акции

Поэтому если у компании высокий долг, большие процентные расходы и разогнанные акции, то им очень полезно в текущих условиях проводить допку. В этом плане ТМК молодцы, подсуетились вовремя, проблемка только в том, что там насколько я помню был кэшаут акционера, и компания не сможет снизить долг…

Кто еще приходит в голову?

Ну например Селигдар. Кто еще? Некоторые строители наверное.

📈За новоявленных акционеров ЮГК можно только порадоваться: котировки в первый час торгов держатся на уровне 58,5 коп за бумагу, что на 6,3% выше цены размещения

- 22 ноября 2023, 16:34

- |

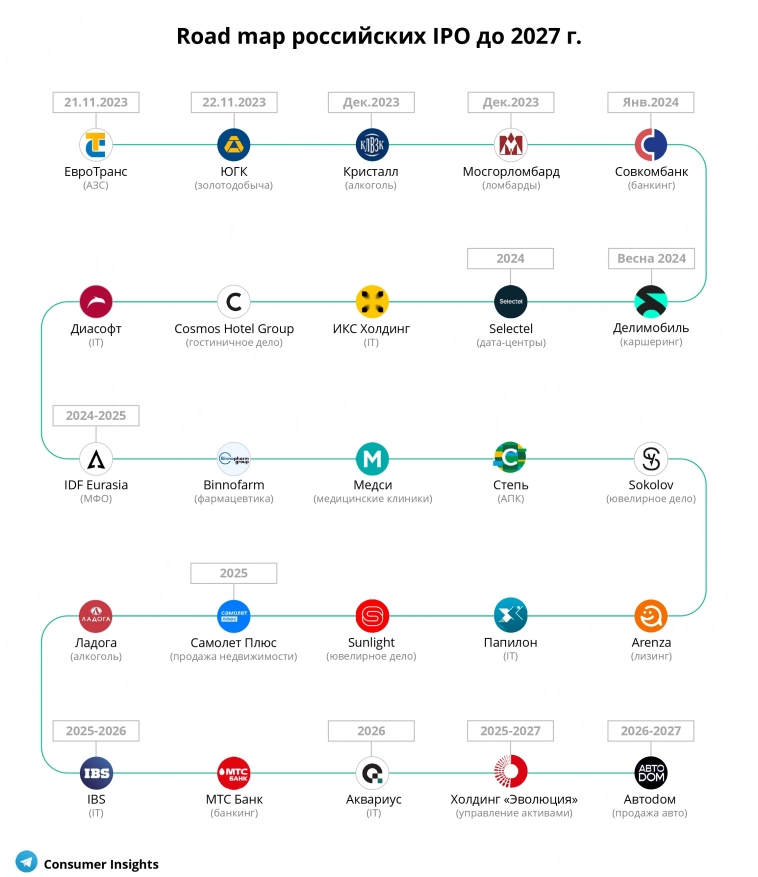

25 российских компаний, которые хотят выйти на IPO в ближайшие 3-4 года

- 22 ноября 2023, 15:37

- |

Список компаний, заявивших о конкретных планах проведения IPO (после 24.02.2022):

1. ЕвроТранс

Один из крупнейших независимых топливных операторов России, работающий под брендом ТРАССА. В основном бизнес сосредоточен на розничной продаже топлива в Московской области. Планируемый объем размещения — до 26,5 млрд руб., free-float — до 50%. Торги стартовали ещё вчера — 21 ноября 2023 г.

2. Южуралзолото (ЮГК)

Золотодобытчик, входящий в десятку крупнейших игроков на российском рынке. Торги акциями стартуют уже сегодня — 22 ноября 2023 г., оценка составит 110-120 млрд руб., а объём IPO 5,5-6 млрд руб. free-float — 5%

3. Калужский ликеро-водочный завод Кристалл

Производит водку и другие алкогольные напитки. Основатель компании объявил, что размещение акций пройдет в декабре 2023 г., компания планирует привлечь 1,0–1,5 млрд руб. Доля free-float (акций в свободном обращении) составит не более 15%

4. Мосгорломбард

Московская сеть из 108 ломбардов, один из старейших игроков на рынке.

( Читать дальше )

ЮГК начинает церемонию открытия торгов

- 22 ноября 2023, 15:30

- |

Друзья, мы долго к этому шли и наконец можем объявить: ЮГК начинает церемонию открытия торгов!

👀 Присоединяйтесь: www.youtube.com/live/WqLr11O2xjk?si=yNRGbw_uEodnlvai

Ваш #югк

#южуралзолото #ipo2023 #ipo

Южуралзолото в ходе IPO привлекло 7 млрд рублей и более 70 тысяч новых инвесторов - Финам

- 22 ноября 2023, 15:25

- |

Изначально ориентир цены размещения составлял 55-60 копеек за акцию, что соответствует стоимости акционерного капитала ЮГК 110-120 млрд рублей без учета ожидаемого привлечения средств на IPO. По текущей цене размещения, с учетом выпуска новых акций, рыночная капитализация ЮГК составит 117 млрд рублей. В ходе IPO компания привлекла 7 млрд рублей и более 70 тысяч новых инвесторов в структуру акционерного капитала. Компания привлекла спрос крупнейших институциональных инвесторов, их доля в размещении составила около 50% от всего объема. Всего, с учетом стабилизационного пакета, было размещено 12,7 млрд акций. По результатам размещения акционерный капитал компании состоит из 212,8 млрд акций.

Ожидаемый размер IPO — около 5% от акционерного капитала компании.

Торги акциями компании на бирже должны стартовать 22 ноября под тикером UGLD. Акции были включены во второй котировальный список. Один торговый лот будет содержать 1000 акций компании. В результате IPO доля акций в свободном обращении (free float) ЮГК составит около 6% от увеличенного уставного капитала.«Финам»

ЕвроТранс привлек 13,5 млрд рублей в результате IPO - Финам

- 22 ноября 2023, 15:12

- |

Первичное публичное предложение акций было проведено путем сбора внебиржевых и биржевых заявок. Период сбора заявок окончился 20 ноября. В ходе IPO акционерами компании стали около 20 тысяч новых розничных инвесторов. Цена IPO составила 250 рублей за акцию.

Компания сообщила о начале торгов ее акциями на Мосбирже сегодня с 15:30 мск. В соответствии с решением биржи, принятым ранее, акции компании с 21 ноября включаются в первый уровень списка ценных бумаг, допущенных к торгам.

( Читать дальше )

Астра может провести SPO в ближайшие два года - Ренессанс Капитал

- 22 ноября 2023, 13:54

- |

Объём торгов: RUB 328,9 млн

В свободном обращении: 5%

Астра может провести SPO во второй половине 2024 или в 2025 году, чтобы увеличить долю акций в свободном обращении. Об этом гендиректор компании Илья Сивцев рассказал в интервью Ведомостям. IPO на Мосбирже компания завершила 12 октября, разместив 10,5 млн акций, что эквивалентно 3,5 млрд руб., доля акций в свободном обращении (free float) составила 5%. Сивцев подчеркнул, что в ближайшие полгода SPO точно не произойдет, поскольку у продающих акционеров и держателя квазиказначейского пакета действует lock-up-период 180 дней. Астра пока также не планирует проводить дополнительную эмиссию, уточнил он.

Гендиректор группы Астра не отрицает, что увеличение доли акций в свободном обращении требуется компании не только для ликвидности, но и для перехода из второго в первый котировальный список и индекс Мосбиржи. Однако для этого Астре необходимо взять еще одного независимого директора, выпустить отчетность по международным стандартам финансовой отчетности за три года, а free float должен превышать 10%.Панарин Кирилл

( Читать дальше )

Первый взгляд на размещение ЮГК

- 22 ноября 2023, 13:50

- |

ЮГК разместило бумаги по нижней границе диапазона — 0,55 рубля за акцию. Разместили 12,7 млрд. бумаг, что составляет около 6% от нового уставного капитала (212,8 млрд акций). Привлекли почти 7 млрд рублей в компанию. Капитализация по цене размещения — 117 млрд рублей. Мультипликаторы выглядят хорошо, а с учетом роста бизнеса — даже интересно для удержания бумаг в портфеле. Судя по цене размещения и аллокации в 30% — переподписка кратная, но не сумасшедшая. Старт торгов (сегодня в 16:00) ожидаю относительно умеренным (не эйфория Астры, но и не уныние Трассы. Собираюсь выходить быстро только в случае существенного задерга бумаги вверх, но это вряд ли… Так что держу.

Не является инвестиционной рекомендацией.

Мой телеграм: t.me/+BIN1XFm7ixI4ZDJi

Благодарю за внимание!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал