IPO

Диасофт — обзор перед IPO

- 08 февраля 2024, 15:04

- |

Диасофт — российский разработчик ПО, работает с 1991 года. Если Астра известна в первую очередь своей операционной системой Astra Linux и целым зоопарком различных инфраструктурных программных решений, то у Диасофт есть четкая специализация — софт для финансового сектора.

В числе крупных клиентов Диасофта 15 из 30 крупнейших банков России, а также ведущие российские страховые и управляющие компании.

Основные программные продукты:

— Digital Q.Financials — комплекс решений для банковского бизнеса;

— Digital Q.Risk&Compliance — управление рисками и соблюдением нормативов;

— Digital Q.Analytics — бизнес-аналитика и отчетность;

— Digital Q.Financial Markets — для рынков капитала;

— Digital Q.ERP — модули управления ресурсами предприятия;

— Digital Q.Government — цифровизация государственного сектора.

Основная часть выручки приходится на крупные финансовые организации. Так, 64 крупнейших клиентов приносят 92% выручки, из них 16 наиболее крупных — 61%. Коэффициент оттока клиентов у Диасофта составляет около 1-2% ежегодно, то есть немного. Как отмечает сама компания, это обусловлено высоким качеством обслуживания и сложностью перехода на другие системы из-за их интеграции с инфраструктурой клиента.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Air Astana выходит на IPO

- 08 февраля 2024, 14:34

- |

Бум IPO только набирает обороты. Причем не только в России. Крупнейшая авиакомпания Центральной Азии Air Astana планирует разместить акции на Казахстанской бирже KASE, а также глобальные депозитарные расписки на AIX и Лондонской фондовой бирже (LSE).

В настоящее время Air Astana занимает лидирующее положение среди авиакомпаний в Центральной Азии и на Кавказе. Согласно внутренней статистике, компания обслуживает 70% внутреннего и 53% международного пассажиропотока в Казахстане. Этот показатель растет в среднем на 10% ежегодно с 2020 года. Кроме того, Air Astana занимает примерно 40% рынка пассажироперевозок в Центральной Азии и на Кавказе, благодаря наличию крупнейшего и современного авиапарка в регионе.

Air Astana планирует привлечь примерно $120 млн. Ожидаемая рыночная капитализация компании оценивается в диапазоне от $770 млн до $962 млн. Ожидается, что доля акций в свободном обращении (free-float) составит не менее 25% от общего капитала компании. Привлеченные средства будут направлены на дальнейшее развитие бизнеса, включая увеличение авиапарка, закупку запасных частей, расширение сети обслуживания и проведение капитального ремонта воздушных судов.

( Читать дальше )

💥 Стоит ли участвовать в IPO Диасофта? Ключевые показатели и перспективы

- 08 февраля 2024, 14:26

- |

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Диасофт, которая является крупнейших российским разработчиком комплексных систем автоматизации для финансовых организаций.

Ценовой диапазон размещения составит от 4000 до 4500 руб. за акцию. Сейчас уставный капитал компании состоит разделён на 10 млн. акций. В ходе IPO планируется дополнительно разместить 500 тыс. акций компании (или 5% от текущего количества).

Объем размещения составит около 3-4 млрд руб. По утверждению менеджмента компании средства от IPO будут использованы в целях долгосрочного роста и обеспечения более высоких дивидендных выплат в ближайшие годы. Доля акций в свободном обращении может составить до 8%.

Предлагаю оценить ключевые финансовые индикаторы Диасофта и понять, сто́ит ли участвовать в этом IPO.

*****

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь: https://www.diasoft.ru/investors), позволяет сделать вывод о том, что за 2022 фискальный год (который начинается у Диасофта 1 апреля) прирост выручки составил 9% г/г, а рентабельность продаж составила 37%.

( Читать дальше )

Решил впервые поучаствовать в IPO

- 08 февраля 2024, 14:01

- |

Сейчас вроде бы перспективный номинант и можно рискнуть, IT корпоративных решений сейчас в тренде.

А Вы как решили? Участвуете или на заборе?

Драйверы роста Диасофт

- 08 февраля 2024, 13:56

- |

Скоро стартует начало размещения компании Диасофт. С первым взглядом на компанию можно ознакомиться здесь. Теперь более детально рассмотрим рынок, на котором компания планирует расти.

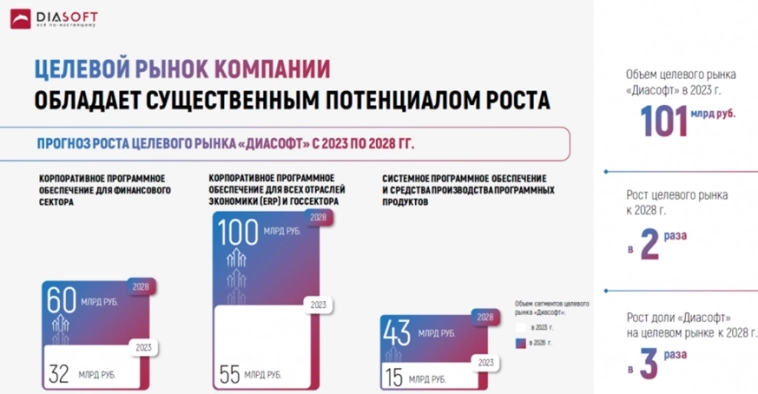

Компания широко представлена на рынке программного обеспечения для финансового сектора. На нем она занимает крупнейшую долю в 24%. Стратегические сегменты для компании: сектор корпоративного ПО для всех отраслей экономики (ERP) и госсектора и системное ПО и средства производства программных продуктов.

По прогнозам Strategy Partners, который выпустил отраслевой отчет российского рынка ПО, объем целевого рынка Диасофт, который включает 3 сегмента, к 2028 году вырастет в 2 раза.

Решений на новых направлениях не так много, и это рынок продавца, потому что спрос кратно выше предложения. Процесс импортозамещения не проходит быстро, он находится в активной фазе. Запрет на использование иностранного ПО вступает в силу с 1 января 2025 года.

( Читать дальше )

Air Astana: IPO в Казахстане? Почему бы и да!

- 08 февраля 2024, 13:45

- |

В 2022 году на Astana International Exchange (AIX) листинг получили 14 новых компаний, а уже в 2023-м количество публичных размещений выросло на 350% до 63!

Для сравнения: на Мосбирже в прошлом году состоялось лишь восемь IPO. Повышенный интерес к этому рынку в Казахстане связан с тем, что на биржах республики дебютируют сильные интересные эмитенты, которые привлекают внимание не только отечественных, но и зарубежных инвесторов.

❗️ Недавнее размещение акций казахстанской финтех-компании Kaspi.kz стало крупнейшим на бирже в США, после получения листинга знаменитым немецким производителем обуви Birkenstock в октябре 2023 года. Ближайшее IPO на AIX пройдет 9 февраля: в этот день стартуют торги акциями группы компаний Air Astana. Параллельно с этим будет запущен оборот ее депозитарных расписок на Лондонской фондовой бирже (LSE). Принять участие в размещении могут и российские инвесторы, так как Казахстан является дружественной РФ юрисдикцией.

( Читать дальше )

Обзор IPO Диасофт – по стопам Совкомбанка

- 08 февраля 2024, 10:48

- |

+ 1 отличная компания на Мосбирже

Диасофт –крупный российский разработчик ПО в финансовом секторе, который стремится выйти еще в несколько секторов (госсектор, ERP – системы повседневного планирования для компаний, системы управления базами данных и другие).

Компания уже работает с 8 из 10 российских топ-банков по размеру. Ее доля на рынке финансового ПО составляет 24%, и компания стремится довести ее до 32% к 2026 году.

Финансовые показатели

➡️ Выручка, в млрд руб.(в скобках темпы роста в %)

• 2020 = 5,68

• 2021 = 6,60 (+16,2%)

• 2022 = 7,19 (+8,9%)

• 2023 (прогноз)= 8,88 (за 1-е полугодие 2023 года = 3,38 при том, что за 1-е полугодие 2022 – 2,74, темпы роста полугодие к полугодию — +23,4%)

• 2024 (прогноз)= 10,97 (+23,5%)

Финансовый год Диасофта заканчивается 31 марта, поэтому результаты за 2023 год увидим чуть позже. Темпы роста выручки Диасофта прогнозируются на уровне 30% год к году, я закладываю в модель с запасом несколько меньшие результаты.

( Читать дальше )

IPO Делимобиля. Теперь див.можно не платить. Продолжение. Личное мнение: для большинства миноритариев, участие в IPO убыточно (доход ниже инфляции).

- 08 февраля 2024, 09:49

- |

IPO провели

Акции впарили по верхней границе цены.

Теперь можно расслабиться.

😁

ДЕЛИМОБИЛЬ

НЕ БУДЕТ ПЛАТИТЬ ДИВИДЕНДЫ ПО ИТОГАМ ДЕЯТЕЛЬНОСТИ 2023 Г — ПРЕДСЕДАТЕЛЬ СОВЕТА ДИРЕКТОРОВ — ТАСС

В ходе IPO Делимобиль привлек 4,2 млрд рублей.

Размещение прошло по верхней границе диапазона — 265 рублей за акцию.

Изначально компания планировала разместить акций на 3 млрд руб, но

из-за ажиотажного спроса увеличили объем на 40% до 4,2 млрд рублей с учетом стабилизационного фонда.

Удивительно,

насколько многие падки на рекламу.

А в реальности, «не всё то золото, что блестит».

И среднесрочно, после IPO большинство компаний сильно хуже рынка и их можно купить дешевле цены размещения.

Лучшая тактика для участия в IPO, думаю, продать в первый же день по цене дороже, чем цена размещения.

Для чего на самом деле собственникам нужны деньги, обычно становится понятно через несколько лет после IPO.

Пост — не про Делимобиль, а про то, что для большинства миноритариев, думаю, участие в Ipo убыточно (т.е. доходность ниже инфляции).

( Читать дальше )

Реальная доходность участия в IPO на Московской бирже

- 07 февраля 2024, 22:49

- |

Многие инвесторы воспринимают IPO как возможность заработать много денег и очень быстро. Но не всегда размещение акций на бирже приносит большую доходность даже если после начала торгов активы дорожают. Сегодня хочу показать реальную доходность участия в последнем размещении, которое прошло на Московской бирже.

А начну я свою историю с мелкой детали – при подаче заявки на участие в размещении, многие брокеры блокируют на счету всю сумму заявки. Зачем они это делают на самом деле не очень понятно. Например, на сайте Альфа банка сказано, что мол, что бы инвесторы не подавали заявки не имея денежного обеспечения. Но извините, маржинальную торговлю вы разрешаете, тут вас денежное обеспечение не беспокоит. Да и заявку можно подать на заемные. И все бы ничего с этой заявкой, но последнее время при подаче заявок на участие в IPO, инвесторы обычно получают акции на меньшую сумму чем указывали в заявке. Спрос превышает предложение, в итоге мы получаем частичную аллокацию – частичное исполнение заявки. А поскольку у нас заявки исполняются не целиком, то настоящую доходность надо считать именно от суммы заявки, а не от суммы на которую нам дали акций.

( Читать дальше )

Про дивидендного инвестора и инвестиции в дорогие акции. На примере Делимобиль $DELI

- 07 февраля 2024, 20:49

- |

Т.е. мы берём стоимость всех акций и делим на годовую прибыль компании. Не то чтобы это лучший показатель, но он даёт возможность быстро оценить что вообще происходит.

Допустим P/E = 10, что это значит?

Это значит, что текущая цена равна десятикратному годовому доходу на акцию.

Перефразируем. Чтобы окупить вашу инвестицию при P/E = 10 компания должна выплачивать вам как инвестору дивидендами 100% своих доходов в год и так 10 лет подряд.

Это предполагает, что эти 10 лет не будет крупных расходов, к примеру на увеличение автопарка, что сложно для каршеринга который уже является крупным и ещё планирует расти дальше.

Или подразумевает, что вы не платите налоги с получаемых дивидендов все эти 10 лет, сомнительно, но окей, пусть у нас будет ИИС.

Это в принципе подразумевает, что компания платит вам дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал