IPO

Китайскую Ant Group в рамках крупнейшего в мире IPO оценили в $318,5 млрд

- 28 октября 2020, 11:37

- |

2020-10-27 10:46

Ханчжоу, 27 октября /Синьхуа/ — Китайская компания Ant Group финансовая дочерняя компания Alibaba в понедельник установила цену размещения в рамках своей первичной эмиссии акций на Шанхайской фондовой бирже — 68,8 юаня /около 10,26 долл. США/ за акцию. Об этом сообщает официальный веб-сайт Шанхайской фондовой биржи.

Один из самых ценных активов Ant Group — платежная система Alipay, занимающая больше половины этого сегмента в Китае. Холдингу Alibaba Group принадлежат 33% Ant Group.

Мега-двойной листинг компании на Шанхайской и Сянганской фондовых биржах обещает стать крупнейшим в мире первичным размещением акций за всю историю.

Компания также установила цену размещения в рамках сянганского сегмента — 80 сянганских долларов /около 10,32 долл. США/ за акцию.

Согласно ценам размещения в Шанхае и Сянгане рыночная капитализация Ant Group оценивается в 2,1 трлн юаней /около 318,5 млрд долл. США/.

- комментировать

- Комментарии ( 0 )

3 факта перед IPO Atea Pharmaceuticals ( IPO AVIR )

- 28 октября 2020, 10:33

- |

В ходе IPO Atea Pharmaceuticals ( IPO AVIR ) компания планирует продать собственные акции по цене $ 22-24 за акцию, что позволит получить компании финансирование в $ 253 млн и общую оценку под $ 2 млрд.

Это необычно большая стоимость для биотехнологической компании, которая не имеет действующих коммерциализированных препаратов.

Факт 1. Вакцина от Covid-19

Изначально компания была ориентирована на большое количество различных вирусных заболеваний и делала главный упор на разработку для лечения гепатита “C”.

Но, когда вирусная пандемия блокировала штаты, было принято решение отложить все разработки и сконцентрировать внимание компании на лечении коронавируса.

( Читать дальше )

Анонс IPO: Rubrik

- 27 октября 2020, 12:53

- |

Rubrik - разработчик платформы для резервного копирования, управления проектами и обеспечения кибербезопасности. Rubrik можно использовать как в облаке, так и на основном устройстве источника данных. Клиенты rubrik собирают и хранят данные в различных хранилищах. Поддержание контроля, единых правил обеспечения безопасности и соответствия правилам комплаенса между данными из различных хранилищ занимает много времени и ресурсов. Rubrik позволяет управлять всеми хранилищами из одного места, также платформа позволяет оптимизировать процессы хранения данных, удаляя повторяющиеся данные, и выявлять утечки и потенциальные киберугрозы с помощью алгоритмов искусственного интеллекта. Используя платформу Rubrik клиенты могут искать данные из любых хранилищ, использовать для решения бизнес задач неструктурированные данные, а также автоматически применять и оптимизировать правила безопасности, резервного копирования, архивирования, восстановления и комплаенса для всех приложений и хранилищ. Помимо этого, платформа включает в себя аналитические модули и дэшборды, позволяющие в режиме реального времени отслеживать и прогнозировать нагрузку в разрезе каждого корпоративного приложения или хранилища данных.

( Читать дальше )

IPO Leslie's Inc (LESL)

- 27 октября 2020, 12:39

- |

О компании. Основана в 1963 году. Являются крупнейшей компанией, предоставляющей подобные товары и услуги. Бренд пользуется наибольшим доверием, и ориентируется на потребителей, в индустрии бассейнов и спа-услуг в США с оборотом около 11 миллиардов долларов, обслуживая частных, профессиональных и коммерческих потребителей. Является единственным брендом бассейнов и спа-услуг, ориентированных непосредственно на потребителей, в национальном масштабе, обладающим интегрированной экосистемой маркетинга и распространения, основанной на физической сети из 934 фирменных точек продаж и надежной цифровой платформе. Контролируют лидирующую на рынке долю в 15%, сеть магазинов больше, чем сумма двадцати крупнейших конкурентов, а доля цифрового рынка, по оценкам, более чем в пять раз превышает долю крупнейший цифровой конкурент. Предлагают широкий ассортимент товаров профессионального уровня, большинство из которых являются эксклюзивными для Leslie's, а также сертифицированные услуги по установке и ремонту, которые необходимы для текущего обслуживания бассейнов и спа. За последние пять лет потратили более 70 миллионов долларов на фундаментальные инвестиции в новые технологии и возможности, направленные на преобразование потребительского опыта и продвижение своего лидерства в отрасли.

( Читать дальше )

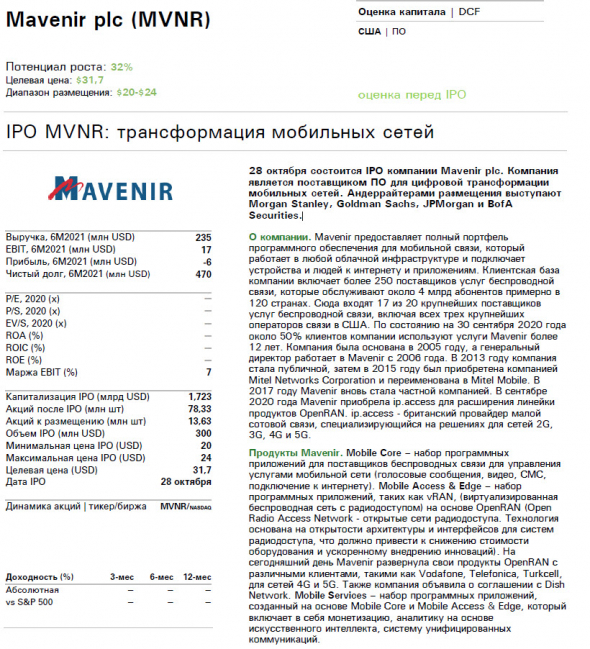

IPO Mavenir plc (MVNR)

- 27 октября 2020, 10:30

- |

О компании. Основана в 2005 году. Количество сотрудников 4000 человек. Это компания — разработчик облачного программного обеспечения для рынка поставщиков услуг связи (5G).

Mavenir — единственный в отрасли поставщик сквозного облачного сетевого программного обеспечения и решений/системной интеграции для 4G и 5G, ориентированный на ускорение программной трансформации сети для поставщиков услуг связи (CSP). Mavenir предлагает полный комплексный портфель продуктов на всех уровнях сетевой инфраструктуры. От уровней приложений/услуг 5G до ядра пакетной передачи и RAN.

Mavenir является лидером в разработке облачных сетевых решений, обеспечивающих инновационные и безопасные возможности для конечных пользователей. Используя инновации в IMS (VoLTE, VoWiFi, Advanced Messaging), частных сетях, а также в vEPC, 5G Core и OpenRAN vRAN, Mavenir ускоряет преобразование сети для более чем 250+ клиентов CSP в более чем 120 странах, которые обслуживают более 50% подписчиков в мире.( Читать дальше )

🌀Внимание! Сделка ✓178 IPO Mavenir plc (MVNR) - будущее за мобильными сетями!?

- 26 октября 2020, 16:57

- |

Фондовый рынок. Акции. IPO Mavenir plc (MVNR) — 28 октября 2020 года состоится IPO компании, является поставщиком ПО для цифровой трансформации мобильных сетей. Андеррайтерами размещения выступают Morgan Stanley, Goldman Sachs, JPMorgan и BofA Securities. Дедлайн подачи заявки у брокера до 20-00 по МСК 27.10.2020, дата начала торгов 29.10.2020 года.

( Читать дальше )

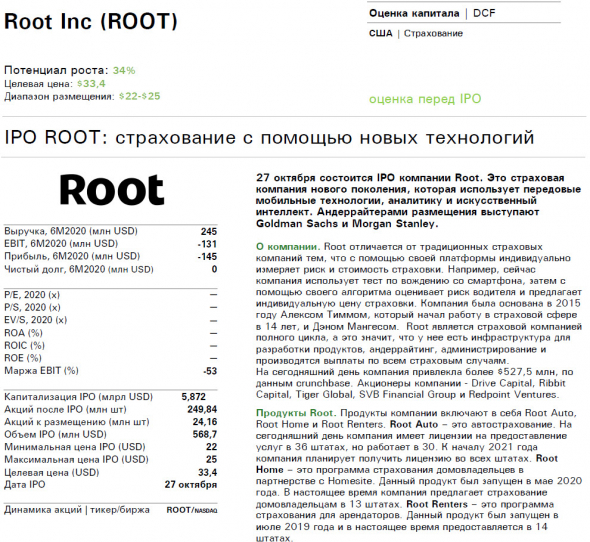

🌀Внимание! Сделка ✓177 - IPO Root Inc (ROOT) - можно сделать много денег на страховании?!

- 26 октября 2020, 15:44

- |

Фондовый рынок. Акции. IPO Root Inc (ROOT) — 27 октября 2020 года состоится IPO компании, которая использует передовые мобильные технологии, аналитику и искусственный интеллект в сфере страхования. Андеррайтерами размещения выступают Goldman Sachs и Morgan Stanley. Дедлайн подачи заявки у брокера до 20-00 по МСК 26.10.2020, дата начала торгов 28.10.2020 года.

( Читать дальше )

IPO Mavenir plc (MVNR). Стоит ли принимать участие?

- 26 октября 2020, 14:37

- |

Mavenir предоставляет набор облачного программного обеспечения для услуг мобильной связи 2G, 3G, 4G, 5G, а клиентская база включает в себя более 250 поставщиков услуг беспроводной связи, обслуживающие приблизительно 4 млрд абонентов в 120 странах. В клиентуру компании входят 17 из 20 самых крупных поставщиков связи, 3 из которых операторы связи США.

Для Mavenir это не первое IPO. С 2013 по 2015 год компания была публичной, в 2015 приобретена компанией Mitel Nerworks Corporation, а также переименована на Mitel Mobility. В 2017 году Mavenir снова обрела статус частной компании.

➕Mavenir получила от инвесторов около $892 млн включая Private Holdings I (Siris Capital).

➕Компанию возглавляет "Pardeep Kohli" с декабря 2016 года, который ранее возглавлял Xura, и став генеральным директором Mavenir Systems благодаря её первому публичному предложению.

Андеррайтеры: Morgan Stanley, Goldman Sachs, BofA Securities и JPMorgan

( Читать дальше )

SPAC - современный аналог IPO с лучшим соотношением риск/доходность.

- 26 октября 2020, 13:56

- |

Инвестиции в SPAC на западе в данный момент являются одной из самых горячих тем. Объем средств, которые привлекаются последнее время через этот инструмент, превышает объем средств привлекаемых через классическое IPO. И эта популярность связана с тем, что в этом сегменте сейчас одно из лучших соотношений риск/доходность на рынке, а входной билет от 10$, что делает его доступным абсолютно для всех инвесторов.

Что такое SPAC? Это Special purpose acquisition company – компания, созданная с целью покупки другой компании. Это своего рода фонд, куда инвесторы сложили деньги, выпустив одновременно акции этого фонда на биржу. Целью фонда является покупка бизнеса, с дальней заменой акций фонда, на акции компании. Таким образом, компания становится публичной, а ее акции выходят в обращение на биржу.

В рунете SPAC остается без должного внимания. В ютубе я не нашел ни одного видео на эту тему, поэтому решил снять видео, где рассказал что такое SPAC, про его характеристики, что такое варранты, юниты, про их особенности, а так же про то, где искать идеи для инвестиций и на что обращать внимание. Буду признателен за +, чтобы труды не ушли впустую.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал