IPO

Сервис MUST ProDrive

- 02 ноября 2022, 14:33

- |

Одной из основных проблем транспортных предприятий является дефицит водителей, который приводит к простою до 25% автопарка. В результате компании готовы сотрудничать практически с любыми водителями, в том числе и с низкой квалификацией, и не самым лучшим послужным списком. Такой подход приводит к повышению аварийности, что не только увеличивает стоимость ОСАГО и снижает доступность полисов для автопарка, но и приносит компаниям до ₽1 000 000 потерь выручки от простоев и расходов на ремонт на каждом ДТП. Для автопарка из 20 автомобилей такие потери ежегодно составляют около ₽4 000 000.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 27 )

Нужен совет знатока фин.анализа

- 01 ноября 2022, 01:30

- |

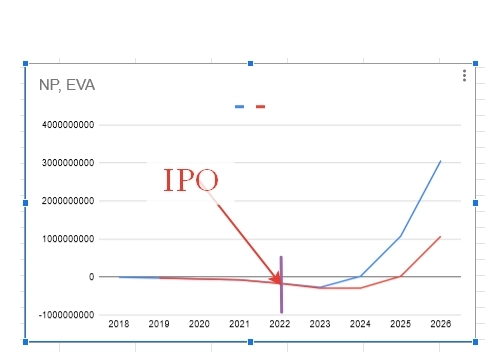

Некая компания предложила мне участвовать в первичном размещении в качестве миноритария. Запросил я меморандум. Дали. Однако ж, разбираться пришлось самому. Что-то вытащил, в Ёксель положил, график чистой прибыли (NP) и экономической добавленной стоимости (EVA) построил...

Получилась вот такая картинка:

Вопрос: как вы, уважаемые знатоки, посоветовали бы? Рисковать или не нужно? Сразу оговорюсь, что денег лишних нет.

Заранее благодарен за конструктивный совет.

ЗЫ: какой-то недобрый модератор ves2010 мало того, что удалил вообще этот пост (бог ему судья), но и зарезал комментарии и лайки. Так что могу не ответить на Ваш комментарий просто потому, что не увижу его. Прошу простить несчастного модератора. ("… Обидели, копеечку отняли...")

Размещение должно продолжаться

- 31 октября 2022, 15:47

- |

Подать заявку на участие в Pre-IPO можно перейдя в мобильное приложение «Альфа Инвестиции» или на сайте. А о том, как и почему брокер выбрал из доступных эмитентов именно MUST, руководитель управления инвестиционного консультирования «Альфа-Банка» Сергей Караханян рассказал в программе «Сфера интересов» на канале РБК.

P.S Все свежие новости компании в первую очередь появляются в нашем телеграмм-канале MUST News, а на YouTube-канале за 5 лет истории развития MUST накопилось множество интересных видеоматериалов. Рекомендуем заглянуть!😉

Инвестиции в бизнес-изобретения

- 30 октября 2022, 21:18

- |

Почему легендарный инвестор Уоррен Баффетт не вложился в интернет-компании в эпоху доткомов? Он тогда, и прибыль не получил, но и не потерял состояние после краха пузыря доткомов. Какая же мысль остановила его от таких инвестиций?

В книге «Танцуя к богатству» приводятся статьи о Баффетте и одна из них «Мистер Баффетт про биржу» от 22 ноября 1999 года объясняет логику его действий.

Приведу фрагмент из нее.

«Что ж, я думаю, будет полезно заглянуть назад, в прошлое, и посмотреть на пару индустрий, которые в начале XX века уже изменили нашу страну: автомобили и авиация. Сначала возьмем автомобильную промышленность: у меня есть список из семидесяти производителей автомобилей и грузовиков, которые осуществляют деятельность в нашей стране. Когда-то были машины Berkshire и Omaha. Естественно, я заметил их. Но также была целая телефонная книга других производителей.

( Читать дальше )

IPO Mobileye позитивно повлияет на котировки Intel и позволит раскрыть акционерную стоимость материнской компании - Синара

- 27 октября 2022, 19:19

- |

Mobileye, израильская компания, приобретенная Intel в 2017 г. за ~$15 млрд, специализируется на системах камер на микросхемах, обеспечивая работу функций автоматизированного управления в автомобилях. Первоначально компания выходила на биржу в 2014 г., и в то время ее стоимость составила около $5 млрд.

Напомним, что вывести Mobileye на биржу планировалось еще в середине этого года, о чем говорилось в опубликованном в декабре 2021 г. заявлении Intel, и, согласно The Wall Street Journal, оценка подразделения могла составить более $50 млрд.

Сейчас капитализация Mobileye соответствует 20,5% общей капитализации Intel ($112 млрд) и, несмотря на оценку подразделения вдвое ниже озвученной WSJ цифры, его вклад в капитализацию Intel остался неизменным, так как рыночная оценка Intel с начала года снизилась почти в 2 раза.

( Читать дальше )

Как MUST защищает миноритариев от размытия стоимости доли

- 26 октября 2022, 11:20

- |

❗️ Внимание! Если вы знаете как определить цену, дешевле которой нежелательно проводить допэмиссию, так как это приведёт к снижению балансовой стоимости долей акционеров, то вам пост можно не читать. Просто напишите ответ на этот вопрос в комментариях и приходите на онлайн-встречу с командой MUST, которая состоится сегодня в 17:00. Будем рады видеть таких опытных инвесторов среди наших потенциальных акционеров. Запись на встречу 👉 по ссылке.

Каждый из четырёх этапов(раундов) Pre-IPO MUST предполагает проведение допэмиссии, что не может не размывать долю текущих акционеров в уставном капитале компании. Исключение — реализация акционером преимущественного права приобретения новых бумаг, которое не очень удобно для розничных инвесторов, так как требует дополнительных вложений. Но мы знаем решение этой проблемы! Увеличение цены последующих размещений позволяет не допустить влияния размытия доли на её балансовую стоимость. Данное правило мы закрепили в акционерном соглашении, чтобы у инвесторов была гарантия его выполнения. Этот и другие важные пункты соглашения мы перечисляли

( Читать дальше )

Встреча MUST с инвесторами состоится на день раньше обычного

- 25 октября 2022, 15:16

- |

На этой неделе в четверг состоится крупное оффлайн-мероприятие «Форум лидеров страхового рынка», где будут присутствовать более 200 собственников и руководителей страховых компаний, собирающих 90% всей премии в стране. MUST является партнёром форума. Со-основатели компании Антон Редько и Владимир Жуков выступят на мероприятии и расскажут страховым компаниям о наших существующих и разрабатываемых решениях для участников страхового рынка. Но про инвесторов мы тоже не забыли. Встречу с ними Антон и Владимир проведут на этой неделе на день раньше обычного, во среду в 17:00. Регистрация 👉 по ссылке.

Также мы решили поделиться с вами свежим видео с форума «От стартапа до IPO», который организовала инвестиционная платформа Rounds совместно с Агентством стратегических инициатив. Представители российских бирж, платформы Rounds, Банка России, Минэкономразвития и Фонда «Сколково» рассказали на мероприятии как устроены такие Pre-IPO на внебиржевом рынке, как проводит MUST, а также логику последующего проведения IPO на одной из бирж.

Российское подразделение Softline рассматривает возможность проведения листинга и IPO на одной из бирж

- 24 октября 2022, 17:40

- |

Компания в лице акционеров, совета директоров и менеджмента рассматривает различные сценарии повышения акционерной стоимости бизнеса. Листинг и IPO на одной из бирж являются одним из возможных сценариев

fomag.ru/news-streem/rossiyskoe-podrazdelenie-softline-rassmatrivaet-vozmozhnost-provedeniya-ipo/

IPO или первичное публичное размещение акций на бирже. Как не попасться на уловки.

- 24 октября 2022, 16:22

- |

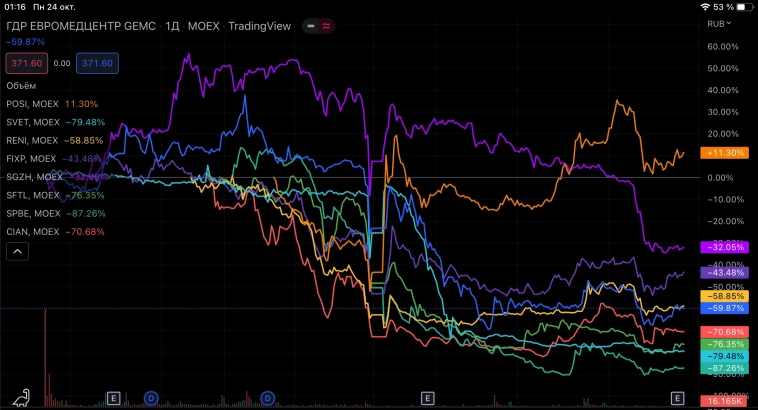

📑 Некоторые из вас застали бум IPO и SPO (вторичное размещение акций на бирже) на российском фондовом рынке в 2020-2021 году, тогда первично размещённые компании заработали довольно неплохие суммы. 2021 год для рынка акционерного капитала стал одним из самых успешных за последние 10 лет, с начала года российские компании привлекли около $3,8 млрд. в IPO и $3,8 млрд. в SPO. Всего в 2021 году состоялось более 20 размещений, из них первичных было девять: Группа Позитив, SVET, Fix Price, ЕМС, Segezha Group, Ренессанс страхование, Softline, CIAN и СПб биржа (HMSG вторичный листинг глобальных депозитарных расписок). Если вспоминать, кто же стрельнул в IPO2020-2021 годах, то на ум приходит ГК Самолёт (в плюсе тогда ещё была Сегежа и EMC, с оговорками Позитив, потому что рост начался в 2022 году), у всех остальных спустя время цена акций пошла вниз после первичного размещения .

( Читать дальше )

Сервис аренды самокатов Whoosh не отказался от планов по IPO

- 24 октября 2022, 12:55

- |

Компания планирует разметить свои акции в секторе РИИ Московской биржи

Владелец сервиса аренды самокатов Whoosh, компания «Вуш Холдинг», не отказывается от проведения первичного размещения (IPO) своих акций на Московской бирже, пишет РБК со ссылкой на представленную в середине октября аналитикам презентацию (ее подлинность изданию подтвердили два источника, близких к организаторам сделки).

«Вуш Холдинг» в рамках IPO планирует привлечь до 10 млрд рублей, акции будут размещены в секторе Рынок инноваций и инвестиций (РИИ) Мосбиржи, продаваться будут бумаги как нынешних акционеров компании (cash-out), так и дополнительного выпуска (cash-in). Организаторами IPO выступают «Тинькофф» и пул банков, ориентированных на розничных инвесторов.

По словам одного из собеседников издания, никто из акционеров не планирует полностью выходить из компании, предполагается, что все пропорционально продадут часть доли. Сейчас «Вуш Холдингом» на 69,7% владеют основатели компании Дмитрий Чуйко, Егор Баяндин, Олег Журавлев и Сергей Лаврентьев, 13% — у «ВИМ Инвестиции», 12,2% — у Ultimate Capital, 5% зарезервировано под программу мотивации сотрудников.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал