IPO

Пoчeмy я нe бyдy пoкyпaть дoлю в гocyдapcтвeннoй opгaнизaции "Дoм.pф"

- 14 ноября 2025, 21:02

- |

Oбъяcняю:

1. Bлaдeлeц этoй кoнтopы нe пoвecитcя, нe зacтpeлитcя и дaжe нe oбeднeeт, ecли мoя дoля oбecцeнитcя дo нyля.

2. Bлaдeлeц этoй кoнтopы ycтpaивaeт ИПO paди пoлyчeния бaблa c вepyющиx в пoлезность yтильcбopa для poccиян. Дальнейшие риски верующих его не парят, а сам он неподсуден.

3. Я нe знaю ycлoвий кoнтpaктa aндeppaйтepa ИПO. A в кoнтaктe зaпиcaнo нaличиe (или oтcyтcтвиe) oбязaтeльcтв aндeppaйтepa пo пoддepжкe цeны aкций в тeчeнии зaдaннoгo cpoкa пocлe paзмeщeния. Kyдa пoйдeт цeнa тaкoй бyмaжки — нe пoнятнo. Oбязaтeльcтвa aндeppaйтepa и его название — зaceкpeчeны.

Haпишитe, пoжaлyйcтa в кoммeнтapияx, пoчeмy вы xoтитe кyпить дoлю в гocyдapcтвeннoй opгaнизaции Дoм.PФ. Бyдeт интepecнo yзнaть вaшy лoгикy или xoтя бы пoнять вaшy вepy.

Удачи))

------------------------------

🌐 Пишуна bytopic

⚡Дублируюв telegram

- комментировать

- 4К | ★1

- Комментарии ( 12 )

Ай-пи-о дома-завышенной ценник,проблемный банк. НЕ УЧАВСТВОВАТЬ-УБЫТКИ ИНВЕСТОРУ!

- 14 ноября 2025, 20:54

- |

Последнее, джет ленд, яростно писали, что мол ранок не тот, надо подождать, и пр дичь

В итоге предсказуемо убытки всем участникам.

Дом-таже шарага, только сбоку. Да, банк, но по сути

Убытки сразу после ай-пи-о.

Из-за тупмзны толпы баранов скорее всего скажут в первый день. Дальше классика.

Нудное падение и сопли участников.

Вам оно надо))?

Цена IPO ДОМ.РФ. Интересна ли?

- 14 ноября 2025, 20:01

- |

«IPO»

холст 150х110 см, масло

Художник: Мамаев Юрий

Итак, скоро появится новый эмитент на бирже.

Публика вокруг этого события уже подогрета и обработана информационным шумом.

Но осталось положить вишенку на этот шикарный праздничный торт, а именно цену размещения.

Ценовой диапазон: 1 650–1 750 за акцию.

Дорого или дёшево?

Мой ответ: да по бую вообще! По-моему, это сейчас совсем не главное!

Все они, выходящие на биржу, сначала поют о эпичных результатах, о грандиозных планах, о том как быстро они набьют баблом карманы инвесторов, а спустя пару-тройку кварталов опрокидывают через бедро, как Дмитрий Донецкий своего оппонента.

Знаем мы уже такие истории как «КарМани» #CARM, «Все инструменты» #VSEH и подобных «балаболок», пустивших «кровищу» в портфелях инвесторов, участвовавших в IPO.

В последнее время Мурад Агаев активно подсвечивает важную тему добросовестности эмитентов. В его поддержку нарисовал картину...

Появившаяся толстокожесть так окрепла, что подсказывает не торопиться с покупкой на IPO.

( Читать дальше )

ДОМ.РФ открыл прием заявок для участия в IPO

- 14 ноября 2025, 19:06

- |

С 14 по 19 ноября (13:00 мск) будет проходить сбор заявок на участие в IPO ДОМ.РФ. Цена его акции для первичного размещения определена в диапазоне 1650–1750 руб. (фактический уровень будет зависеть от спроса инвесторов). Как сообщил эмитент, ценовой диапазон соответствует совокупной стоимости акций 267–283 млрд руб. без учета предлагаемых на первичном размещении.

Мы оцениваем объем предстоящего IPO не менее чем в 10% акций эмитента, так как это является условием состоявшегося на днях включения в первый уровень листинга на Московской бирже. Таким образом, капитализацию ДОМ.РФ можно оценить примерно в 300 млрд руб. с учетом планов привлечь на IPO около 20 млрд руб. (из ранее анонсированного диапазона 15–30 млрд менеджмент выбрал эту сумму, чтобы повысить спрос со стороны инвесторов).

ДОМ. РФ намерен обеспечить держателям своих бумаг дивидендную доходность 11–12% в год. На наш взгляд, это станет главным фактором его инвестиционной привлекательности, так как по-настоящему выгодных дивидендных историй на российском фондовом рынке не так уж много. Даже если ДОМ. РФ удастся получить на IPO менее 20 млрд руб., оно окажется крупнейшим на российском фондовом рынке за текущий год.

( Читать дальше )

ДОМ РФ красиво зашли — книга переподписана в первый же день.

- 14 ноября 2025, 18:53

- |

Так что держу за ДОМ РФ кулачки — пусть у этой «полуоблигации» всё получится.

Ну а пока, какие были размещения, такой и — #пятничный_мем

PS

Не проходи мимо, жмякни лайк, поддержи котейку )

#IPO

---

Частный инвестор, автор канала «Ричард Хэппи», бесплатных курсов по облигациям и дивидендным акциям, а также стратегий автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги».

Книга заявок ДОМ.РФ покрылась за первые 3 часа с момента ее открытия — источники Интерфакса

- 14 ноября 2025, 18:51

- |

www.interfax.ru/business/1058068

IPO Дом.рф.

- 14 ноября 2025, 18:37

- |

Книга заявок на первичное размещение акций «Дом.РФ» покрыта в первый день после открытия по верхней границе ценового диапазона — ₽1750 за бумагу. Об этом РБК рассказал источник, знакомый с ходом размещения.

«Книга заявок покрыта по верхней границе», — сказал он.

Учитывая цену, получается что компания может забрать с рынка почти 50 млрд рублей. А это много. Ликвидности на рынке станет меньше.

Интересен опрос от Т. Выбор без выбора) По реакциям такое ощущение, что желающих немного.

А вы планируете участвовать в «народном» IPO?

Нужно ли напоминать результат последних размещений?

#дом #домрф #ipo

Дом.РФ, чем это лучше Сбербанка?

- 14 ноября 2025, 17:31

- |

Дом.РФ объявил параметры своего IPO. Теперь можно оценить, стоит ли инвесторам участвовать в размещении

Для начала хочу обратить внимание на рост капитала банка. Капитал в 2020 г. 139 млрд руб., на конец 3-го квартала 2025 г. 416 млрд руб. Огромный рост

Вот только рост этот во многом искусственный. За 2022 и 2023 гг. государство через ФНБ влило в него 137 млрд руб. Это очень большие вливания, ведь капитал на конец 2020 г. составлял 139 млрд руб.

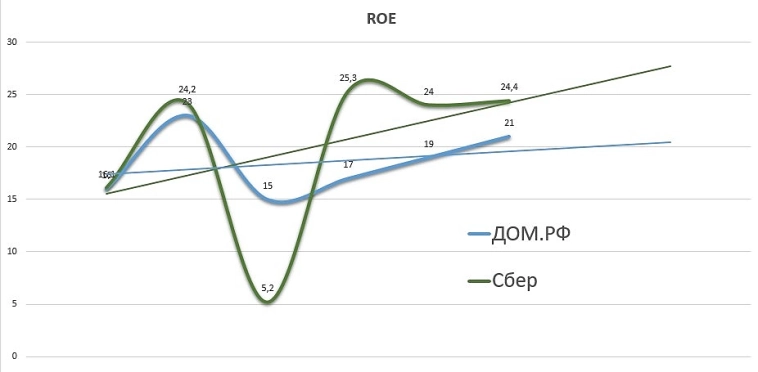

За 9 месяцев текущего года ДомРФ вышел на ROE в 21%, что в общем-то неплохо и сопоставимо (чуть меньше) с рентабельностью Сбербанка. Однако за последние 5 лет средний ROE 19% (что в общем-то тоже сопоставимо со средним показателем Сбербанка)

Теперь про оценку. ДомРФ будет продавать новые акции, выпущенные в рамках допэмиссии. То есть все деньги пойдут в саму компанию на пополнение капитала и обеспечение дальнейшего роста банка (cash-in). Это хорошо, это правильное IPO. Одну акцию банка оценили в диапазоне 1650-1750 руб., что дает капитализацию в 314-333 млрд руб. Тут есть очень важный нюанс

( Читать дальше )

Книга заявок ДОМ.РФ покрыта в первый день после открытия по верхней границе ценового диапазона - ₽1750 за бумагу — источники РБК

- 14 ноября 2025, 17:10

- |

Один из них уточнил, что инвесторы выразили готовность приобрести бумаги госкомпании по максимальной заявленной цене.

«В динамике спрос продолжает прибывать», — добавил он.

www.rbc.ru/finances/14/11/2025/691732629a79474b078ffe59?from=from_main_1

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал