Henderson

Количество посетителей в магазинах категории "одежда и обувь" в период с 2 сентября по 6 октября сократилось на 12% г/г — Ъ

- 14 октября 2024, 11:09

- |

В Finn Flare трафик в сентябре упал на 20% год к году, выручка меньше на 3%, говорит гендиректор сети Ксения Рясова.

Интерес россиян к приобретению одежды и обуви сокращается весь год. По итогам лета участники рынка связывали это, в частности, со стремлением рационализировать потребление: в контексте тренда на «умную экономию» люди стали выбирать более практичную, универсальную одежду и реже совершать спонтанные покупки.

Новый сентябрьский спад участники рынка связывают с установившейся теплой погодой. Не чувствуя интереса потребителей к осенним коллекциям, ритейлеры отложили обновление ассортимента, оставив на полках летние вещи.

В октябре продажи будет тормозить ожидание ноябрьских скидок, а на следующий год бизнес закладывает пятипроцентное снижение спроса.

( Читать дальше )

- комментировать

- 157

- Комментарии ( 1 )

👕 Henderson. Ещё один бенефициар высокой инфляции

- 14 октября 2024, 09:54

- |

Текущая цена: 616,8₽

Целевая цена: 770₽

Потенциал роста: 24,8%

Горизонт: долгосрочный

–––––––––––––––––––––––––––

Ключевые финансовые показатели:

— Капитализация: 25,5 млрд руб

— Выручка 1П2024: 9,2 млрд руб (+32% г/г)

— EBITDA 1П2024: 3,5 млрд руб (+32% г/г)

— Чистая прибыль 1П2024: 1,4 млрд руб (+133% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

Факторы роста:

— Высокий уровень инфляции;

— Henderson — №1 на российском рынке;

— Дивиденды;

— Сокращение расходов на аренду в будущем.

Факторы риска:

— Ослабление темпов роста бизнеса;

— Рост расходов на персонал.

–––––––––––––––––––––––––––

( Читать дальше )

Выручка Henderson за 9 месяцев 2024 года выросла на 27% г/г, до 13,9 млрд. рублей, рост к 9 месяцам 2022 превысил 66%

- 10 октября 2024, 14:44

- |

Полная выручка

Выручка HENDERSON в сентябре 2024 года выросла более чем на 13% к сентябрю 2023 года и составила 1,7 млрд. рублей. При этом рост к сентябрю 2022 составил 54%. Снижение темпов роста в сентябре мы связываем с аномально теплой погодой в центральном регионе, повлиявшей на старт продаж осенне-зимней коллекции.

Онлайн-продажи

Динамика роста онлайн-каналов традиционно продолжает опережать показатели офлайна. Выручка онлайн продаж HENDERSON в сентябре 2024 года выросла на 39% к сентябрю 2023 года.

ir.henderson.ru/tpost/ptc3oi0iu1-henderson-v-sentyabre-2024-prodolzhaet-d

Совокупная выручка за 9

- 10 октября 2024, 14:00

- |

Дорогие друзья!

Совокупная выручка за 9 месяцев 2024 года выросла более чем на 27% к аналогичному периоду 2023 года и достигла 13,9 млрд. рублей. Рост к 9 месяцам 2022 превысил 66%.

Выручка HENDERSON в сентябре 2024 года выросла более чем на 13% к сентябрю 2023 года и составила 1,7 млрд. рублей. При этом рост к сентябрю 2022 составил 54%. Снижение темпов роста в сентябре мы связываем с аномально теплой погодой в центральном регионе, повлиявшей на старт продаж осенне-зимней коллекции.

Рост выручки в 2024 году сохраняется и соответствует прогнозам Компании.

Динамика роста онлайн-каналов значительно опережает показатели офлайна. Выручка онлайн продаж HENDERSON в сентябре 2024 года выросла на 39% к сентябрю 2023 года. Ставьте напоминание и следите за новостями!

Ваш HENDERSON

Путин очень активно пользуется одеждой отечественных производителей — Песков

- 10 октября 2024, 13:59

- |

t.me/tass_agency

🛍 Henderson (HNFG) | Обзор результатов за 1П2024г

- 10 октября 2024, 11:15

- |

▫️Капитализация: 25,5 млрд ₽ / 630₽ за акцию

▫️Выручка ТТМ: 19 млрд ₽

▫️EBITDA ТТМ: 7,4 млрд ₽

▫️Чистая прибыль ТТМ: 3,1 млрд ₽

▫️скор. ЧП ТТМ:3,2 млрд ₽

▫️скор. P/E ТТМ: 8

▫️P/B: 3,2

▫️fwd дивиденды 2024: 6-6,5%

👉 Результаты за 1П2024г:

▫️Выручка: 9,2 млрд ₽ (+32% г/г)

▫️EBITDA: 3,5 млрд ₽ (+32% г/г)

▫️скор. ЧП: 3,5 млрд ₽ (+43,2% г/г)

✅ Бизнес продолжает расти существенно лучше ожиданий: за 8М2024г торговая площадь выросла на 19,8% г/г до 51 769 кв. м, продолжается переоткрытие салонов нового формата на которые приходится уже 68% выручки.

✅ Выручка в онлайн-каналах показывает опережающий рост. Продажи через интернет-магазин + самовывоз выросли на 41% г/г до 1,4 млрд, продажи через маркетплейсы поднялись на +80,2% г/г до 1 млрд рублей. Теперь доля онлайн-продаж в выручке составляет 20% против 16,6% годом ранее.

✅ Менеджмент ожидает завершение всех необходимых строительных работ и окончательный переезд компании в новый собственный распределительный центр в 2026г. Это отразится на операционной эффективности (упадут и расходы на аренду).

( Читать дальше )

🐹Хэндерсон. #HNFG

- 10 октября 2024, 11:06

- |

🥜Бумага продолжает оставаться в восходящей действующей тенденции. Минимумы и максимумы поочерёдно возрастают!

🥜Конечно новый минимум пока не сформирован, но пока присутствует формирование первой ростовой свечи!

🥜Можно взять на карандаш. Интересует завтрашний день и формирование второй растущей, конечно же если сегодня закроем день в зелёнке!

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Хэндерсон отчет за 1 полугодие 2024 года по МСФО, выплата дивидендов и расширение магазинов

- 01 октября 2024, 12:08

- |

Сегодня рассмотрим отчет Хэндерсона за 1 полугодие 2024 года по МСФО, компания год назад провела IPO и успела скорректироваться на 18% с годовых максимумах ( Компания чувствовала себя лучше чем рынок), но сейчас стоит примерно столько же, как на IPO, разберемся куда движется компания, на какие дивиденды стоит рассчитывать? Сегодня выясним.

Уже разобрал: РусАгро, Ozon, Яндекс, Новатэк, Лента, Северсталь, Газпромнефть, Сбер, X5 Group, Интер РАО, Татнефть, Московская биржа, Лукойл, Мать и дитя, Роснефть, Русал, Транснефть, Whoosh, Аэрофлот, Алроса, Селигдар, Евротранс, Башнефть, Всеинструменты.

Если вы инвестируйте в акции РФ не пропустите следующие обзоры.

Давайте по порядку, чем занимается компания? HENDERSON — одна из крупнейших сетей магазинов мужской одежды в России.

Кроме офлайн-бизнеса, Компания активно развивает собственный интернет-магазин и расширяет присутствие на ключевых маркетплейсах России.

( Читать дальше )

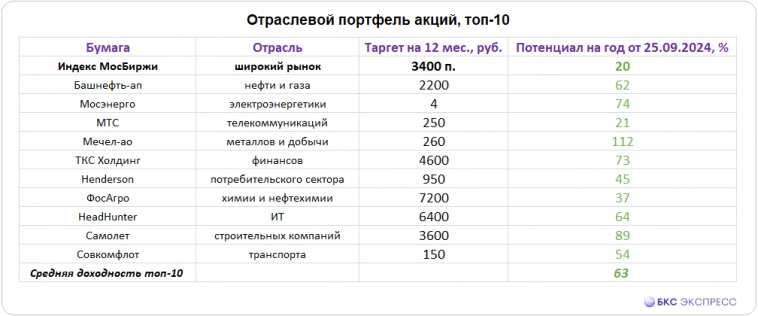

Отраслевой портфель самых перспективных акций

- 27 сентября 2024, 15:26

- |

На основе фундаментальных оценок сформируем портфель бумаг из различных секторов рынка, обладающий максимальным прогнозным потенциалом доходности.

Топ-10

Московская биржа рассчитывает 10 секторальных индексов акций:

• нефти и газа

• электроэнергетики

• телекоммуникаций

• металлов и добычи

• финансов

• потребительского сектора

• химии и нефтехимии

• ИТ

• строительных компаний

• транспорта

На основе обновленной Стратегии аналитиков БКС отберем по 1 бумаге из каждой отрасли с максимальным прогнозным потенциалом на 12 месяцев. Сформируем широко диверсифицированный отраслевой портфель из 10 инструментов, позволяющий снизить риски отдельно взятой бумаги и сектора.

Веса бумаг в условном портфеле принимаются равными, а средняя потенциальная доходность топ-10 сравнивается с перспективными оценками индекса акций МосБиржи относительно текущих цен.

Отраслевой портфель

Годовой таргет индекса МосБиржи без дивидендной компоненты — 3400 п., что от текущих предполагает потенциал роста порядка 20%.

( Читать дальше )

HENDERSON: покупатели зашли в салоны

- 26 сентября 2024, 10:59

- |

Главные цифры

Выручка за восемь месяцев увеличилась на 29,4% по сравнению с аналогичным периодом 2024 года, составив 12,2 млрд рублей. В августе рост выручки составил 24,9% по сравнению с аналогичным месяцем прошлого года, достигнув 1,6 млрд рублей.Совокупный рост онлайн-продаж в августе 2024 года составил 69% по сравнению с аналогичным периодом годом ранее. За январь — август 2024 года онлайн-продажи выросли на 56% по сравнению с прошлым годом.

Общая доля онлайн-продаж в структуре выручки за восемь месяцев 2024 года составила 20%, что демонстрирует рост на 3,4 процентных пункта по сравнению с аналогичным периодом прошлого года.

Объем торговых площадей по итогам августа 2024 года составил 54,4 тыс. кв. м, что выше уровня августа 2023 года на 20,2%.

Количество проданных единиц изделий составило 483 тыс. в августе и 3,793 млн за восемь месяцев 2024 года, продемонстрировав рост на 10,3 и 14,7% соответственно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал