Etf

Ставки на кибербезопасность: 3 месяца спустя. Полет отличный

- 25 августа 2021, 02:35

- |

По результатам опроса, идея открытия позиций в ряде фондов возникла сама собой.

Позиции были открыты в 4 фондах.

1. WCLD - WisdomTree Cloud Computing Fund

Фонд развивающихся публичных компаний, ориентированных на предоставление клиентам облачного программного обеспечения.

2. HACK - ETFMG Prime Cyber Security ETF

Фонд компаний, предоставляющих решения для кибербезопасности, которые включают оборудование, программное обеспечение и услуги.

3. BUG — Global X Cybersecurity ETF

Фонд компаний, чей основной бизнес заключается в разработке и управлении протоколами безопасности, предотвращающими вторжения и атаки на системы, сети, приложения, компьютеры и мобильные устройства.

4. CIBR - First Trust Nasdaq Cybersecurity ETF

Фонд компаний, занимающихся кибербезопасностью в технологическом и промышленном секторах.

( Читать дальше )

- комментировать

- 292 | ★1

- Комментарии ( 0 )

ETF со скидкой

- 23 августа 2021, 20:46

- |

Время от времени (особенно в моменты просадок на рынках) мониторю ETFы, которые упали от своих наивысших значений более чем на 50% (ну и, соответственно, смотрю чтобы ликвидные были — был большой объем продаж).

К тому же я еще завел деньги к иностранному брокеру, который вроде дает хорошую аллокацию на IPO (обязательно расскажу попозже), так что руки чесались что-то прикупить.

Так вот, попались 3 фонда, к которым присмотрелся, а один даже прикупил.

MJ

( Читать дальше )

10 уроков по ETF

- 23 августа 2021, 14:33

- |

Биржевые фонды (ETF) ворвались на сцену в конце 2000-х — начале 2010-х годов, накопив сотни миллиардов долларов в активах и вызвав в процессе серьезный сдвиг в сторону стратегий индексации.

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре, возможностях и ограничениях этих ценных бумаг.

1. Что такое ETF?

Предлагая недорогой доступ практически ко всем уголкам рынка, ETF позволяют крупным и малым инвесторам создавать портфели институционального уровня с меньшими затратами и большей прозрачностью, чем когда-либо прежде.

Чтобы понять, как работают ETF, лучше всего начать с чего-нибудь знакомого, например, с традиционного взаимного фонда.

( Читать дальше )

Какой самый эффективный etf на фиксированную доходность в долларах+евро?

- 23 августа 2021, 10:26

- |

- ответить

- 365 |

- Ответы ( 13 )

Рекордная выручка Transdigm с начала пандемии, но это не повод для радости

- 22 августа 2021, 10:16

- |

Продолжаем рассматривать квартальные отчеты компаний, входящих в ETF iShares Aerospace & Defense ETF (ITA) и на этот раз посмотрим на одного из аутсайдеров прошлого квартала — TransDigm (TDG). производителя авиационных компонентов (топливные системы, клапаны, компоненты безопасности, аудиосистемы и др.)

Выручка Transdigm в 3 квартале финансового 2021 г. (3Q FY21) составила $1,22 млрд по сравнению с 1,02 млрд в 3Q FY20, рост на 19,2%, но по сравнению с 3Q FY19 выручка рухнула почти на 20%. Скорректированная прибыль на акцию (Adjusted EPS) по итогам 3Q FY21 составила $3,33 по сравнению с $1,54 годом ранее и 4,65$ в 2019 г. Аналитики Wall Street в среднем прогнозировали за квартал выручку $1,2 млрд и adj. EPS $2,99. Ничего удивительного в таких результатах нет, так как год назад был кратер по выручке. Хорошо видно, что компания все еще далека до уровней 2019 г. и ее ждет долгое восстановление, как и других компаний авиационного сектора. И тем не менее это лучший квартал по размеру выручки с начала пандемии, то есть некоторая положительная динамика есть. Отчет за 2 квартал финансового 2021 г. можно прочитать

( Читать дальше )

Отчёт Citigroup: у акций есть upside

- 22 августа 2021, 09:59

- |

Citigroup ( C ) отчиталась за 2 кв. 2021 г. (2q21) 14 июля. Выручка снизилась на 11,6% до $17,5 млрд. В 1q21 было $19,3 млрд (-9,6% кв/кв). Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $2,85 против $0,38 во 2q20. Результаты превзошли ожидания рынка. Аналитики, опрошенные Refinitiv, в среднем прогнозировали $17,2 млрд и EPS $1,96.

Банк высвободил из резервов $2,4 млрд. Резервы на возможные потери по кредитам составили $19,24 млрд или 2,8% от кредитного портфеля, в сравнении с 3,2% в 1q21. Кредитный портфель вырос на 1,6% к 1q21 и составил $676,8 млрд. Депозиты незначительно выросли до $1,31 трлн. Достаточность капитала 1 уровня 11,9%.

Результаты по сегментам. Выручка розничного бизнеса (“Global Consumer Banking”, GCB) снизилась на 7% до $6,82 млрд. При этом карточный бизнес упал на 10,8% и принёс 4,02 млрд выручки. Выручка ритейл банкинга $2,8 млрд, что на 1,2% ниже чем во 2q20. Активы под управлением превысили $232 млрд.

Выручка подразделения по работе с институциональными клиентами (“Institutional Clients Group”, ICG) упала на 14,4% до $10,4 млрд. В структуре ICG у сегмента «banking» выручка снизилась на 1% до $5,6 млрд. Сегмент «Сервисы на рынках и с ценными бумагами» (“Markets & Securities Services”) упал на 30% г/г и 28% кв/кв до $4,8 млрд. Входящий в него под-сегмент «Рынки акций» (“Equity markets”) вырос на +30% г/г, но упал на 28% кв/кв, выручка составила $1,06 млрд. Выручка под-сегмента по торговле облигациями (“Fixed income markets”) упала на 42,6% г/г до $3,2 млрд, а к 1q21 падение 29%.

( Читать дальше )

Мысли по китайским акциям

- 21 августа 2021, 11:45

- |

В моем распределении активов Китай должен занимать 20% от всего портфеля (сейчас по факту немного меньше). В Китай я инвестирую через FXCN от Финекса, другие варианты для просто варианта сильно хуже (фонд от Альфы мало того дороже, так еще и является просто фондом-оберткой для иностранных ETF, которые имеют свои комиссии). Сейчас FXCN бодренько горит красным с самым большим бумажным убытком в портфеле)) Не скажу, что напрягает, но наталкивает на некоторые размышления. Решил обдумать, с какими рисками можно столкнуться при инвестировании в Китай.

Неочевидный риск владения

Одним из потенциальных рисков является то, что формально иностранные инвестиции во многие отрасли в Китае запрещены законом. Для обхода этого правила создана такая схема: иностранные инвесторы покупают акции не самих китайских компаний, а головных холдингов, которые расположены в офшорах, а уже эти холдинги по мутным схемам владеют собственно китайскими компаниями. Все про это знают и все на это закрывают глаза, но если у «больших дядей» в Китае появится желание отжать ту или иную часть собственности, у них с этим не возникнет никаких проблем. С другой стороны — но они же не полные идиоты, стрелять себе в ногу и самим перекрывать поток инвестиций в страну. Все же понимают, что курицу несущую золотые яйца можно зарезать и съесть только один раз.

( Читать дальше )

Отчёт Bank of America: потенциал роста скорее всего исчерпан

- 21 августа 2021, 11:05

- |

Продолжаем обзор отчётов за 2 кв. 2021 г. (2Q21) по компаниям, акции которых входят в топ-10 наших ETF. Этот пост посвящен VFH и конкретно — BAC. Итак, Bank of America (BAC) отчитался 14 июля.

Чистая выручка (за вычетом процентных расходов) во 2Q21 снизилась на 3,85% и составила $21,47 млрд. В 1Q21 было $22,82 млрд (-6% кв/кв). Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $1,03 в сравнении с $0,37 за 2Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали $21,8 млрд и EPS $0,77. Банк высвободил из резервов $2,2 млрд, при чистых списаниях в убытки $595 млн. Без учёта сокращения резервов EPS 80 центов.

Чистые процентные доходы снизились на 5,7% до $10,23 млрд. Депозиты $1,91 трлн, в конце 1Q21 было $1,88 трлн. Кредитный портфель подрос и теперь составляет $919 млрд. Резервы на потери по кредитам и лизингу составили $14 млрд или 1,5% от кредитного портфеля, в сравнении с 1,8% в 1Q21. Достаточность капитала 1 уровня 11,5%.

Чистая выручка подразделения «мировые рынки» (“Global markets”) во 2Q21 упала на 15% до $4,75 млрд. В 1Q21 было $6,2 млрд. При этом доходы от сервисов по трейдингу облигациями, валютой и товарами (FICC) обвалились на 34% г/г и 40% кв/кв. Доходы от сервисов торговли акциями (Equities), напротив, выросли на 34% г/г, но упали на 11% кв/кв. Выручка направления «розничный банк» (“Consumer banking”) прибавила 4,3% и составила $8,2 млрд. Валовые доходы сегмента «Управление активами и инвестициями» (“Global wealth & investment management”) составили $5,07 млрд, что на 14,5% выше, чем во 2Q20. Активы под управлением $1,2 трлн (+29% г/г), а балансы клиентов $3,65 трлн (+25% г/г). Направление «глобальный банк» (“global banking”) отразило выручку $5,09 млрд, без изменений.

( Читать дальше )

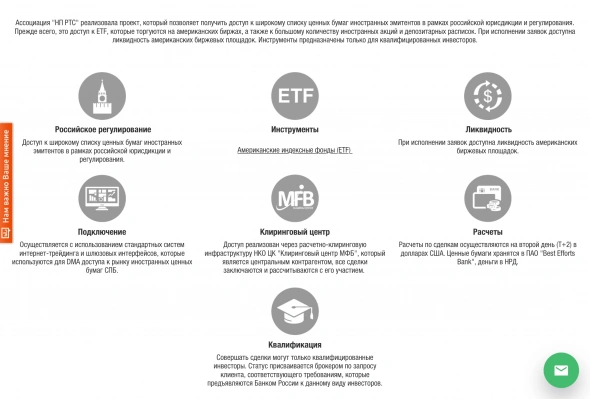

127 американских ETF на Бирже СПБ.

- 21 августа 2021, 09:29

- |

Торгуются на внебирже.

И ликвидность предоставляется американскими биржами.

Но есть одна маленькая ложка дерьма в этой бочке варенья — вы должны быть квалом, чтобы торговать американскими фондами на внебирже.

https://investcab.ru/ru/otc_market/

( Читать дальше )

GDXJ - расхождение с золотом

- 20 августа 2021, 23:47

- |

Всем привет!

Идея для квалов… если планируете свой инвест портфель разбавить позицией в золоте, то рекомендую присмотреться к ETFу, который ориентирован на акции золотодобывающих компаний малой капитализации (тикер: GDXJ).

Как видно из сравнительного графика, на истории, когда случались расхождения

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал