ETf

Что там "открывашка" мухлюет с нашими бумагами???

- 13 марта 2022, 14:00

- |

Мало того, что теперь в квике балансовая цена этих бумаг равна нулю, так теперь еще скачав отчет за февраль, по данному портфелю, я неожиданно обнаружил, что брокер решил с меня денег поиметь на ровном месте, за те операции, которые Я никогда НЕ совершал, и разрешений на их проведение НЕ давал.

— Комиссия Брокера за заключение Специальных сделок РЕПО 28.02.2022 на Фондовый Рынок Московской биржи по счету ХХХХХХ

— Проценты за предоставление займа ДС Брокером на ФР МБ, остаток в рублях — ХХХХХХХХХХХ.ХХ за 28.02.2022

В моем представлении, эти списания незаконны, и я планирую потребовать от брокера объяснений и возврата этих средств.

Правда пока они не ответили на мое обращение от 01.03.22. Так что мне еще с этим предстоит разбираться.

Собственно, вопрос такой: Я один такой «счастливчик», или кого-то еще также кинули. Есть у кого-нибудь вразумительные объяснения происходящему?

- комментировать

- 1.4К | ★2

- Комментарии ( 42 )

Портфель из ETF перед обвалом

- 12 марта 2022, 11:16

- |

На Мосбиржу пришел в начале в начале марта 2020 г. Как раз перед ковидным локдауном. Сначала интересовался опционами. Инструмент очень интересный, но активная торговля требует много времени и внимания, поэтому с середины 2020 года переключился на пассивные индексные инвестиции через ETF. Отличный сайт по данной тебе создал Сергей Спирин, там можно найти всю необходимую информацию.

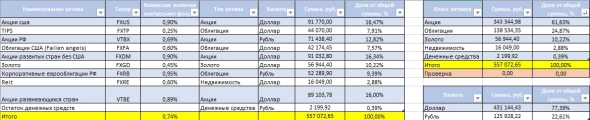

Портфель.

Портфель собрал максимально диверсифицированный, умеренно агрессивный. Основная валюта портфеля это доллары, в них считается стоимость более 75% активов. Фонды на акции охватывают развитые, развивающиеся рынки и отдельно Россию и США. Изначально доля российских акций была совсем небольшой, но постепенно нарастил ее до 12% для сглаживания доходности в периоды укреплении рубля. По той же причине покупал фонд на еврооблигации.

Итак, по состоянию на 19 февраля 2022 года у меня был следующий портфель:

( Читать дальше )

Крах ETF в России

- 11 марта 2022, 11:30

- |

Я не раз писал, что не доверяю никаким фондам и даже ETF, несмотря на мощнейшую пропаганду индексного инвестирования в последние годы. По сути, ETF в России оказались такой же дырявой прокладкой, как и другие производные инструменты в условиях кризиса.

После дня Z в фондах начались большие проблемы:

- Цены акций многих биржевых фондов, торгующихся на Московской бирже начали сильно отрываться от расчетной цены. Хотя инвесторов уверяли, что такое невозможно.

- Затем и вовсе стопорнулся расчет стоимости чистых активов по фондам многих управляющих компаний, в том числе по 11 фондам FinEx.

Эта компания, как считалось, привнесла на российский рынок ту самую волшебную модель ETF — возможность частным инвесторам с небольшими деньгами вкладываться в широкий рынок, как бы иметь в своем микро портфельчике одновременно все акции, входящие в индекс, сектор или страну.

( Читать дальше )

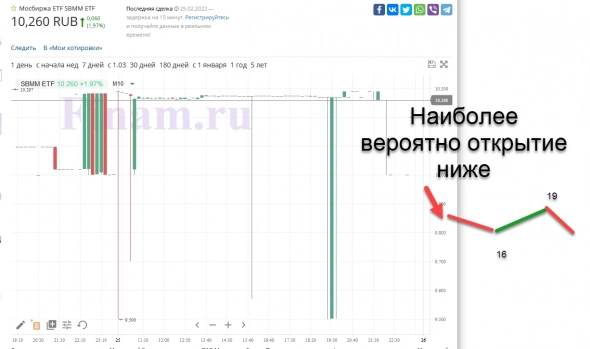

SBMM ETF

- 10 марта 2022, 20:40

- |

Но, тем не менее, вот с такими «шагами» ловим около 16 и продаем в 19 часов.

Если откроемся, если завтра.

Второй менее вероятный вариант — открытие чуть выше и с 12 часов дня снижение.

Стоит ли покупать ETF на российские компании? (в новой реальности?)

- 08 марта 2022, 19:02

- |

Имеются ввиду настоящие ETF, подчиняющиеся стандартам UСITS (или аналогичным) и имеющими страны происхождения вроде Ирландии, UK или US. В России таковыми являются ETF от провайдеров FinEx и ITI FUNDS.

И стоит ли в принципе покупать любые «российские» инструменты на зарубежных площадках?

Если коротко, то мое мнение – не стоит.

Ниже попробую обосновать свою точку зрения.

До тех пор, пока фондовый рынок был «бесшовным» и глобально связан между странами безотказной работой всех участников рыночной «инфраструктуры» в виде бирж, депозитариев и провайдеров ETF – в такие периоды у нас была роскошь инвестировать «во что угодно через что угодно». Хотите через Лондонскую или Нью-Йоркскую биржу в акции и ETF российского рынка – пожалуйста, покупайте в Лондоне или Нью-Йорке. Зачастую это было даже более интересным вариантом с точки зрения оптимизации налогов для налоговых нерезидентов РФ.

В феврале этого года ситуация кардинально изменилась. Риск возникновения «швов» по географическому (=политическому) признаку реализовался и даже превзошел допущения многих. И непонятно, как именно он будет развиваться дальше.

( Читать дальше )

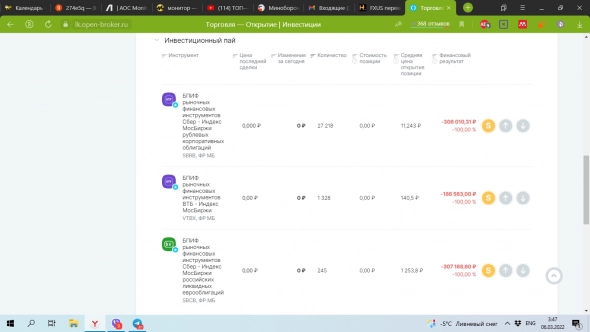

Брокер "Открытие Инвестиции" списал все позиции VTBX, SBCB и SBRB.

- 06 марта 2022, 02:26

- |

В отчете депозитария появилась «оценка ЦБ» стоимость списанных активов, которая равна стоимости позиций по цене последней сделки. Все акции FXUS брокер самовольно перенес из портфеля Фондового рынка Московской биржи в портфель Внебиржевого фондового рынка. Очень нехорошее впечатление производит то, что брокер действует по-тихому и не дает никаких объяснений относительно сроков и конечных целей манипуляций с ценными бумагами.

На всякий случай прошу в комментариях отписаться тех, кто готов скидываться на адвоката и совместно подавать заявление в полицию, если понадобится.

- комментировать

- 18.1К |

- Комментарии ( 41 )

Инвестиции в Россию до 2022 года

- 05 марта 2022, 23:58

- |

Интересный обзор Morningstar о активно-управляемых взаимных фондах, ETFs и секторальных фондах с наибольшей долей вложений в акции российских компаний до текущего геополитического кризиса.

В другой статье сегодня со ссылкой на Morningstar Direct было подсчитано, что на конец января американские взаимные и ETFs владели российскими акциями и облигациями на сумму более 71 млрд долл.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Временные технические меры: приостановка расчета стоимости чистых активов по 8-ми фондам

- 03 марта 2022, 13:37

- |

На сайте Мосбиржи опубликована информация о временной приостановке торгов некоторыми фондами FinEx. Но инвесторам не стоит переживать на этот счет. Объясняем, что произошло.

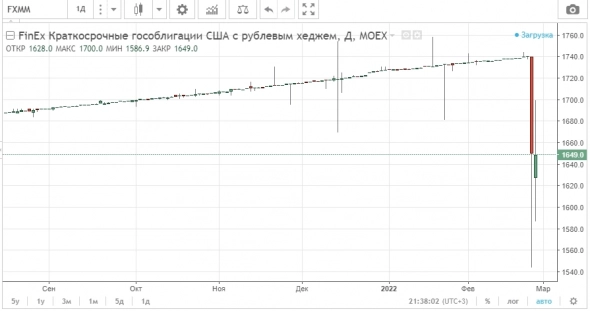

Что произошло?

FinEx Funds ICAV уведомил инвесторов о том, что с 1 марта 2022 года по фондам с тикерами FXMM, FXTB, FXTP, FXIP временно не будет рассчитываться NAV (стоимость чистых активов, Net Asset Value), а по фондам с тикерами FXRU, FXRB, FXFA, FXRD — со 2 марта 2022. Информация была раскрыта должным образом, на соответствующих биржах, с уведомлением регулятора. Мы ожидаем, что в скором времени расчет вновь возобновится.

Расчет NAV по остальным фондам продолжится без проблем?

Да, на текущий момент расчеты FXUS, FXCN, FXEM, FXRE, FXRL, FXES, FXIT, FXIM, FXBC, FXDE, FXDM, FXKZ, FXGD, FXWO, FXRW происходят в стандартном режиме.

С чем связана пауза в расчетах?

Это технический момент, продиктованный временной невозможностью произвести корректный бухгалтерский учет активов фондов, имеющих рублевый класс акций. Такая невозможность связана с фрагментацией рынка USDRUB и отсутствием ликвидности в рублевых свопах, которые используются для функционирования рублевых классов акций фондов.

( Читать дальше )

ETF на Россию RSX закрылся по $10.85

- 01 марта 2022, 00:33

- |

❗ Инфраструктура предоставления ликвидности ETF

- 28 февраля 2022, 15:18

- |

Инфраструктура предоставления ликвидности ETF. Действующие лица, хроника последних событий и предпринимаемые меры для восстановления эффективной работы маркет-мейкера

Инфраструктура предоставления ликвидности ETF. Действующие лица, хроника последних событий и предпринимаемые меры для восстановления эффективной работы маркет-мейкераВместо еженедельного дайджеста сегодня публикуем подробный материал о ситуации вокруг маркет-мейкера FinEx ETF.

Многие инвесторы, использующие акции ETF в своих портфелях, полагают, что ликвидность (возможность купить и продать акции по цене, близкой к справедливой) по этим акциям предоставляет непосредственно фонд, ETF-провайдер или управляющая компания. Это не так: фонд ни де-юре, ни де-факто не взаимодействует с покупателями или продавцами акций на биржевом (вторичном) рынке. Работа по обеспечению ликвидности, как правило, возложена на специальных агентов — маркет-мейкеров (ММ). Для полноценной работы ММ должны быть выполнены определенные условия, прежде всего связанные с полноценным доступом к рынку и капиталу. Подробнее об этом — в нашей статье. finex-etf.ru/university/news/infrastruktura_predostavleniya_likvidnosti_etf_deystvuyushchie_litsa_khronika_poslednikh_sobytiy_i_p/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал