ETF

Удивительно спекулятивное мышление

- 30 ноября 2023, 18:52

- |

Сохранение финансового оптимизма с тех пор, как широкий фондовый рынок США достиг максимума в январе 2022 года, было примечательным.

По мнению Elliott Wave International, это должно служить предостережением, а не признаком нового бычьего рынка. Мы можем ошибаться в этом. Однако, если вы просмотрите бесплатный отчет, только что выпущенный Elliott Wave International, в котором представлены некоторые ключевые идеи инвесторов с нашей точки зрения глобального рынка, вы можете прийти к тому же выводу, что и мы. Скачать копию можно, пройдя по ссылке ниже.

Прямо сейчас позвольте мне поделиться с вами лишь одним из многих признаков приближения финансового оптимизма к пику.

Еще в марте в нашем ежемесячном обзоре Global Market Perspective упоминалось, что часть трейдеров использует рынок для ставок в стиле казино. Вот график:

( Читать дальше )

- комментировать

- 463

- Комментарии ( 1 )

Риски ETF LQDT (УК ВИМ Инвестиции)

- 30 ноября 2023, 14:43

- |

Вроде с первого взгляда надежность 100%, надежность фонда обеспеченна бумагами которые принимаются в обратное РЕПО.

Доходность как по краткосрочным депозитам.

Но где здесь риск? Что должно произойти что бы убыток был по данной ценной бумаге?

Скажите пожалуйста, кто знает?

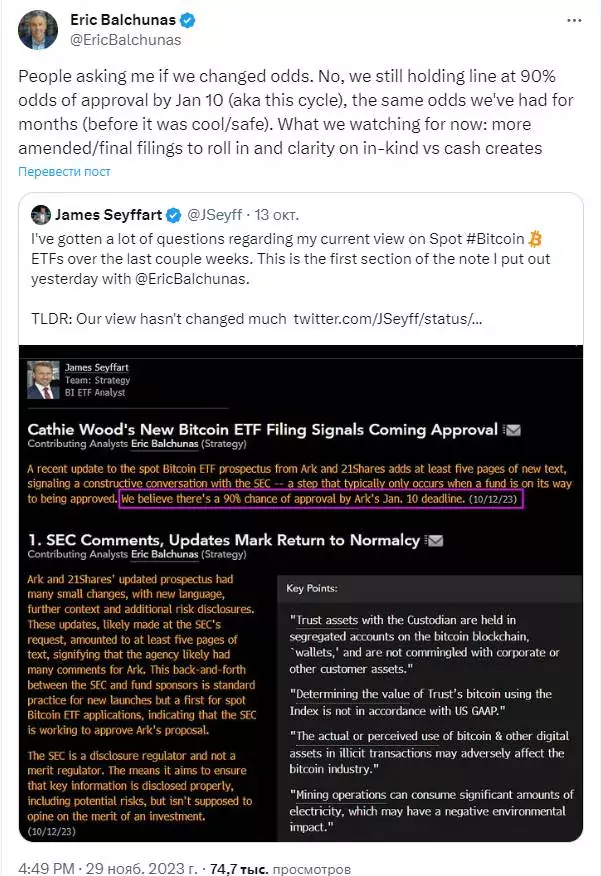

Аналитик Bloomberg подтвердил 90% вероятность одобрения биткоин-ETF в январе

- 30 ноября 2023, 07:09

- |

Рынок криптовалют ожидает бычьего всплеска, вызванного такими событиями, как халвинг биткоина и утверждение спотового биткоин-ETF в следующем году.

Старший аналитик ETF Bloomberg Эрик Балчунас подтвердил, что вероятность одобрения нового продукта к 10 января равняется 90%:

Люди спрашивают меня, изменили ли мы коэффициенты. Нет, мы по-прежнему придерживаемся 90%-ной вероятности одобрения к 10 января…

Чего мы сейчас ждём: больше исправленных/окончательных документов, которые нужно будет подать, и ясность в отношении создания в натуральной форме, а не в денежной.

Несмотря на недавнее замедление восходящей динамики, биткоин (BTC) продолжает удерживать позицию выше психологически важного порога в $37 000. Несколько факторов указывают на высокую вероятность того, что криптоактив не упадёт ниже отметки в $35 000, и одобрение ETF является одним из них.

Когда эксперта спросили в комментариях о возможности отклонения всех ETF, Балчунас ответил, что это маловероятно, так как слишком много людей задействовано в этом процессе.

( Читать дальше )

Аналитики высказались по поводу цены биткоина до одобрения ETF

- 27 ноября 2023, 07:09

- |

После стремительного роста 12 октября с $26 750 до $34 667 на 31 октября цена биткоина (BTC) не остановилась в движении вверх. В день, когда компания Grayscale Investments встретилась с SEC по поводу заявки на биткоин-ETF, BTC вырос с $36 500 до многодневной поддержки на уровне $37 400.

В ноябре прибыль главной криптовалюты стала ещё более волатильной, резко взлетев до $38 000, что было продиктовано спекуляциями на ожиданиях одобрения спотовых биткоин-ETF. В конце прошлой недели быки, похоже, сбавили обороты, вследствие чего цена биткоина на время снизилась до $ 37 200.

Президент криптовалютного хедж-фонда Off The Chain Capital Брайан Диксон не ожидает большого ралли в момент одобрения SEC одного или нескольких ETF на основе биткоина:

Вероятно, мы увидим краткосрочный рост, а затем спад. Но потом, когда они заработают, мы увидим гораздо больший рост.

Я считаю, что есть много институциональных инвесторов… которые ждут регулируемого выхода на рынок.

( Читать дальше )

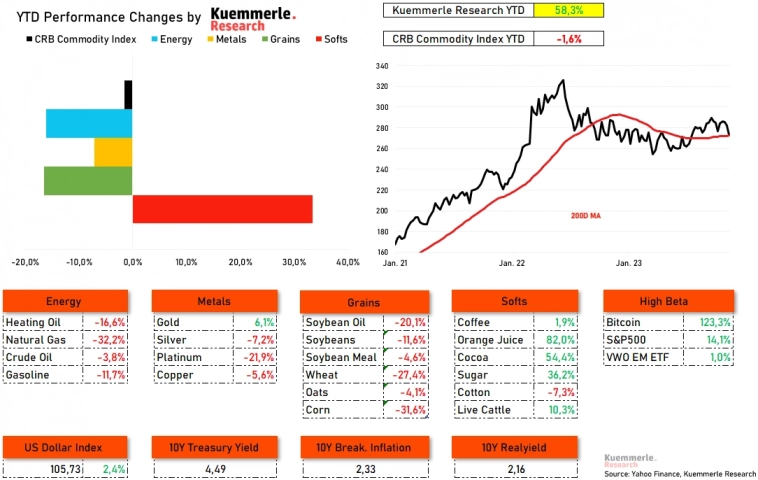

Почему мы не торгуем сырьевыми товарами через ETF / Золото может быть “переоценено”. Commodity Report

- 21 ноября 2023, 16:26

- |

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

______________________________

Почему мы не торгуем сырьевыми товарами через ETF

Подписчики часто спрашивают меня, какие инвестиционные продукты, связанные с сырьевыми товарами, на самом деле интересны.

Ответить на этот вопрос на самом деле не так просто. Это потому, что мы рассматриваем сырьевые рынки не как убежище для долгосрочных инвестиций. Сырьевые товары необходимы для поддержания экономики, но, по нашему мнению, они не являются местом для хранения денег в течение длительного периода времени.

( Читать дальше )

Как заработать на надвигающейся рецессии

- 21 ноября 2023, 01:42

- |

Всем добрый вечер!

📊 Продаю я акции редко, но тут продала NVidia. Когда-то не очень удачно ее купила уже по высокой цене, ждала хорошего момента, чтобы продать. Сегодня он настал, продала по 505$, заработала 19$. Еще и дивиденды когда-то получила между покупкой и продажей, но там совсем копейки.

Решила эти деньги переложить кое-куда, на чем можно сейчас заработать. Об этом расскажу ниже.

📌 Аналитики различных инвестиционных компании мира считали, что рецессия в США может наступить в 2023 году или в начале 2024 года. Говорят, что рецессия будет мягче, чем в 2008 году, и, возможно, будет носить технический характер.

📊 В периоды рецессии ставка ФРС (это как у нас ключевая) скорее всего не будет расти, скорее всего она будет снижаться. А если ставка будет снижаться, то доходность облигаций будет тоже снижаться, а цена, соответственно, расти.

Как можно на этом заработать?

Если ставка на пике, то можно купить облигаций и ждать их роста.

Отдельные облигации США купить непросто по нескольким причинам:

( Читать дальше )

Рыночная неэффективность на примере облигаций

- 19 ноября 2023, 14:17

- |

Если вы торгуете на рынке продолжительное время, то наверняка замечали, что рынок бывает нелогичен, а цены на активы — неадекватными.

Правда, довольно часто рынок умеет доказать обратное )) А его «нелогичность» объясняется отсутствием у наблюдателя достаточного объема информации или профессиональных навыков. Но это иная ситуация.

Может ли быть «неадекватен» и нелогичен сам рынок? Вот тут мнения расходятся.

Причем расходятся настолько, что противоположные ответы на этот вопрос заслуживают пристального внимания.

Так, нобелевские премии по экономике за 2013г получили два представителя экономических школ, стоящих в этом вопросе на разных позициях: Юджин Фама и Роберт Фишер. Так что тема интересная.

Итак, начнем с определения. Что же такое "рыночная неэффективность" ?

Определение 1: это такое свойство рынка, при котором в цене не отражена вся информация, касающаяся актива, которая может на нее повлиять.

Определение 2: рыночная неэффективность — это свойство рынка, при котором время поступления информации меньше времени отклика на информацию.

( Читать дальше )

Цена биткоина прибавила $800 из-за заявлений SEC о сотрудничестве с биржами

- 18 ноября 2023, 08:07

- |

Вечером 17 ноября цена биткоина выросла на $800 сразу после сообщения о том, что Комиссия по ценным бумагам и биржам США взаимодействует с биржами по многочисленным спотовым заявкам на биткоин-ETF.

Узнал про разговоры о том, что отдел торговли и рынков SEC, работавший на этой неделе с биржами по спотовым биткоин-ETF 19b-4, сообщил, что они хотели бы, чтобы ETF создавали денежные средства (не в натуральной форме), и попросил их внести поправки в течение пары недель.

Это не совсем неожиданно, но так или иначе хороший знак, — написал старший аналитик ETF Bloomberg Эрик Балчунас.

Балчунас отметил, что создание денежных средств имеет смысл, поскольку снижает ограничения для брокеров-дилеров. Он добавил, что несколько заявок на биткоин-ETF уже запланировали это, а остальные решили использовать натуральную форму.

В любом случае это не меняет наши 90%-ные шансы в большую или меньшую сторону, но является хорошим признаком того, что процесс идёт, и у SEC есть вариант, который их устраивает, — подчеркнул эксперт.

( Читать дальше )

Исследование ETF на Московской Бирже: особенности и перспективы

- 17 ноября 2023, 16:36

- |

В современном мире инвестиции в акции компаний, которые осуществляют комплексную деятельность в России, представляют собой привлекательную возможность для остановки. В данной статье мы рассматриваем особенности инвестирования в ETF, отражающий продуктивность некоторых российских компаний и представленный на Московской Бирже.

Критерии включения в индексИндекс МосБиржи является отражением капитализации не более 50 ведущих компаний, ведущих свою основную деятельность в России. Важным аспектом при повороте индекса является требование, чтобы доля акций компании в свободном положении составляла не менее 10%, коэффициент ликвидности – не менее 15%. Эти критерии определяют формирование сопоставленного и репрезентативного индекса, отражающего реальное движение на рынке.

Процесс обновления индексаРешение о составе индекса принимает профильный индексный комитет биржи руководителей три месяца. Изменения во вступлении в силу в третью пятницу марта, июня, сентября и декабря. Однако следует отметить, что доля компаний в индексе меняется ежедневно из-за изменения цен на акции, что придает индексу особую динамичность и актуальность.

( Читать дальше )

Завьялов Илья Николаевич о значении спотового BTC ETF.

- 16 ноября 2023, 16:59

- |

Значение спотового BTC ETF и других альткоиновых ETF в случае их окончательного утверждения.

Сценарий утверждения ETF:

— Первоначальный всплеск спроса за счет притока институциональных инвесторов;

— Повышение доступности рынка для розничных инвесторов;

— Повышение ясности регулирования и доверия инвесторов;

— Более высокий рост рынка за счет этих факторов.

Сценарий без утверждения ETF:

— Продолжение роста текущими темпами без дополнительного толчка от принятия ETF.

— Потенциальная потеря институциональных инвестиций.

— Замедление роста из-за воспринимаемого более высокого риска и отсутствия традиционной структуры рынка.

Становится все более очевидным, что спотовый ETF BTC будет одобрен в ближайшие ~60 дней. Задержки… файлы для ETH ETFs, Blackrock и т.д.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал