ES E-mini

Про рынок 04,03

- 04 марта 2024, 08:38

- |

По традиции начну с новостей.

В мире на неделе быки «правили балом». Росли практически все активы, американские индексы, золото и крипта. Полная неадекватность рынков в моменте. Многие верят, что ФРС будет снижать ставки, и скорее всего продолжается бычья вакханалия по всему рынку, а это откровенный хайп. Никто не знает что будет делать ФРС, но в мире «все физики» обладают эмоциями такими как ЖАДНОСТЬ, АЛЧНОСТЬ и СТРАХ! И «БОЛЬШИЕ ДЕНЬГИ» этим успешно манипулируют и пользуются, загоняя «толпу» в активы, от которых сами и избавляются! Таков рынок везде, есть «умные деньги», и есть «улица», и практика показывает, что «улицу» к прибыли в конечном смысле никогда не везут!

Касательно американского рынка. Статистически, в случае победы на выборах кандидата от не правящей партии фондовый рынок может быть

( Читать дальше )

- комментировать

- 297

- Комментарии ( 0 )

Брокер Strifor: S&P500 вошел в зону перекупленности

- 29 ноября 2023, 12:45

- |

Сезон отчетности по прибылям компаний США за третий квартал уже практически завершен. Этот сезон можно назвать удачным, чистая прибыль компаний, входящих в S&P500, в этом квартале выросла на 2.9%. Предыдущие три квартала были убыточными.

Конечно, основной рост прибыли обеспечили компании IT- сектора, которые в третьем квартале заработали на 46% больше, чем в предыдущем квартале. Такие результаты во многом стали результатом активного внедрения новых технологий, в частности, искусственного интеллекта. После успеха ChatGPT от компании OpenAI, практически все IT-гиганты стали разрабатывать собственные версии продуктов на основе ИИ и встраивать их в свои традиционные сервисы.

Хорошие результаты показал сектор потребительских товаров и услуг нерегулярного спроса. Компании этого сектора выросли на 47%, но их вклад в рост S&P500, конечно, скромнее, чем у IT-сектора. IT-сектор имеет существенную долю в S&P500, ведь только IT-гиганты составляют не менее 26% капитализации индекса. Финансовый сектор также вырос на 16%, несмотря на проблемы в банковском секторе и большой уровень нереализованных убытков.

( Читать дальше )

ES и BR 06.06

- 06 июня 2023, 21:19

- |

Br, час, Moex.

По нефти сделка закрылась после подтягивания стопа. (На CL цена дошла до верхнего уровня, с гэпом. )

ES

( Читать дальше )

ES и CL 01.06

- 01 июня 2023, 22:20

- |

SP500

ES, cme, День.

( Читать дальше )

SP500. Ограниченные покупки.

- 03 марта 2023, 16:23

- |

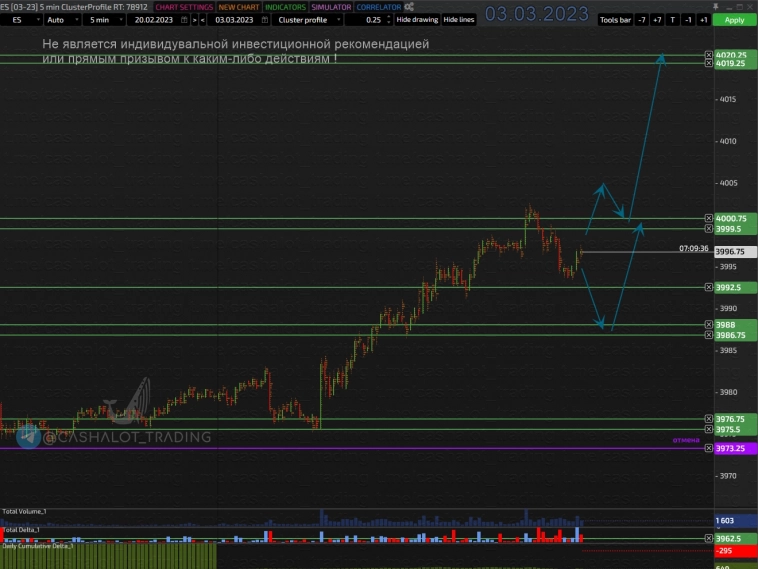

Ниже приведу зоны покупок и ситуацию на всех таймфреймах, для торговли внутри дня.

SP500. Биржа CME (контракт 03-23)

тот же график в полном размере i.ibb.co/fNKYwD7/2023-03-03-160941.png

Сквозной анализ всех таймфреймов:

D1. Находятся в боковике, вчера приблизились к объемной зоне 3916 — 3895,25 откуда дали реакцию. Для этого тф приоритет продаж сохраняется. Сверху есть объем продавца 4018,5 — 4022,75, с которого вероятнее продолжат нисходящее движение.

Н1. Приостановили продажи и ушли на коррекцию, приоритет продаж сохраняется пока стоят под зоной продавцов 4022,75, вероятнее добьют зону, где увидим реакцию по защите, затем начнут двигать вниз ко вчерашним объемам 3937 — 3931.

М5. Сломали боковик, совершают попытку ухода в BUY тренд, на текущий момент приоритет покупок, но они ограничены зоной с Н1. Если достигнут нижней границы 3976,75, вероятность BUY приоритета ослабеет, там уже скорее будут пытаться продавить с ретестом зоны снизу и зайти на вчерашние объемы.

( Читать дальше )

S&P обречен на вечный рост?

- 11 июля 2022, 15:13

- |

DXY всегда имел обратную корреляцию со многими активами т.к. это вопрос ликвидности, да? М2 сжимается — денежки начинают возвращаться в самые нуждающиеся в них активы. Прилив поднимает все лодки, а отлив оставляет на пузе только те, что были на тонком рынке воде (более рисковые активы). Тут все ясно..

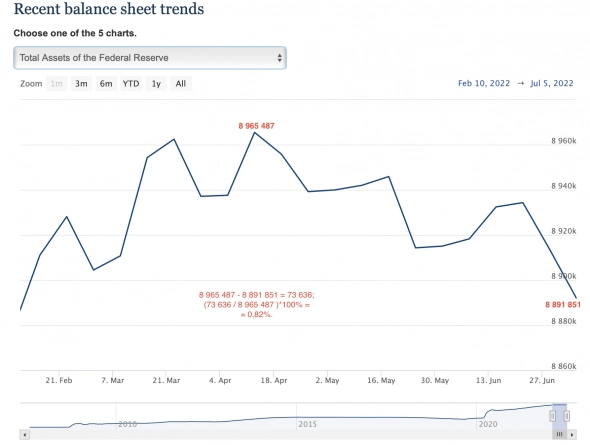

У нас сейчас рост DXY и это как бы отлив. QT… баланс ФРС даже на 1% еще не уменьшился, а все уже вот так трещит (наверное рынок сильно раньше начал прайсить это все в силу очевидности фактора и его влияния).

Конечно, все капиталы хотят сохраниться и преумножиться. Тот факт, что доллар крепче остальных сейчас (хоть и имеет свою инфляцию) создает предпосылки для перекладки в долларовые/номинированные в долларе активы. То есть: уменьшение М2 через QT в какой-то степени компенсируется перекладкой из других государств. Один поток ликвидности меняется на другой. При этом фундаментальных причин на остановку тренда DXY я не вижу, а вот технические есть… При этом, перекладка явно закончится раньше, чем QT, то есть тренд по DXY будет продолжаться а поток ликвидности из-за границы остановится, это и может подтолкнуть, возьмем например ES, к резкой коррекции (никто не хочет выходить из лонга последним). То есть раньше, рост DXY означал давление на все рынки, в тч и ES, а теперь, рост DXY = рост всего что связано с $, в тч и ES.

( Читать дальше )

Доступ на американский рынок

- 16 июня 2022, 15:29

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал