EN+

Народ, поздравьте, меня выпустили из En+!!!!!))))

- 25 апреля 2018, 17:35

- |

- комментировать

- 2.8К

- Комментарии ( 18 )

Новости компаний — обзоры прессы перед открытием рынка

- 25 апреля 2018, 09:20

- |

«Газпром» допустил транзит газа через Украину после 2019 года

Контракт с Украиной после 2019 года не будет продлен ни при каких обстоятельствах, однако это не означает прекращение транзита газа через эту страну. Такое заявление сделал зампред правления «Газпрома» Александр Медведев на пресс-конференции в Берлине в рамках международной конференции «Перспектива энергетического сотрудничества РФ-ЕС», передает ТАСС. (РБК)И третий не лишний. «Газпром» намекнул, что «Северный поток-3» лучше Украины

На фоне попыток начать переговоры о будущем транзита газа через Украину «Газпром» заговорил о возможности строительства еще одного «Северного потока», уже третьего. Сейчас, учитывая все обстоятельства, такие планы звучат фантастично, но к середине 2020-х годов у Европы может появиться потребность в подобном проекте из-за падения собственной добычи. Примечательно, что, несмотря на ожидания роста спроса на свой газ, руководство «Газпрома» подчеркнуто рассматривает украинский маршрут как маргинальное направление транзита. (( Читать дальше )

Ленивый инвестор: ENPL-гдр

- 20 апреля 2018, 18:07

- |

Добрый день!

Докупка ENPL-гдр (ENPL), 360 руб, 1% от портфеля, до 5% от портфеля

Телеграмм-канал: https://t.elegram.ru/investp

Группа Вконтакте: https://vk.com/investp

Портфель «Ленивый инвестор» в реальном времени:

https://intelinvest.ru/public-portfolio/9143/?ref=17237 (самая полная картина)

https://smart-lab.ru/q/watchlist/Stels/2345/ (без облигаций, купонов, дивидендов и закрытых сделок)

Пост для «Новичков Ленивого инвестора»

https://smart-lab.ru/blog/445717.php (это важно)

P.s.

Стратегия рассчитана на долгосрочного инвестора с горизонтом инвестирования от 5 лет. Ожидаемая долгосрочная среднегодовая доходность от 15%.

Мой портфель на 10 000 000 рублей. Как я покупал EN+

- 20 апреля 2018, 12:24

- |

Цель создать портфель 10 000 000 руб.

Это 13-ой отчёт. Предыдущий можете посмотреть здесь.- Цель создать портфель на 10 000 000 руб.;

- старт дан 25.07.2017;

- ориентировочный план акции, облигации, валюта;

- портфель пополняю постоянно, по мере возможности.

- Текущая стоимость портфеля: 2 990 874 руб.;

- предыдущая стоимость портфеля: 2 789 558 руб.;

- с момента последнего отчёта внесено средств:

- +117 500 руб.;

- +1 585 долларов США(91 121 руб.);

- Итого: +208 621 руб.

- текущая прибыль с начала инвестирования: +104 123 руб.;

- текущая доходность годовых: +9.8%

- времени с начала инвестирования: 269 дней.

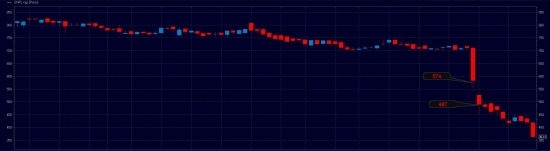

1. Давно присматривался к компании EN+, манили дивиденды в долларах США… и вот 6 апреля объявляют санкции. В этот день катался весь день по делам, не мониторил что происходит в мире, смотрю в квик с телефона, вижу цена почти на 20% упала, быстро глянул новости, вижу санкции… подумал ерунда, кого у нас только нет под санкциями и прикупил для начала на 17229 рублей, а в последующие дни планировал наращивать пока такие цены дают.

На выходных добрался до компьютера, начал изучать подробнее и честно говоря понял что это не просто санкции, а экономическое насилие, вообщем всё серьёзно, Русал убивают, такого ещё не было. Сразу понял что покупка EN+ была ошибкой, тут не то что дивидендов в долларах США ждать не стоит, тут и в рублях их не будет, а будущее компании под большим вопросом, особенно Русал. В итоге в понедельник продал обратно с убытком. Я практически никогда ничего не продаю, только покупаю, но именно тут считаю стоило продать(а лучше и не покупать). Зафиксированный убыток с учётом комиссий 2628 рублей.

2. Из интересного отмечу, что некоторые акции в моём портфеле подешевели, но за счёт того что курс доллара вырос, а часть портфеля у меня в долларах, то в итоге портфель без больших просадок переносит колебания рынка. Диверсификация в действии!

( Читать дальше )

Портфёль от 16.04.2018 или ВСЁ пропало!

- 16 апреля 2018, 17:30

- |

Со 2-го апреля находился в отпуске, поэтому последние новости меня застали совершенно не подготовленного.

Просто в один день включил телевизор и увидел что 2 из7 инвест. идей за день потеряли 40-45%! Теперь абсолютно ясно, что #трампненаш.

Портфель ушёл в минус и все, что было заработано, на сегодняшний день потеряно.

Трамп просто сволочь.

Ситуация с Русалом очень тяжёлая .

Выручка по регионам:

2017 2016

USD million USD million % 2017 year

Russia 2,052 1,666 20,58

USA 1,440 1,189 14,44

( Читать дальше )

En+ Group - Fitch отозвало рейтинги компании из-за санкций США

- 12 апреля 2018, 14:28

- |

«Fitch отозвало рейтинги для En+ из-за ограничений со стороны Управления по контролю за иностранными активами (OFAC) Минфина США»,

Прайм

En+ Group - подтвердила отказ Glencore от конвертации акций "Русала" в GDR En+

- 12 апреля 2018, 14:00

- |

«После консультаций с Glencore International AG (»Glencore") стороны решили, что в настоящее время не будут осуществлять обмен ценных бумаг («своповая сделка») в свете внесения США «Русала» и En+ Group в список лиц особых категорий и запрещенных лиц (SDN) Минфина США"

Прайм

Ленивый инвестор: ENPL-гдр

- 11 апреля 2018, 15:37

- |

Добрый день!

09.04.2018 портфель пополнен на 30 000 руб. в соответствии со стратегией из Начальных условий https://smart-lab.ru/blog/445717.php.

Докупка ENPL-гдр (ENPL), 460 руб, 1,5% от портфеля

Телеграмм-канал: https://t.me/investp

Группа Вконтакте: https://vk.com/investp

Портфель «Ленивый инвестор» в реальном времени:

https://intelinvest.ru/public-portfolio/9143/?ref=17237 (самая полная картина)

https://smart-lab.ru/q/watchlist/Stels/2345/ (без облигаций, купонов, дивидендов и закрытых сделок)

Пост для «Новичков Ленивого инвестора»

https://smart-lab.ru/blog/445717.php (это важно)

P.s.

Стратегия рассчитана на долгосрочного инвестора с горизонтом инвестирования от 5 лет. Ожидаемая долгосрочная среднегодовая доходность от 15%.

En+ - вадельцы GDR могут конвертировать их в акции компании через депозитарий Citi до 7 мая

- 11 апреля 2018, 13:49

- |

«Депозитарий компании (Citi) повторно открыл книгу заявок на обмен… Держатели GDR могут обращаться к депозитарию для получения акций En+ вместо GDR»

Конвертация будет проходить по 7 мая в соответствии с разрешением OFAC — департаментом минфина США по контролю за иностранными активами.

Прайм

En+ - подтвердил отказ от сделки с Glencore по обмену акциями

- 10 апреля 2018, 19:46

- |

Ранее сообщалось, что сделка по обмену акциями может быть закрыта в апреле. По ее завершении планировалось включить главу Glencore Айвана Глазенберга в совет директоров En+ Group. Но во вторник также стало известно, что Глазенберг покинул совет директоров «Русала».

ТАСС

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал