Deutsche Bank

Сергей Григорян: S&P500 916 дней без единой коррекции!

- 24 мая 2015, 23:02

- |

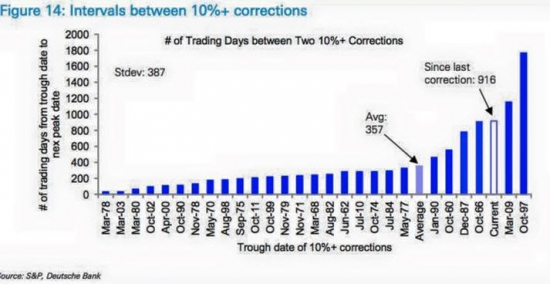

Интересные результаты исследования Дойчебанка опубликовал Business Insider. Оказывается, фондовый рынок США уже 916 дней растет без единой 10% коррекции. Безкоррекционные движения длиннее случались только 2 раза в истории- в1997 и 2009 гг. А средняя продолжительность таких бурных трендов составляла за всю историю 357 дней. Кроме того (на графике этого не видно), начиная с 1960 года лишь три года (1964, 1993 и 1995) прошли без хотя бы 5% коррекции. В текущем 2015 году ее пока тоже не было. Ждем-с...

- комментировать

- 28 | ★1

- Комментарии ( 12 )

Прогнозы крупных игроков по RUB/USD, EUR/USD

- 25 апреля 2015, 11:15

- |

Хочется поймать на слове нескольких крупных игроков с их прогнозами по валютам. Итак на сегодня есть два прогноза:

1. По прогнозу Deutsche Bank, доллар и евро достигнут паритета уже в 2015 году, а к 2017 году евро подешевеет до $0,85.

2. Укрепление рубля закончилось, заявила в четверг, 23 апреля, первый заместитель председателя Центрального банка Ксения Юдаева. Оснований для дальнейшего укрепления курса нет, считает профессор финансов Российской экономической школы (РЭШ) Олег Шибанов. «Поскольку факторы, сильно влиявшие на укрепление рубля (в первую очередь рост цен на нефть), временно сошли на нет, рубль скорее будет слабеть», — говорит Шибанов.

Цитаты отсюда: quote.rbc.ru/person/2015/04/24/34354257.html

Посмотрим, стоит ли верить РБК, Deutsche банку, ЦБ, Юдаевой и Шибанову. Рубль и евро должны дальше дешеветь к доллару.

Полагаю, что верить нельзя, так как это трейдинг. Обычно, когда крупные игроки что-то говорят, все происходит наоборот. Так было при ослаблении рубля по крайней мере.

Фонд Deutsche Bank за квартал почти на треть обновил российский портфель

- 30 марта 2015, 13:49

- |

& Turkey Fund (CERTF), управляемый Deutsche Bank, серьезно пересмотрел

структуру российского портфеля.

По состоянию на начало ноября прошлого года CERTF владел долями в 17

российских компаниях и банках. За истекший квартал — до начала февраля — фонд

вышел из пяти компаний, следует из его отчетности.

В частности, CERTF избавился от пакетов в «Уралкалии» (MOEX: URKA), Mail.ru

Group, НЛМК (MOEX: NLMK), «Северстали» (MOEX: CHMF) и O'Key Group. На минувший

ноябрь ему принадлежали акции этих компаний на общую сумму $20 млн.

Новые позиции в портфеле CERTF — «Мегафон» (MOEX: MEGF), МТС, «АЛРОСА»

(MOEX: ALRS) и X5 Retail Group (акции суммарной стоимостью около $11 млн). Во

все эти компании, кроме «АЛРОСА», фонд уже инвестировал и раньше.

Общая стоимость российского портфеля CERTF упала за квартал с $125,6 млн до

$76,5 млн.

Служба финансово-экономической информации

business@interfax.ru

finance@interfax.ru

Deutsche Bank предрекает исход капитала из Европы

- 10 марта 2015, 22:13

- |

http://www.forexpf.ru/news/2015/03/10/auok-deutsche-bank-predrekaet-iskhod-kapitala-iz-evropy.html

Deutsche Bank: за десять лет в Британию тайно переведены капиталы на 100 млрд фунтов

- 10 марта 2015, 11:59

- |

Менее чем за десять лет в Великобританию были тайно переведены капиталы почти на 100 млрд фунтов стерлингов, пишет The Times со ссылкой на исследование Deutsche Bank. Утверждается, что большая часть указанных средств – это деньги, отмываемые российскими инвесторами. Авторы анализа установили связь между «аномалиями», которые наблюдаются в британских платежных балансах, и усилением оттока капитала из России, говорится в статье.

В частности, специалисты обнаружили «четкую корреляцию» между официальными данными Банка России об оттоке капитала из страны и местными данными о притоке капитала в Соединенное Королевство, цитирует статью BBC. По словам авторов исследования, в последние годы поток капиталов из России в Британию существенно усилился.

Утверждается, что с 2006 года в Соединенное Королевство было переведено свыше 93 млрд фунтов, а каждый месяц на счета в британских банках поступает из-за рубежа порядка 1 млрд. По имеющимся данным, некоторые деньги переводятся вполне законно, в других случаях речь идет о незаконных операциях по отмыванию денег через инвестиции в недвижимость или ценные бумаги. Не всегда подразумеваются именно российские деньги: в последние годы Британия оказалась в центре внимания инвесторов из Греции, Израиля, КНР и стран Ближнего Востока.

( Читать дальше )

Регуляторы США продолжают кошмарить банки

- 14 декабря 2014, 12:08

- |

Финансовый регулятор Нью-Йорка расследует возможные систематические манипуляции в банках Barclays и Deutsche bank.

Barclays и Deutsche Bank возможно запрограммировали автоматизированные торговые платформы для того, чтобы систематически мошенничать на валютных рынках, утверждает американский регулятор.

Нью-йоркский департамент финансовых услуг (DFS), возглавляемый Бенджамином Лоуски, раскрыл данные, свидетельствующие, что банки разработали алгоритмы для манипулирования валютным рынком, судя по многочисленным докладам.

Обвинения особенно серьезны, поскольку Barclays и Deutsche Bank среди других банков уже были обектами расследования DFS по валютному рынку. Использование алгоритмов в торговых системах — обычная практика в банках, но использование их в рамках деятельности по извлечению дохода от манипулирования курсами валют дает основания предполагать, что проблема более широко распространенная не только в этих банках.

Ни Barclays, ни Deutsche Bank не были среди тех шести банков, которые уже выплатили ранее 2,7 миллиарда фунтов, чтобы удовлетоворить претензии регуляторов Великобритании, США и Швейцарии в прошлом месяце(http://www.telegraph.co.uk/finance/newsbysector/banksandfinance/11223764/Banks-fined-over-2bn-after-currency-rigging-investigation.html)

( Читать дальше )

Хедж-фонды будут «работать за еду»

- 12 сентября 2014, 16:01

- |

Все больше инвесторов сходятся во мнении, что классическая схема вознаграждения хедж-фондов, при которой взымается 2% от объема активов под управлением и 20% от прибыли, не соответствует текущим реалиям. Многие из них уже пересмотрели свою политику и снизили размер комиссионных выплат.

Девять из десяти менеджеров хедж-фондов получают неоправданно большое вознаграждение, считают в компании Unigestion, инвестирующей порядка $2 млрд в 60 разных фондов. «Те фиксированные 2%, которые берут себе управляющие, составляют неоправданно большую долю в вознаграждении и не соответствуют уровням их доходности, – говорит Николас Руссель, возглавляющий направление инвестиций в хедж-фонды в Unigestion. – Получается, что мы платим им просто так, а не за их прибыльность и умение обыгрывать рынок. Ведь мы, по идее, должны в первую очередь платить за талант».

Проведенное Deutsche Bank исследование показало, что эти пресловутые 2% от общего объема под управлением, на деле являются скорее мифом, чем реальностью. По данным опроса, инвесторы заплатили в среднем 1,69% хедж-фондам в 2013 году. При этом 74% респондентов отметили, что обсуждают снижение уровня вознаграждения, хотя еще два года такая позиция была характерна лишь для 51% инвесторов. «В условиях низких ставок и малых доходностей становится все труднее оправдывать большие вознаграждения менеджмента в этой отрасли. Им явно следует лучше работать», – считает Кит Погсон, старший партнер Ernst & Young Global.

Селия Чо, возглавляющая направление по работе с азиатскими фондами в Wells Fargo Global Fund Services, утверждает, что в Азии инвесторы платят хедж-фондам от 1% до 1,5%. «В последние годы тенденция на понижение уровня вознаграждения становиться все более явной», – сказала она.

Один из хедж-фондов, которому Unigestion недавно урезал вознаграждение с 2% до 1,5% – BlueCrest Capital, управляющий активами на $8,2 млрд. При этом Unigestion отказывается называть точную сумму комиссии, которую зарабатывает на выборе хедж-фондов. Представитель компании только отметил, что получает 10% от всех расходов своих клиентов. Согласно данным сингапурской компании Eurekahedge, доходность мировой индустрии хедж-фондов сейчас находится намного ниже исторических значений, составив в среднем 8,6% в 2013 году и 6,9% в 2012, – притом, что предыдущие 10 лет эти значения варьировались в коридоре 10-21%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал