CAPM

Какие акции недооценены с учётом риска

- 28 мая 2025, 17:30

- |

Даже если у бумаги есть потенциал роста, это не всегда означает, что инвестиция оправдана. Мы оценили, какие акции выглядят недооценёнными с учётом риска, используя модель CAPM.

Как измерить риск

Инвестиционные дома оценивают перспективы акций на основе различных факторов. Среднее значение таких оценок называется консенсус-прогнозом. Мы использовали актуальные консенсус-прогнозы (таргеты от СПБМТСБ) для каждой акции из Индекса МосБиржи и рассчитали ожидаемую доходность — потенциальный рост от цены закрытия на 27 мая до прогнозной цены через 12 месяцев.

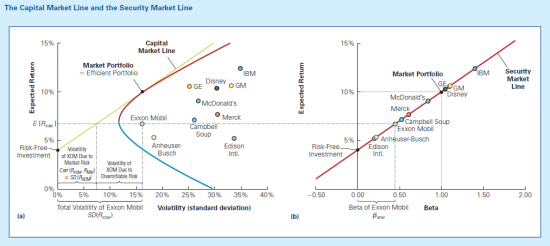

Эту ожидаемую доходность мы сравниваем с требуемой доходностью по модели CAPM (Capital Asset Pricing Model). CAPM отвечает на вопрос: «Сколько инвестор должен заработать на этой акции, чтобы риск был оправдан?»

У каждой акции есть определённый риск. Инвестор не готов принимать этот риск бесплатно — он рассчитывает получить доход, превышающий безрисковую ставку. Величина этого дополнительного дохода зависит от коэффициента Бета, который показывает, насколько акция волатильнее рынка.

( Читать дальше )

- комментировать

- 3.5К | ★1

- Комментарии ( 3 )

Все дело в цифрах. Модель CAPM для определения ожидаемого дохода акций.

- 08 августа 2021, 13:13

- |

Наверняка читателям моего T-канала и smart-lab.ru на глаза не раз попадалась аббревиатура CAPM. Если перейти на сайт с разъяснениями CAPM, то, как правило, после пяти минут чтения рука просит закрыть страницу, или просто добавить ее в закладки и благополучно забыть про нее. Это из-за того, что тема обширная, а быстрые и конкретные рецепты по применению CAPM в инвестировании «глубоко зарыты».

Для тех, кто хочет понять, как определить Ожидаемый доход акций с помощью CAPM, давайте попробуем разобраться. Те, кто уже знаком с CAPM – «Все новое — хорошо забытое старое»!

Итак, модель CAPM(от англ. 'capitalassetpricingmodel), русская аббревиатура МОДА(Модель оценки долгосрочных активов). Её автор — экономист Гарри Марковиц. Но взаимосвязь между уровнем риска и доходностью доработали У.Шарп, Я. Мойссин и Дж. Линтером (1964-1965).

В первую очередь модель CAPM (МОДА) использовалась финансовыми менеджерами для оценки стоимости собственного капитала компании.

В свою очередь требуемая ставка доходности обычными акционерами равна стоимости собственного капитала. И когда финансовые менеджеры к-н компании решают вопрос о расширении бизнеса путем реинвестирования прибыли (то есть целесообразность реинвестирования нераспределенной прибыли обратно в бизнес), выпуска новых обыкновенных акций или долговое финансирование, то для такой оценки обычно используют следующие подходы:

( Читать дальше )

Теория CAPM содержит в себе один суровый дефект

- 23 февраля 2020, 14:32

- |

Но есть ещё один дефект №2 модели CAPM, самый существенный. Это отсутствие связи формулы Шарпа с микроуровнем. Шарпу и остальным кажется, что бета — это некая константа, которая вечно ходит за компанией, как земля за колхозом. На деле же, есть стойкая fuzzy-регрессия между корпоративной ROE (отдача на собственный капитал по чистой прибыли) и оценкой капитала PB, я эту связь уловил ещё в 2012 году вот тут. Соответственно, пресловутая «бета» тоже существенно зависит от ROE в моменте.

( Читать дальше )

Что мешает создать модель CAPM для крипты

- 26 ноября 2018, 21:37

- |

Рынок крипты всё ещё проходит только первые фазы своего становления. Поэтому мы видим один лишь чистый риск — и ничего, кроме риска. И суть в том, что не был явлен городу и миру ещё один важный компонент крипторынка, который, несомненно, всплывёт на поверхность вполне скоро. Это мировой криптодолг — долговые криптоинструменты с фиксированной процентной ставкой и с конечным сроком обращения. А дальше пошли варианты: конвертируемые долги, долги с покрытием, погашение фиатом или той же криптой или другой криптой, мультивалютные криптодолги и т.д. Чем обширнее экосистемы, чем они экономически сильнее, — тем больше у них будет потребности в чистых криптозаимствованиях, для «подрычаживания» своих инновационных инициатив-стартапов. Это сильно подкосит современные технологии венчурных фондов, которые только и знают, что паразитировать на криптостартапах, выпивая из них все соки.

( Читать дальше )

Разумное инвестирование

- 04 апреля 2015, 19:52

- |

Решил вынести свой комментарий по поводу беты в отдельный пост. Может будет интересно.

За последние 50 лет самыми революционными инвестиционными идеями стали те, которые получили название современной финансовой теории. Этот тщательно продуманный набор идей сводится к одному простому и обманчивому практическому заключению: изучать индивидуальные инвестиционные возможности ценных бумаг — напрасная трата времени.

Такая точка зрения подразумевает, что бросить кости и случайным образом выбрать ценные бумаги для портфеля будет намного выгоднее размышлений о том, разумны ли возможности отдельных инвестиционных инструментов.

Одним из основных догматов современной финансовой теории является современная портфельная теория. Она утверждает, что смягчить собственный риск той или иной ценной бумаги можно путем диверсификации портфеля, т.е. формализуется народная мудрость «не класть все яйца в одну корзину». Оставшийся в итоге риск — единственный, за который инвесторы получат вознаграждение, говорит теория.

( Читать дальше )

Рыночные аномалии

- 10 марта 2011, 15:23

- |

Начну с того, что в теории финансов принято считать центральной теорией гипотезу эффективных рынков (Efficient Market Hypothesis) и ее модель Capital Asset Pricing Model (CAMP). И если верить данной теории то инвесторы действую рационально, оценивая риск и доходность, и готовы на потенциальный повышенный риск, ради потенциальной повышенной прибыли.

С точки зрения данной теории и появляется такое понятие как аномалия. Аномалии – это то, что не может объяснить гипотеза эффективных рынков (EMH). Наверно еще можно так сказать: Аномалия – это неэффективность.

Определение: Аномалии – устойчивые конфигурации, которые позволяют генерировать более высокие доходы по сравнению с моделями гипотезы эффективного рынка при прочих равных условиях.

Но при подготовке данного топика я узнал о такой теории как гипотеза неэффективных рынков (Inefficient Market Hypothesis), напомню у меня были топики на тему рыночных гипотез: гипотеза фрактальных, когерентных и эффективных рынков. В ближайшее время сделаю топик за гипотезу неэффективных рынков (IMH). Гипотеза неэффективных рынков может объяснить такое явление как аномалия…но это уже отдельный топик…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал