Копипаст

Копипаст | Знайте свою зону риска и оставайтесь гибкими! Research Affiliates.

- 16 февраля 2024, 20:24

- |

Перевод статьи от Research Affiliates.

Больше переводов в телеграмм-канале:

https://t.me/holyfinance

Ключевые моменты

- Несмотря на то что диверсифицированные классы активов в последнее десятилетие показывали низкие результаты по сравнению с основными активами, а в 2022 году, когда основные активы показали низкие результаты, от них не стоит отказываться.

- Распределение активов по диверсифицированным активам — это простой и эффективный способ управления макроэкономическими рисками. Понимание этих рисков определяет зону поражения и объясняет последние результаты.

- Включение простого портфеля из трех активов — TIPS, REITS и сырьевых товаров — в основной портфель 60/40 — эффективный способ управления основными макрорисками и снижения чрезмерной волатильности акций в отдельном основном портфеле.

В 2023 году инвесторы вновь получили великолепные доходы от своих портфелей акций и облигаций. Глобальные акции, представленные индексом MSCI All Country World Index (ACWI), принесли доходность 22,8%, а глобальные облигации (Bloomberg Global Aggregate Index) также закончили год в плюсе, получив доходность 5,7%. Если сложить все эти показатели вместе, то портфель Global 60/40 обеспечит доходность в 16,5% в 2023 году и завершит доходностью в 6,3% в годовом исчислении за последнее десятилетие. Инвесторы, ориентированные исключительно на американский вариант портфеля 60/40, добились еще большего успеха, получив доходность 17,7% в 2023 году и 8,1% в годовом исчислении за последнее десятилетие.

Доходность глобального и мирового портфеля 60/40 за 10 лет и 2023 год

Доходность глобального и мирового портфеля 60/40 за 10 лет и 2023 год

Мы давно являемся сторонниками добавления активов других классов, чтобы диверсифицировать макроэкономические риски, присутствующие в основном портфеле 60/40. Однако, учитывая, что в течение десятилетия доходность портфеля превышала 6%, а в 2022 году, когда основной портфель также пострадал, доходность диверсифицируемых классов активов была недостаточно высокой, некоторые считают это двумя ударами против такого подхода. Хотя мы можем не согласиться с такой точкой зрения, мы считаем, что понимание страйк-зоны помогает не замахиваться на плохие подачи.

Тони Гвинн (Tony Gwynn), легенда бейсбола в Южной Калифорнии, имел средний коэффициент отбитых ударов .302 при двух страйках (великолепный результат). Он говорил о том, что при ударах из-за спины нужно сохранять простоту и возвращаться к основам. Мы тоже считаем, что сейчас самое время пересмотреть страйк-зоны.

В этой статье мы воспользуемся советом Тони и определим страйк-зону через призму системы подверженности активов нескольким простым факторам. Затем мы используем эти рамки для анализа того, что произошло в 2022 году, и того, как это согласуется с нашими представлениями о будущем.

Здесь мы сосредоточимся исключительно на использовании распределения активов по классам для управления рисками. Добавление в портфель активной стратегии — еще один способ управления рисками. Мы признаем преимущества таких стратегий, как следование за трендом и альтернативная премия за риск, но понимаем, что не всем инвесторам подходят эти стратегии, и поэтому они выходят за рамки данной статьи.

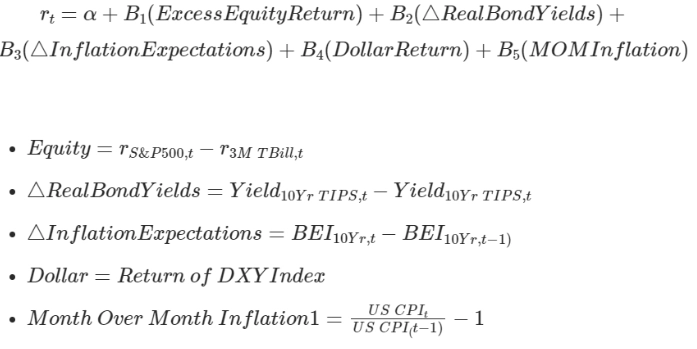

Основы диверсификации

В большинстве случаев формирование портфеля начинается с распределения акций в той или иной форме, будь то распределение по странам, регионам или глобальное распределение, а затем добавляются другие активы для диверсификации риска, связанного с акциями. Для того чтобы правильно диверсифицировать портфель, сначала необходимо определить рамки мышления о подверженности портфеля риску — зону риска (страйк-зону). Для этого мы используем простую пятифакторную модель — стандартную модель Capital Asset Pricing Model для фондового риска плюс четыре дополнительных фактора.

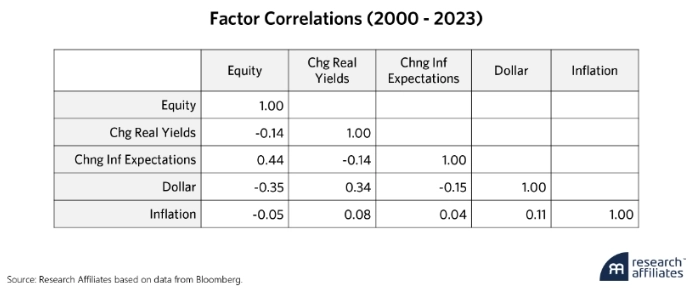

Эти факторы были выбраны потому, что они отражают основные макропеременные, влияющие на доходность активов. Например, акции составляют основу большинства портфелей инвесторов, поскольку они хотят участвовать в экономическом росте. Изменения доходности облигаций и инфляционных ожиданий, взятые вместе, формируют изменения номинальных процентных ставок, которые определяют изменения доходности облигаций в основном портфеле 60/40. Разделив их, мы можем независимо понять влияние каждого из них. Для инвесторов с некоторым глобальным риском, а это большинство инвесторов, на доходность портфеля влияют изменения курсов валют. Наконец, хотя в долгосрочной перспективе относительные различия в темпах инфляции влияют на цены валют, в краткосрочной перспективе могут наблюдаться расхождения, и поэтому полезно отдельно учитывать влияние реализованной инфляции. Это особенно актуально в свете последних нескольких лет, когда покупательная способность снижалась из-за более высокой, чем в среднем, инфляции, и инвесторы ожидали, что их портфели покроют разницу.

Наши определения каждого фактора не являются полностью некоррелированными. Хотя можно изменить определения, чтобы уменьшить корреляцию, это также снизит интерпретируемость результатов. При средней корреляции в 1,8% мы считаем, что преимущества интерпретации перевешивают необходимость создания теоретически совершенной модели.

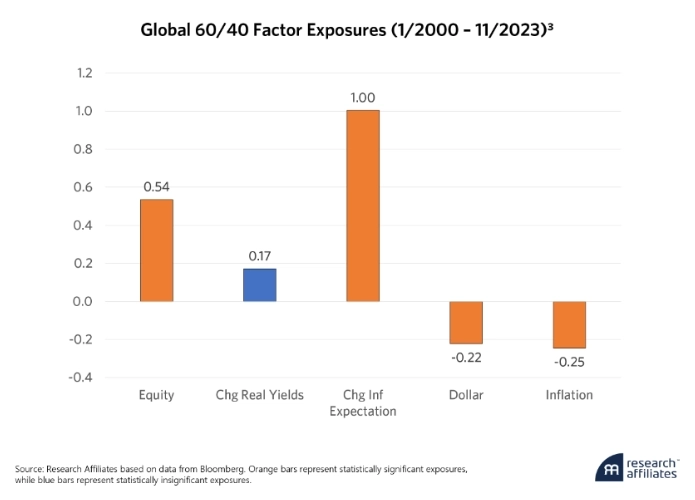

Использование этих пяти простых факторов объясняет 95,5% современной изменчивости доходности портфеля Global 60/40. Мы также видим, что все пять факторов статистически значимы, за исключением изменения реальных процентных ставок. Портфель 60/40 описывается как добавление облигаций для диверсификации риска акций, но на самом деле акции диверсифицируют влияние изменений реальных процентных ставок. Обратное не верно, так как риск акций остается высоким, а это значит, что портфель 60/40 обеспечивает незначительную диверсификацию портфеля акций. Тот факт, что доля акций составляет чуть менее 60%, объясняется определением факторов с использованием S&P 500 вместо глобальных акций*, а также тем, что наши факторы не являются идеально некоррелированными.

*Мы также можем разложить фактор справедливости по отдельным регионам или странам. Хотя это и придаст результатам дополнительный уровень детализации, но не изменит общих выводов, сделанных в данной статье.

«Для диверсификации рисков, связанных с акциями, необходимо распределение облигаций, значительно превышающее 40% в основном портфеле 60/40».

Важно также отметить, что на долю акций приходится 85% волатильности основного портфеля 60/40. Еще одно влияние ограниченной диверсификации в этом портфеле.

Портфель имеет дюрацию, близкую к 1, к изменениям инфляционных ожиданий, определяемых BEI, что означает, что доходность портфеля увеличивается на 1% при каждом увеличении BEI на 1%. Однако портфель также подвержен негативному влиянию как доллара, так и реализованных изменений месячной инфляции. Говоря иначе, портфель Global 60/40 страдает при укреплении доллара и при положительных изменениях месячного ИПЦ, теряя около 25% от изменения любой из этих переменных.

Влияние факторов на доходность

Влияние факторов на доходность

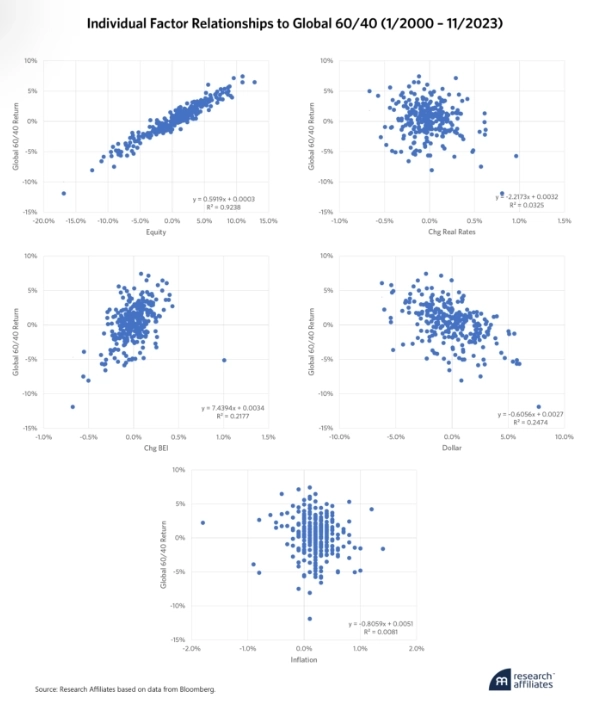

Эта модель является многофакторной, то есть мы рассматриваем воздействие всех пяти факторов одновременно. Однако простое рассмотрение результатов за полный период иногда может ввести в заблуждение и скрыть погрешности, вызванные выбросами данных. Чтобы убедиться в том, что результаты не искажены выбросами, полезно просмотреть их в графическом виде. Поскольку визуально невозможно создать пятимерный график, мы предпочли рассмотреть одномерные графики, на которых не видно неожиданных провалов, искажающих взаимосвязи.

Портфель из более широкого набора классов активов

Наши цели должны заключаться в том, чтобы добавлять средства в другие классы активов для управления факторной позицией наших портфелей в соответствии с нашими инвестиционными целями, одновременно снижая 85% риск, связанный с позицией по акциям. Вместо того чтобы волшебным образом выбирать набор активов для достижения этих целей, мы рассматриваем широкий набор из 14 классов активов и их подверженность каждому фактору в нашей многофакторной модели. Часто мы предпочитали рассматривать набор из 16 классов активов, но поскольку американские акции, представленные индексом S&P 500, и валютный индекс DXY являются явными факторами в нашей модели, мы исключили эти активы из нашего анализа*.

*Некоторые будут настаивать на том, чтобы выделить золото. Это разумно, но мы предпочитаем использовать корзину сырьевых товаров.

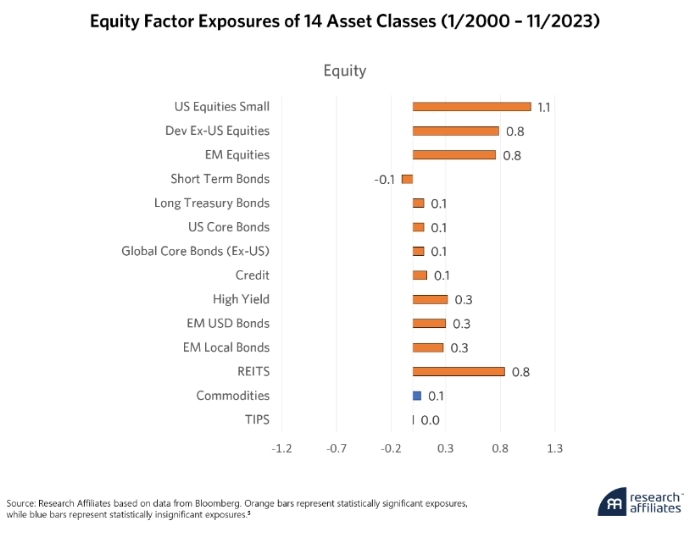

За исключением краткосрочных облигаций, сырьевых товаров и TIPS, все активы имеют статистически значимую положительную подверженность риску акций. Краткосрочные облигации, как правило, хорошо себя чувствуют во время распродаж акций, поскольку они становятся наиболее предпочтительным активом во время снижения риска. Однако, как мы уже видели, для диверсификации риска акций требуется доля облигаций, значительно превышающая 40%.

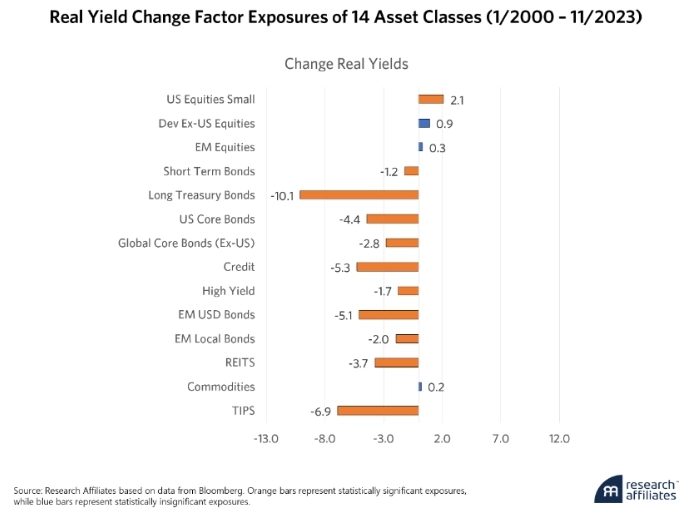

Подверженность риску изменения реальной доходности

Подверженность риску изменения реальной доходности

Что касается изменения реальной доходности, то она в значительной степени соответствует дюрации каждого класса активов, а влияние других факторов несколько ограничено. И здесь большинство подверженностей статистически значимы и отрицательны, поскольку рост доходности соответствует снижению цен. REITs также подвержены негативному влиянию из-за увеличения стоимости финансирования за счет заемных средств в результате роста ставок. Положительная подверженность акций с малой капитализацией несколько удивляет, поскольку небольшие компании, как правило, более негативно реагируют на изменения ставок. В данном случае, несмотря на то, что подверженность значительная, её значимость довольно низкая относительно большинства других классов активов и может быть просто статистически надуманной.

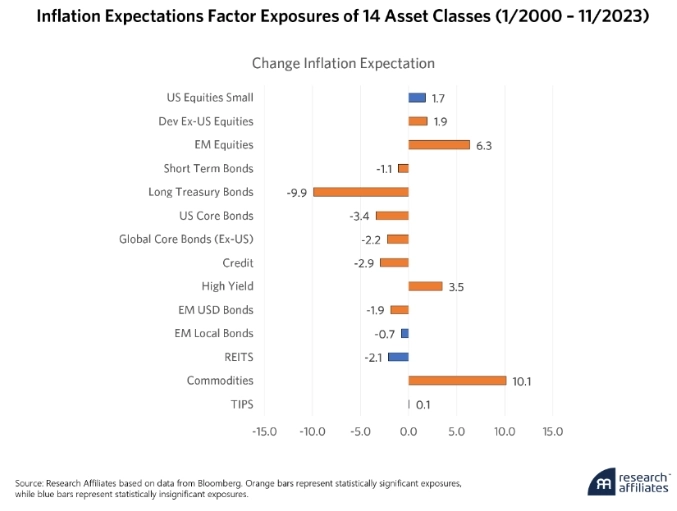

Подверженность риску изменения инфляционных ожиданий

Подверженность риску изменения инфляционных ожиданий

Акции неамериканских компаний, как правило, растут, когда инфляционные ожидания в США повышаются из-за ожиданий будущего обесценивания доллара, в то время как облигации падают, поскольку инфляционные ожидания напрямую определяют изменения номинальной доходности облигаций. Отрицательная динамика глобальных облигаций вызывает удивление, но, скорее всего, объясняется ожиданием роста глобальных ставок в результате экспорта инфляции. Высокодоходные облигации — это та часть рынка с фиксированным доходом, которая выигрывает от роста инфляционных ожиданий, поскольку кредитный риск в этих активах превышает риск изменения процентных ставок. Наконец, что неудивительно, сырьевые товары очень хорошо себя чувствуют при росте инфляционных ожиданий, поскольку рынок ожидает, что эти ожидания перетекут в дешевеющую валюту через реализованную инфляцию.

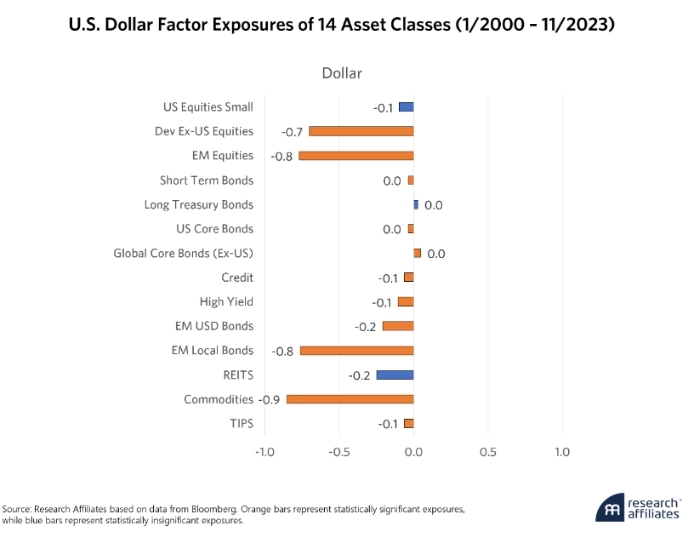

Подверженность риску изменения курса доллара

Подверженность риску изменения курса доллара

Укрепление доллара — это встречный ветер для всех активов. Укрепление доллара оказывает наибольшее влияние на активы, номинированные в других валютах. К ним относятся сырьевые товары, которые по сути являются физическими валютами. Долги развивающихся рынков в твердой валюте, хотя они в основном деноминированы в долларах, подчеркивают риск погашения. Если у стран нет достаточных долларовых резервов для выплаты долга, им приходится приобретать эти доллары, продавая свою собственную местную валюту, что влечет за собой те же препятствия, что и использование дешевой местной валюты для приобретения более дорогих долларов.

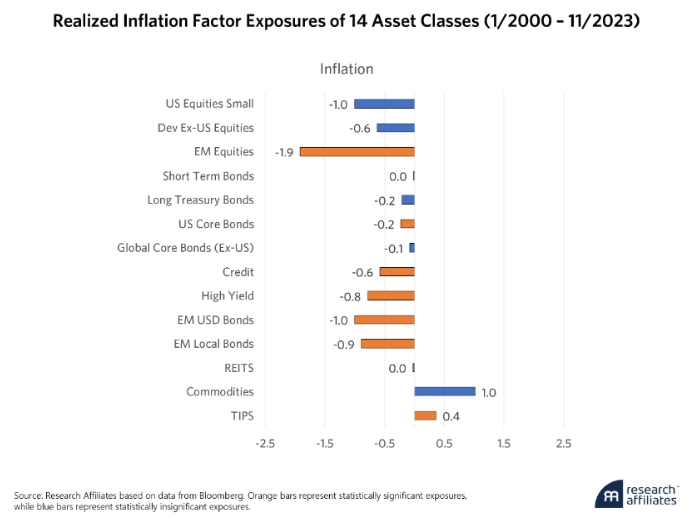

Подверженность риску изменения инфляции

Подверженность риску изменения инфляции

Наконец, результаты по реализованной инфляции для большинства акций и облигаций схожи с результатами по доллару. Это интересно, учитывая, что более высокая инфляция обычно связана с обесцениванием валюты в долгосрочной перспективе. Однако здесь мы видим, что даже на активы EM влияют изменения инфляции в США из-за глобальной инфляционной корреляции и влияния инфляции на неприятие риска инвесторами. Сырьевые товары, которые имеют наибольший положительный эффект, все же оказывают незначительное влияние с t-статистикой 1,5. Это показывает коварную природу влияния реализованной инфляции на доходность активов и дает частичное подтверждение того, что произошло в 2022 году.

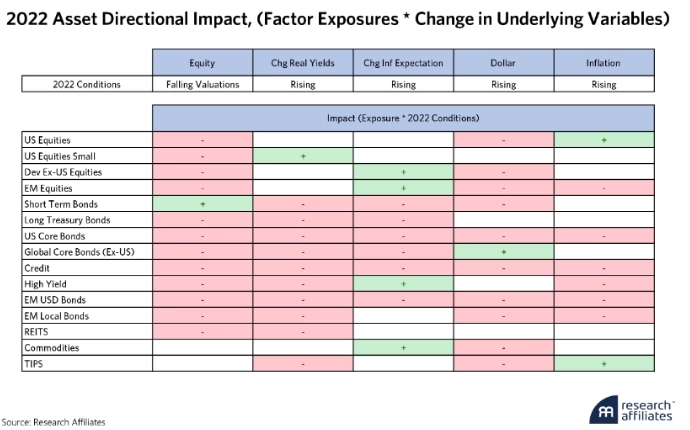

2022 год — что произошло?Мы часто слышим от клиентов, что 2022 год стал подтверждением того, что диверсификация по классам активов не работает. Это вполне понятная точка зрения, но в свете нашей концепции «риск-зоны / зоны страйка» стартовые условия того года представляли собой идеальный шторм, выходящий за рамки одной лишь инфляции.

Год начался с исключительно высоких оценок активов, в первую очередь акций и облигаций, а также с инфляции, которая продолжала расти, достигнув почти 9% в США и аналогичных уровней по всему миру. Инфляционные ожидания также росли, но в гораздо меньшей степени, как и процентные ставки, поскольку мировые центральные банки пытались уничтожить инфляционного дракона. Все это в сочетании с укреплением доллара США способствовало сокращению позиций. Согласно предыдущему анализу, сочетание этих факторов должно было разрушить доходность активов, что и произошло.

Влияние условий 2022 года на активы

Влияние условий 2022 года на активы

Умножив подверженность активов каждому фактору на условия, которые возникнут в 2022 году, мы увидим много красных негативных последствий и мало зеленых позитивных попутных ветров от этой комбинации грозовых туч.

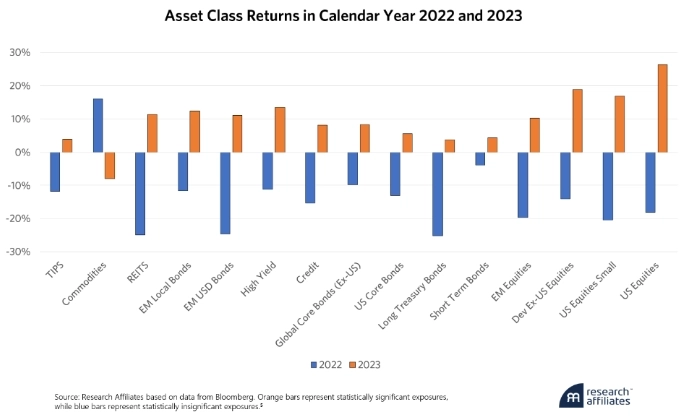

Однако то, что распределение активов было ограничено в своей способности нейтрализовать условия 2022 года, не означает, что диверсификация активов бесполезна. На самом деле, как мы видели в 2023 году, доходность каждого отдельного класса активов изменилась с отрицательной на положительную, а для сырьевых товаров — наоборот. В следующем разделе мы рассмотрим, как управлять этими факторами с помощью простого портфеля TIPS, REITs и сырьевых товаров с равным весом, который наилучшим образом учитывает реализованную инфляцию и в то же время позволяет управлять другими факторами.

Доходность классов активов — 2022 и 2023

Доходность классов активов — 2022 и 2023

Распределение в TIPS, сырьевые товары и REITs

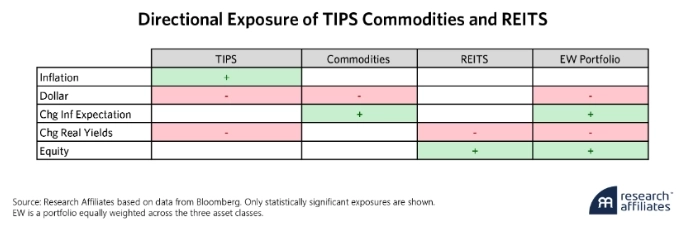

На основе совокупной информации, полученной в результате анализа 14 классов активов, давайте сузим наш список активов до простого портфеля из 3 активов. Мы выбрали эти активы, потому что по отдельности они позволяют нам получить положительный эффект от трех факторов: реализованной инфляции, изменений инфляционных ожиданий и фактора акций. Дополнительный фондовый риск не является идеальным, но мы включаем REITs из-за преимуществ владения реальными активами. Кроме того, эти активы обеспечивают дополнительную дюрацию, поскольку в основном портфеле 60/40 ее мало. Этот портфель увеличивает отрицательную позицию по доллару, что означает, что укрепление доллара по-прежнему является встречным ветром.

Влияние факторов на TIPS, сырьевые товары, REITs и равновзвешенный портфель этих активов

Влияние факторов на TIPS, сырьевые товары, REITs и равновзвешенный портфель этих активов

При создании равного сочетания этих активов сохраняются индивидуальные риски по активам, за исключением реализованной инфляции, которая становится незначительной. Это еще раз подтверждает, что только большая доля TIPS, а иногда и сырьевых товаров, защитит от реализованной инфляции, и это при условии, что другие факторы остаются неизменными.*

*Мы видели это в 2022 году, когда индекс TIPS, Bloomberg US Treasury TIPS, упал почти на 12% на фоне роста процентных ставок.

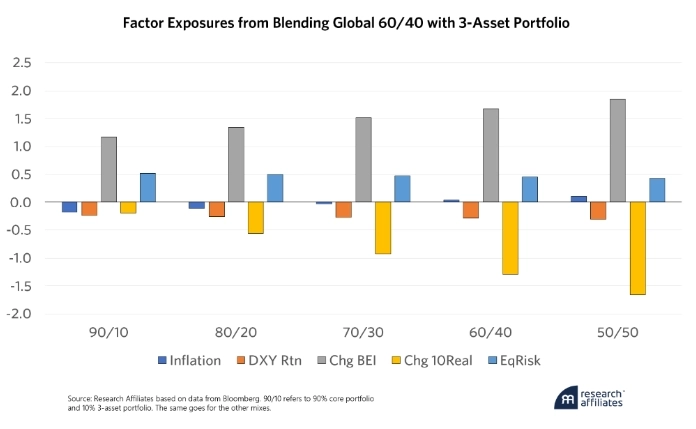

Опасение заключается в том, что это сообщение о реализованной инфляции убедит некоторых отказаться от диверсифицированных стратегий распределения активов. Это было бы ошибкой, поскольку эти другие факторы не менее важны и могут эффективно управляться путем простого смешивания портфеля с равным весом трех активов с основным портфелем. Чем больше мы добавляем портфель из трех активов, тем больше мы ориентируемся на эти активы. Правильный объем добавления зависит от взглядов на грядущий режим, и мы подробно изложим наши соображения в следующем разделе.

Влияние факторов от смешивания 60/40 с портфелем из TIPS, сырьевых товаров, REITs

Влияние факторов от смешивания 60/40 с портфелем из TIPS, сырьевых товаров, REITs

Позиционирование сегодня

Как известно, макроэкономические риски в течение пяти лет до 2020 года были благоприятными. Инфляция была стабильно низкой и не волатильной, а инфляционные ожидания были ниже среднего уровня — 1,8% против 2,2% в среднем за предыдущее десятилетие (2005-2014 гг.). Все изменилось после COVID, и мы считаем, что рост волатильности макрофакторов станет ключевой темой следующего десятилетия. В начале 2024 года наши перспективы по этим пяти факторам таковы, что мы призываем инвесторов пересмотреть свое отношение к основным активам.

Мы не ожидаем, что акции, особенно американские, в этом десятилетии будут столь же выгодны, как в прошлом. Как я уже писал несколько месяцев назад, продление роста экономики до 2023 года стало для нас неожиданностью, но ликвидация избыточных сбережений у потребителей, а также повышение процентных ставок создают сильные препятствия для дальнейшего роста. Кроме того, с точки зрения оценки, при циклически скорректированном коэффициенте PE около 25 (доходность по прибыли 4%) и 10-летних процентных ставках в мире также около 4%, премия за риск по акциям равна нулю.

«Мы считаем, что рост волатильности макрофакторов станет ключевой темой следующего десятилетия».

По нашим оценкам, реальная доходность также выглядит растянутой. После того как большую часть четвертого квартала доходность 10-летних TIPS превышала 2%, в декабре она упала на 30 б.п., так как люди, покупающие на дне, перешли в эти активы. В краткосрочной перспективе реальная доходность может снова подняться до 2,25% или даже 2,5%. По нашей оценке, эти уровни обеспечивают асимметричную возможность покупки для данного фактора, как это предусмотрено в портфеле из трех активов — TIPS, сырьевых товаров и REIT.

Инфляционные ожидания также снизились с октябрьских максимумов, но остаются высокими по сравнению с историей. Для тех, кто полностью придерживается мнения «инфляция побеждена» и ожидает дальнейшего снижения инфляционных ожиданий, портфель из трех активов не будет выглядеть привлекательным. Однако, как мы уже писали (ссылка на мой перевод исследования), периоды повышенной инфляции, когда инфляция поднимается выше 4%, обычно сохраняются гораздо дольше, чем продолжительность данного конкретного инфляционного эпизода. Возможно, в этот раз все иначе, а возможно, этот период напоминает 1940-е и 1970-е годы, когда наблюдалось несколько волн инфляции. Например, в 1947 году инфляция достигла пика в 19%, затем стала отрицательной в 1949 году, а затем восстановилась до более чем 9% в 1953 году. Если рынок облигаций поймет это, то инфляционные ожидания могут возобновить свой повышательный тренд.

На светском уровне мы по-прежнему считаем доллар дорогим, о чем я писал год назад (ссылка на мой перевод), и продолжаем поддерживать эту точку зрения. Это, конечно, не взгляд «в судный день доллар потеряет свой резервный статус», он основан на текущих условиях и глобальных факторах риска, которые возникают из-за укрепления доллара на протяжении более десяти лет.

Наконец, если высокая инфляция окажется циклической, то впереди нас ждут неспокойные времена и неблагоприятные факторы для активов. Однако 2022 год с высокими оценками активов и ростом ставок создал уникальные проблемы для таких активов, как REITs — сектора, который уже несколько лет страдает от плохих новостей, но, возможно, только что преодолел пик страха. По нашим оценкам, при будущих приступах инфляции лучше всего себя проявят активы, основанные на реальных активах — земле и недвижимости.

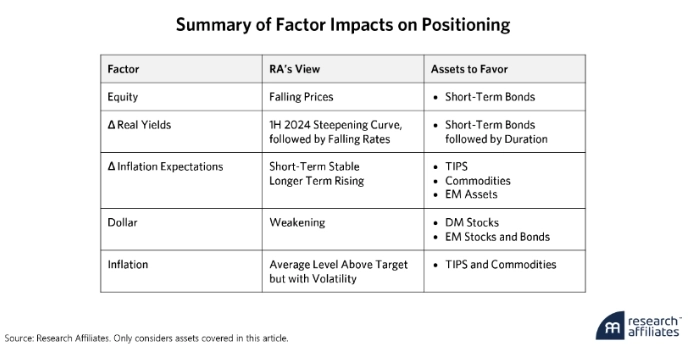

Фактор — мнение RA — предпочитаемые активы

Акции — Падение цен — Краткосрочные облигации

Реальная доходность — Кривая 1 полугодия 2024 года становится круче, за ней следует снижение ставок — Краткосрочные облигации

Инфляционные ожидания — Краткосрочно стабильные, долгосрочно повышающиеся — TIPS, Сырьевые товары, активы развивающихся стран

Доллара — ослабление — акции развитых стран, акции и облигации развивающихся стран

Инфляция — Средний уровень выше целевого, но с волатильностью — TIPS и сырьевые товары

Тем, кто считает, что диверсификация активов имеет два минуса, мы советуем помнить, что это еще не все. Конечно, разочаровывает отсутствие эффективности диверсификации в последнее время, но разочарование опасно тем, что может заставить нас потерять веру в то, что, как мы знаем, работает. Тони Гвинн не менял свой подход к игре при счете 0:2. Он был эффективен, потому что досконально знал зону страйка и оставался дисциплинированным. Аналогичным образом, десятилетие, в течение которого доминировали высокие доходы от небольшого подмножества американских акций роста, не требует пересмотра подхода. Не было смысла отказываться от оценок и условных ожиданий доходности в 2000 году на пике технологического пузыря или в 2009 году на дне мирового финансового кризиса, и нет смысла делать это сейчас. Терпеливые инвесторы, которые понимают свою страйк-зону и занимают позицию для лучших подач, в конечном итоге будут вознаграждены.

теги блога HolyFinance

- ABNB

- Berkshire Hathaway

- bitcoin

- bk

- BofA

- btc

- ChatGPT

- Credit Suisse

- DeFi

- DXY

- EM

- ETF

- FX

- Goldman sachs

- J.P. Morgan

- jpy

- M&A

- Morgan Stanley

- MSFT

- MUFG

- S&P500

- SEC

- Signature Bank

- Societe Generale

- svb

- usd

- USDT

- UST

- value

- ZIRP

- азия

- акции

- акции США

- анализ

- Артур Хейс

- банк

- банки

- баффет

- биткоин

- денежно-кредитная политика

- доллар

- доллар рубль

- доходность

- золото

- инвестиции

- инфляция

- искусственный интеллект

- исследование

- Китай

- корреляции

- кривая доходности

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макро

- макроэкономика

- мировая экономика

- Нефть

- облигации

- обман

- опционы

- перевод

- политика

- портфель

- правила

- премия за риск

- прогноз

- прогнозирование

- развивающиеся рынки

- регулирование

- рецензия на книгу

- рецессия

- рецессия сша

- риск

- Россия

- рынок США

- рынок труда

- санкции

- санкции возможные последствия

- ставка по федеральным фондам

- стоимостное инвестирование

- стоимость

- сша

- Талеб Нассим

- теория

- трейдинг

- Уоррен Баффет

- факторы

- финансовая система

- финансы

- Фишер

- форекс

- ФРС

- ФРС США

- Харви

- хедж-фонд

- ЦБ

- экономика

- экономика США

Подверженность риску акций

Подверженность риску акций Перевод таблицы ниже

Перевод таблицы ниже