BONDS

Инфляция в США: CPI index релиз в 15:30 и индекс доллара

- 11 августа 2021, 15:27

- |

В 15:30 выпустят важнейшую инфу по инфляции США. Сегодня смотрел индексы (S&P 500, Dow Jones, NASDAQ and Russell 2000 и VIX, долго писать, потом дополню) и 10-л бонды США, на которых остановлюсь. Привлекло внимание, что идет их распродажа уже 6-й дейнь подряд, что повышает их доходность

Логично же сделать вывод, что инвесторы фиксируют прибыль раньше ключевых данных по инфляции. Это значит, что ждут CPI выше прогноза. При этом повышение доходности 10-леток на фоне прогнозов более быстрого, чем ожидалось, сворачивания стимулов подтолкнет доллар к самому высокому уровню с максимумов, зафиксированных в марте прошлого года. Жду, осталось 5 минут :-)

- комментировать

- Комментарии ( 2 )

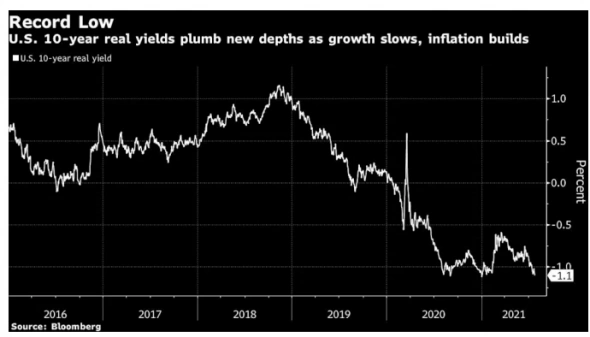

Реальные ставки казначейских облигаций в США упали до минимума

- 28 июля 2021, 12:28

- |

Доходность 10-летних государственных облигаций, скорректированная с учетом ожидаемой инфляции, снизилась почти на шесть базисных пунктов до -1,269%. Это отступление усугублялось нехваткой торговой ликвидности, так как усредненный прогноз по потребительской инфляции в США за предстоящий 10-летний период вырос до 2,36%.

Эти данные указывают на ухудшение настроений инвесторов на фоне быстрого распространения «Дельта»-штамма коронавируса, который угрожает сорвать восстановление мировой экономики. И это происходит по мере того, как инвесторы перекладываются в защитные активы после неожиданного спада делового оптимизма в Германии.

«Мы находимся в режиме замедления экономического роста в США, поскольку восстановление становится более зрелым и масштабным, тогда как инфляционное давление нарастает», – сказал Питер Чатвелл, руководитель департамента мульти-активов в Mizuho International.

( Читать дальше )

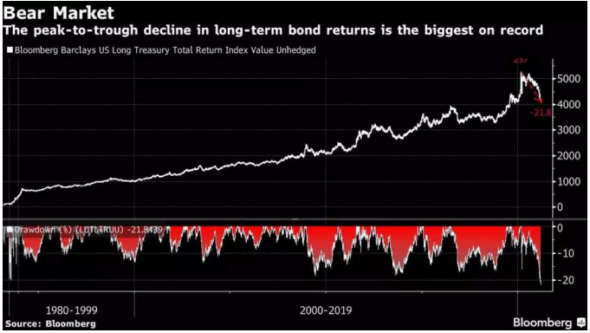

Начавшийся в 1981 г. бычий рынок на рынке «трежериз» закончился

- 23 марта 2021, 13:23

- |

Однако пандемия завершила его.

Индекс Bloomberg Barclays US Long Treasury Total Return, который отслеживает гособлигации США со сроками погашения свыше 10 лет, рухнул на 22% со своего пика в марте 2020 г., что означает начало медвежьего рынка.

Вообще «бычий рынок» и «медвежий рынок» – это скорее разговорные выражения, и обычно они применяются к акциям. Однако правило для инвесторов и журналистов, использующих эти термины, звучит следующим образом: бычий рынок заканчивается, когда какой-то инструмент падает на 20% от своего пика, а медвежий рынок заканчивается, соответственно, в случае отскока на 20%. Индекс долгосрочных облигаций взлетел на 4 562% между сентябрём 1981 г. и мартом 2020 г. и ни разу не испытывал 20%-го спала в данный период. И эта успешная серия закончилась в текущем месяце.

( Читать дальше )

Главная угроза для мировых фондовых рынков на текущий момент

- 23 марта 2021, 00:25

- |

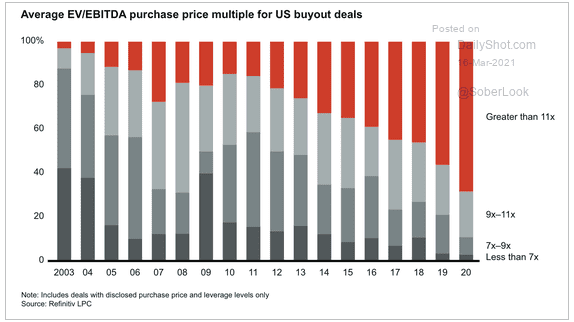

Недавно попалась мне на глаза интересная диаграмма.

Как известно, на фондовом рынке время от времени происходят самовыкупы компаниями собственных акций. Особенно их было много после победы Д.Трампа, когда он провозгласил лозунг сделаем Америку снова великой и резко улучшил налоговые условия для ведения бизнеса в Америке. Хотя в сухом остатке результаты программы MAGA дискуссионны, но тогда много денег вернулось в Америку, что спровоцировало пышный рост американского фондового рынка.

Но нам в данном случае более интерес тот факт, почему деньги предпочитали возвращаться в виде покупки собственных акций. Ведь согласно аксиомам экономики, надо вкладываться в те активы, которые дают наибольший доход. Маловероятно, что собственные акции всегда самые прибыльные на рынки. Откуда следует вывод, что просто так купить активы (а речь идет о реальных активах, приносящих прибыль), на рынке становится все труднее. Деньги не решают все. И даже верен более сильный вывод, — деньги решают все меньше в современном мире. А на первый план выходят какие-то другие факторы. Главное, взять денежный поток под контроль. Люди в теме меня поймут. Ну действительно. Откуда взяться прибыли на подводной лодке?

( Читать дальше )

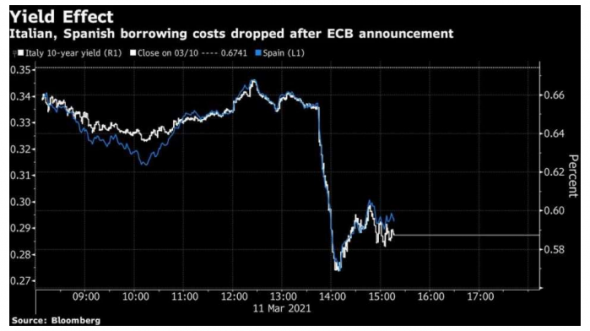

ЕЦБ намерен активно влиять на рынки государственных облигаций

- 15 марта 2021, 12:41

- |

Лагард сказала, что если некоторые недавние рыночные движения сохранятся в будущем, то они будут иметь «нежелательный» эффект, вызывая негативные экономические и инфляционные последствия. Она выступила после того, как руководство ЕЦБ решило ускорить покупку государственных долгов.

«Мы будем покупать гибко в соответствии с рыночными условиями и с целью предотвращения ужесточения условий финансирования» — заявила она

Евро нивелировал свой выигрыш, а гособлигации Еврозоны выросли после того, как ЕЦБ изменил основы своего взаимодействии с долговым рынком, применив тактический сдвиг, направленный на то, чтобы повышение доходности не грозило задушить экономический подъем в регионе до того, как он начнется. Прогнозы, обнародованные Лагард, предсказывают определенное восстановление экономики, которое должно произойти в этом году.

( Читать дальше )

Как заработать на росте доходностей гос облигаций?

- 22 февраля 2021, 12:34

- |

Одним из главных потенциальных рисков для мировой экономики является более быстрый рост инфляции относительно ожиданий.

Опасения не без основательны, так как есть прямая взаимосвязь:

ожидания( фактически) подъёма инфляции → рост кривой доходностей по облигациям → а это в свою очередь в какой то момент может привести к ужесточению монетарной политики мировых центральных банков (повышение ставки, сворачивание денежных стимулов) → распродажа рисковых активов

Потенциальный рост инфляции уже ярко проявляется через рост доходностей государственных облигаций США, особенно по бондам с большой дюрацией (погашение через 10 лет и более)

treasury 30 year bond yield

Также в качестве подтверждение того, что рост доходностей бондов скорее всего продолжится, указывает ratio copper/gold, которое растёт в период инфляции/ожидании инфляции (оранжевая линия)

( Читать дальше )

Дефолт 2.0. Аргентина - $65 млрд

- 22 мая 2020, 12:54

- |

После чего стране дали 30-дневный льготный период на осуществление выплат. Аргентине необходимо было договориться с кредиторами до 22 мая, когда заканчивается 30-дневный льготный период выплаты процентов по трем выпускам гособлигаций в иностранной валюте на общую сумму около $500 млн. Иначе она будет вынуждена объявить о дефолте.

Сегодня 22 мая.

Предложение правительства Аргентины, направленное держателям госбумаг в апреле, предусматривает:

- отсрочку выплаты процентов по долгу до 2023 года и

- основной суммы долга до 2026 года

- при списании 62% купонных выплат на общую сумму $38 млрд и

- 5,4% суммы основного долга на $3,6 млрд.

Кредиторы (BlackRock, Fidelity, Ashmore, T Rowe Price,..) против. «Честно говоря, правительство Аргентины практически не вело переговоров ни с кем все эти месяцы».

Правительство Аргентины дало понять кредиторам, что готово объявить о дефолте по долгу на общую сумму $65 млрд (девятый для Аргентины), если инвесторы не пойдут ему навстречу и продлило до 2 июня срок действия предложения о реструктуризации госдолга объемом порядка $65 млрд.

RUSSIAN BONDS: классический теханализ

- 19 марта 2020, 07:58

- |

Пришли к выводу, что

скоро будет рес\зко и неожидано найдено лекарство а вирус ффигня простуда главное Лидер обеспечит стабильность до 2024 а там может Медведев наберет силу и будет открытые рынки либеральность легализация и вот это всё.а теперь перечеркни всё что написал и подумай на основании классики,

Путина встречали при 30 рублей за доллар и провожать будем по 47

Путин строил нефтеимперию 20 лет, чем чорт не шутит он был прав

нефть по 250-300 как реальность на основании теханализа

когда ничего не помогает а купить хочеца, я просто достаю большую линейку и начинаю чертить классический тех анализ

это был ложный пробой? если ложь, то истинные цели на верху канала — 30-50% ставки цб реальность как в старинные времена

ВАРИАНТ ЧЕСТНО СКАЖУ ДЕПРЕССИВНЫЙ

мои предположения на основании дохи облигационного рынка,

( Читать дальше )

Наблюдаются сложности с high-yield (junk) bonds

- 10 марта 2020, 16:29

- |

Облигации рубли: что интересного после коррекции

- 04 марта 2020, 13:32

- |

сегодня после внеочередного снижения ставки ФРС цены на ОФЗ «выстрелили» на 0.75-2%, стоит присмотреться к корпоративным выпускам.

Что мы видим на текущий момент из хорошего соотношения риск\доходность:

— ГТЛК-1Р-15 — 7.35%

— ТМК-БО5 — 7.2%

— СистемаБ1Р5 — 7.3%

— Система1Р10 — 7.1%

— РЕСОлизБП7 — 7.7%

— ЛСР 1Р4 и 1Р5 — 8.25%

— РитейлБФ01 — 9.00%

Есть еще идеи? Пишите в комментариях!

Не является индивидуальной инвестиционной рекомендацией.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал