SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

эталон

Эталон - чистая прибыль за 2019 г по МСФО составила 186 млн рублей

- 07 апреля 2020, 10:36

- |

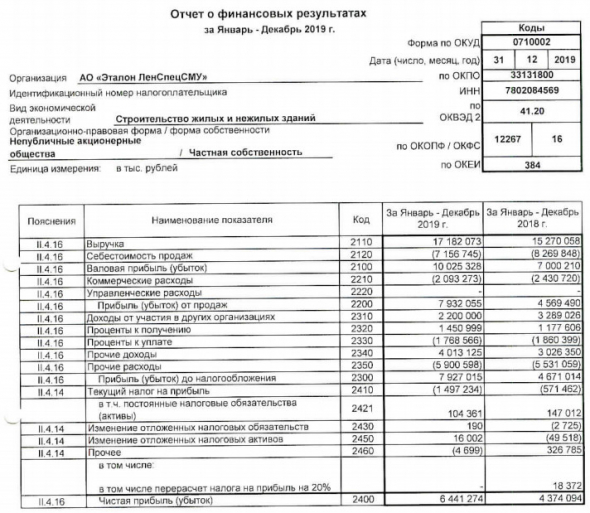

Группа «Эталон» объявляет о публикации аудированной консолидированной финансовой отчетности по МСФО за год, завершившийся 31 декабря 2019 года.

Основные результаты за 2019 год:

• Консолидированная выручка за 2019 год выросла на 17% до 84 330 млн рублей по сравнению с 72 327 млн рублей за 2018 год

• Консолидированная валовая прибыль выросла на 18% год к году до 20 057 млн рублей

• Прибыль до вычета процентов к уплате, налогов и амортизации (EBITDA) за 2019 год составила 8 897 млн рублей, что на 45% выше показателя прошлого года

• Прибыль до вычета процентов к уплате, налогов и амортизации (EBITDA) до распределения стоимости приобретения активов (PPA) увеличилась на 5 741 млн рублей и составила 11 859 млн рублей

• Чистая прибыль за период составила 186 млн рублей

• Чистая прибыль до распределения стоимости приобретения активов (PPA) и единовременных расходов на приобретение и интеграцию достигла 3 110 млн рублей

( Читать дальше )

Основные результаты за 2019 год:

• Консолидированная выручка за 2019 год выросла на 17% до 84 330 млн рублей по сравнению с 72 327 млн рублей за 2018 год

• Консолидированная валовая прибыль выросла на 18% год к году до 20 057 млн рублей

• Прибыль до вычета процентов к уплате, налогов и амортизации (EBITDA) за 2019 год составила 8 897 млн рублей, что на 45% выше показателя прошлого года

• Прибыль до вычета процентов к уплате, налогов и амортизации (EBITDA) до распределения стоимости приобретения активов (PPA) увеличилась на 5 741 млн рублей и составила 11 859 млн рублей

• Чистая прибыль за период составила 186 млн рублей

• Чистая прибыль до распределения стоимости приобретения активов (PPA) и единовременных расходов на приобретение и интеграцию достигла 3 110 млн рублей

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Эталон - ВОСА рассмотрит вопрос о проведении обратного выкупа до 10% ГДР Компании

- 24 марта 2020, 10:40

- |

Совет директоров Группы «Эталон» предложил внеочередному общему собранию акционеров одобрить запуск Компанией в общекорпоративных целях программы обратного выкупа ее глобальных депозитарных расписок

• максимальное количество ГДР (при этом каждая ГДР представляет одну обыкновенную акцию Компании), которое может быть приобретено и находиться во владении Компании или от ее имени, не должно превышать 10 процентов от выпущенного капитала Компании;

• продолжительность периода, в течение которого выкупленные ГДР могут находиться во владении Компанией, не может превышать двух лет;

• минимальная цена приобретения ГДР составляет 0,00005 фунтов стерлингов за ГДР (либо эквивалент в долларах США или рублях на момент покупки);

• максимальная цена приобретения ГДР не может превышать более чем на 5 процентов среднюю рыночную цену приобретения ГДР Компании в течение последних пяти биржевых сессий (на Лондонской фондовой бирже или

( Читать дальше )

• максимальное количество ГДР (при этом каждая ГДР представляет одну обыкновенную акцию Компании), которое может быть приобретено и находиться во владении Компании или от ее имени, не должно превышать 10 процентов от выпущенного капитала Компании;

• продолжительность периода, в течение которого выкупленные ГДР могут находиться во владении Компанией, не может превышать двух лет;

• минимальная цена приобретения ГДР составляет 0,00005 фунтов стерлингов за ГДР (либо эквивалент в долларах США или рублях на момент покупки);

• максимальная цена приобретения ГДР не может превышать более чем на 5 процентов среднюю рыночную цену приобретения ГДР Компании в течение последних пяти биржевых сессий (на Лондонской фондовой бирже или

( Читать дальше )

Листинг на Мосбирже повышает инвестиционную привлекательность Эталона - Атон

- 04 февраля 2020, 11:29

- |

Группа Эталон начала торговаться на Московской бирже

Для Эталона листинг на Московской бирже является важным шагом по направлению к повышению инвестиционной привлекательности. Эта мера позволит компании диверсифицировать базу инвесторов индивидуальными инвесторами и российскими пенсионными фондами, которые смогут добавить бумагу в свои портфели. Хотя акции компании в последнее время приближаются к нашей целевой цене на фоне объявления обратного выкупа и дивидендной политики, нам нравится Эталон как долгосрочная инвестиция.Атон

Появление Эталона на бирже

- 03 февраля 2020, 17:51

- |

Третьего февраля на Мосбирже появится новый эмитент. Компания Etalon Group последовала модной нынче тенденции возврата в родные пенаты и разместила ГДР на отечественной бирже. Давайте присмотримся к показателям компании и оценим перспективы, раз ее акции стало гораздо проще купить.

Эти и другие полезные материалы у нас в Telegram

Чем вообще занимается компания Эталон? Это застройщик, который продает недвижимость в верхнем и среднем ценовом диапазоне. Большинство проектов расположены в Москве и Санкт-Петербурге. Компания в презентации пишет, что на продажах недвижимости положительно скажется материнский капитал и прочие дотации от государства, но мне кажется, что для среднего и тем более верхнего ценового сегмента этот фактор имеет гораздо меньшее значение. Учитывая стагнацию экономики, логично ориентироваться скорее на стабильность показателей, максимум небольшой рост.

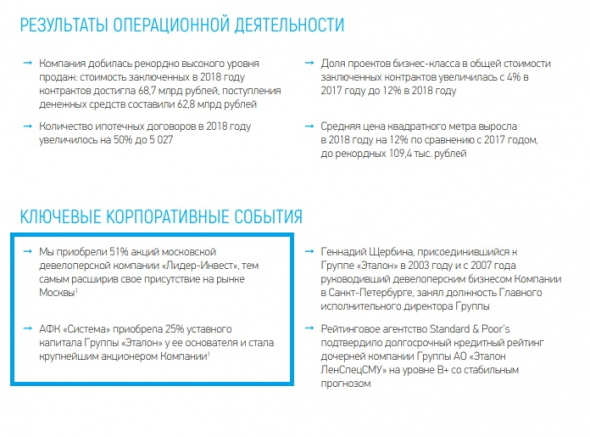

В 2018 году Etalon купил\объединился с Лидер Инвестом, дочерней строительной компанией холдинга АФК Система, после чего последняя получила 25% в объединенном застройщике. После объединения показатели и количество проектов компании сильно выросли, и она даже обошла ЛСР по объемам строительства, став №2 на рынке ( Система в очередной раз провела крутую сделку, обменяв 51% в непубличном активе на 25% во второй строительной компании страны)

( Читать дальше )

Эти и другие полезные материалы у нас в Telegram

Чем вообще занимается компания Эталон? Это застройщик, который продает недвижимость в верхнем и среднем ценовом диапазоне. Большинство проектов расположены в Москве и Санкт-Петербурге. Компания в презентации пишет, что на продажах недвижимости положительно скажется материнский капитал и прочие дотации от государства, но мне кажется, что для среднего и тем более верхнего ценового сегмента этот фактор имеет гораздо меньшее значение. Учитывая стагнацию экономики, логично ориентироваться скорее на стабильность показателей, максимум небольшой рост.

В 2018 году Etalon купил\объединился с Лидер Инвестом, дочерней строительной компанией холдинга АФК Система, после чего последняя получила 25% в объединенном застройщике. После объединения показатели и количество проектов компании сильно выросли, и она даже обошла ЛСР по объемам строительства, став №2 на рынке ( Система в очередной раз провела крутую сделку, обменяв 51% в непубличном активе на 25% во второй строительной компании страны)

( Читать дальше )

Эталон - планирует заходить в регионы уже в 2020 году

- 03 февраля 2020, 13:25

- |

председатель совета директоров группы «Эталон» Сергей Егоров в кулуарах церемонии запуска торгов депозитарными расписками компании на Московской бирже:

источник

«Мы смотрим очень активно сейчас на регионы. У нас основной бизнес — это всегда был Санкт-Петербург, сейчас больше — Москва, потому что мы приобрели „Лидер-инвест“, это большое количество квадратных метров. Сейчас активно смотрим на регионы, ездим по регионам, большой спрос от регионов на постройки качественного жилья нормальными компаниями»

«Мы посещали уже Омск, Новосибирск смотрели, сейчас просчитываем уже конкретные площадки. Если экономика этих площадок, маркетинговое исследование покажет, что спрос по тем ценам, по которым мы готовы продавать, все друг другу соответствует, то мы будем заходить в регионы уже в этом году

источник

В отдаленной перспективе возможно включение ГДР Эталона в индекс MSCI - Газпромбанк

- 03 февраля 2020, 13:13

- |

ГДР «Эталон» включены в раздел «Первый уровень» списка ценных бумаг, допущенных к торгам на Московской бирже. Торги бумагами начнутся 3 февраля. Котировки, а также расчеты будут проводиться в российских рублях.

Эффект на компанию. Локальный листинг позволит компании расширить базу инвесторов, прежде всего за счет пенсионных фондов, которые теперь получают возможность купить бумаги компании. Как следствие, мы ожидаем повышения ликвидности акций компании. В отдаленной перспективе, при достижении определенного уровня торговой активности, ГДР «Эталона» могут быть включены в индекс MSCI.

Эффект на компанию. Локальный листинг позволит компании расширить базу инвесторов, прежде всего за счет пенсионных фондов, которые теперь получают возможность купить бумаги компании. Как следствие, мы ожидаем повышения ликвидности акций компании. В отдаленной перспективе, при достижении определенного уровня торговой активности, ГДР «Эталона» могут быть включены в индекс MSCI.

Эффект на акции. Мы рассматриваем листинг как очень позитивную новость для ГДР Эталона. Мы полагаем, что он может стать катализатором роста акций в среднесрочной перспективе.Газпромбанк

Эталон - buyback планируется начать в конце 1 квартала

- 03 февраля 2020, 11:11

- |

председатель совета директоров Эталон Сергей Егоров рассказал, что компания начнет buyback в конце первого квартала.

Программа buyback рассчитана на 1 год

источник

«Пока точная дата не определена, сейчас идут подготовительные работы для buyback. Я думаю, что все-таки это конец первого квартала — ближе всего. Это очень сложная процедура»

Программа buyback рассчитана на 1 год

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал