эсэфай

Европлан #LEAS провела IPO на верхнем уровне ценового диапазона ⚡️

- 29 марта 2024, 10:44

- |

В период с 22 по 28 марта, во время приема заявок, Европлан собрала 13,1 миллиарда рублей.

После IPO доля акций, доступных для свободной торговли (free-float), составит 12,5%. Оценка капитализации компании на момент начала торгов достигла 105 миллиардов рублей.

📌 Торги акциями начнутся 29 марта в 15:00 по московскому времени под тикером #LEAS.

📌 Цена размещения акций была установлена на уровне 875 рублей за акцию, что соответствует верхнему пределу ценового диапазона.

📌 Во время размещения было получено более 150 тысяч заявок, при этом спрос превысил предложение в четыре раза. Среди участников размещения 43% составили институциональные инвесторы и 57% — частные лица.

Аллокация:

📌 Для инвесторов, чья сумма заявки превышала 100 тысяч рублей, была установлена аллокация примерно в 4,4%.

📌 Заявки на сумму до 100 тысяч рублей включительно удовлетворялись таким образом, чтобы инвестор получил минимум пять акций.

📌 Заявки на покупку пяти акций и менее были удовлетворены полностью.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Холдинг ЭсЭфАй (SFI): взрывной рост акций, рекорд прибыли и IPO Европлан

- 29 марта 2024, 08:49

- |

Инвестхолдинг SFI (ЭсЭфАй) 28 марта опубликовал конгломератный доход по МСФО за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ВУШ, X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼SFI в последнее время подбрасывает много новостных поводов. Акций самого холдинга у меня нет, но т.к. я собираюсь участвовать в IPO Европлана и держу облигации М.Видео, мне было интересно заглянуть в отчетность. И, конечно же, как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰ПАО «ЭсЭфАй» (тикер SFIN) — диверсифицированный инвестиционный холдинг. 57,1% его акций принадлежит российской компании ООО «ЭсЭфАй Трейдинг», на 100% косвенно контролируемой самим SFI, еще 42,9% — другим акционерам, в том числе 10,9% акций находятся в свободном обращении.

( Читать дальше )

Бумаги ЭсЭфАй можно держать долгосрочно - Риком-Траст

- 28 марта 2024, 19:32

- |

Пока акции компании не входят в индекс МосБиржи, хотя обороты заставляют задуматься — объем торгов превышает 4 млрд руб. в день при общих оборотах в бумагах из базы расчёта индекса в районе 60 млрд руб.

Теперь и уровень в 2000 руб., и даже исторический максимум около 2074 руб. Причина роста ясна — планы менеджмента по использованию средств от IPO Европлана на сделки по слияниям и погашению долга. Торги акциями дочки корпорации стартуют завтра с тикером LEAS.

Что касается целей IPO Европлана, то она следует реализации стратегии SFI. Будучи публичной компанией, SFI ставила целью сделать публичным свой основной актив, это анонсировалось ещё в 2021 году. Что касается перспектив SPO SFI, то пока говорить об этом рано: сначала нужно завершить этап IPO. Далее, по всей видимости, компания будет думать о дальнейших размещениях на горизонте 2025–2026 гг.

Мы рекомендуем держать бумаги «ЭсЭфАй» долгосрочно. Теперь, кроме триггера в лице IPO Европлана, стоит отметить и снижение международных геополитических рисков для группы: в январе крупнейший акционер (с длей 18,6%) провел редомициляцию, переехав с Кипра в российский офшор в Калининградской области.ИК «Риком-Траст»

( Читать дальше )

Вечерний обзор рынков 📈

- 28 марта 2024, 18:58

- |

Курсы валют ЦБ на 29 марта:

💵 USD — ↘️ 92,2628

💶 EUR — ↘️ 99,7057

💴 CNY — ↘️ 12,6979

▫️ Индекс Мосбиржи по итогам основной торговой сессии четверга прибавил 0,26%, составив 3 312,77 пункта.

▫️ Минфин работает над запуском процесса выхода на IPO компаний, попавших под санкции, пишут сегодня «Ведомости». Вчера СМИ сообщали о планах СПБ биржи переориентироваться на развитие рынка санкционных эмитентов, в т.ч. проведении IPO таких компаний. О планах Минфина: www.vedomosti.ru/investments/articles/2024/03/27/1028253-minfin-obsuzhdaet-mehanizm

▫️ IPO. Книга заявок в рамках IPO «Европлана» переподписана четырежды, сообщает «Коммерсантъ». С учетом этого размещение пройдет по верхней границе диапазона (835-875 руб.), а стоимость компании может составить 105 млрд руб., делает вывод издание. «ЭсЭфАй» продает 15 млн акций (единственный акционер, размещение по типу cash out), а значит может привлечь около 13 млрд руб. Период сбора заявок завершился сегодня, начало торгов на Мосбирже запланировано на завтра, тикер инструмента – LEAS.

( Читать дальше )

💰 ЭсЭфАй показал конгломератный доход

- 28 марта 2024, 15:36

- |

Инвестиционный холдинг сегодня отчитался за 2023 год по МСФО. Рост – по всем показателям

Mcap: ₽216 млрд

P/E: 13

P/B: 2,9

Поскольку SFIN – это конгломерат, цифры в его отчетности могут быть не до конца понятны неискушенному инвестору. Поэтому аналитики MP объясняют основные статьи дохода компании.

💸ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ

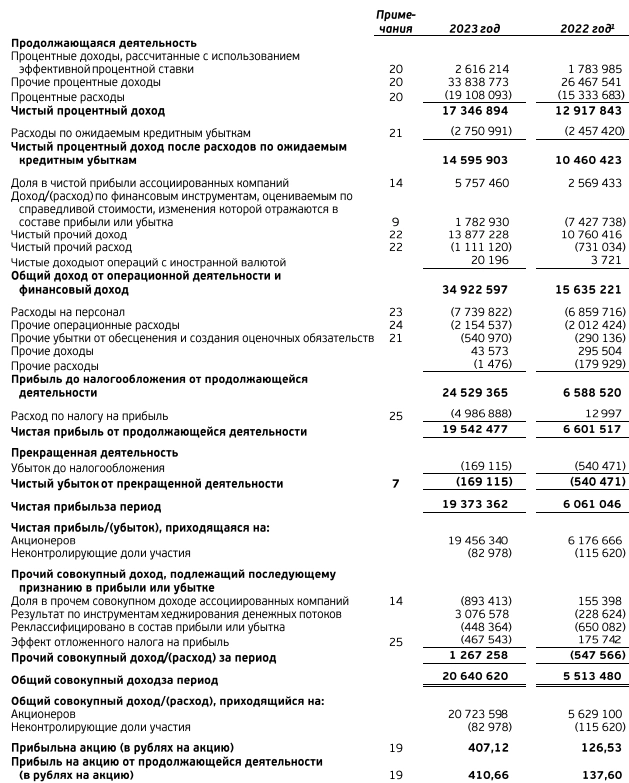

Общий доход: ₽34,9 млрд (+123% год к году)

— Чистый процентный доход: ₽17,3 млрд (+34%). Это значение показывает нам, сколько заработал Европлан (100% “дочка” ЭсЭфАй).

— Доход в прибыли от ассоциированных компаний: ₽5,8 млрд (+115%). Демонстрирует показатели страховой компании ВСК (доля SFIN в компании – 49%).

— Доход по финансовым инструментам, оцениваемым по справедливой стоимости: ₽1,8 млрд (против убытка ₽7,4 млрд в прошлом году). Демонстрирует переоценку доли ЭсЭфАй в М.Видео (доля 10,37%) и Русснефти (доля 11,18%).

Чистая прибыль: ₽19,4 млрд (+218%)

Наибольший вклад в результаты ЭсЭфАй внес, как мы видим, Европлан – пока что 100% дочка холдинга (на завтрашнем IPO будет продано 12,5% акций). Кроме этого лепту внесли поступления от ВСК и “бумажный” доход от М.Видео и Русснефти. “Бумажный” – в прямом смысле: денег от этого у ЭсЭфАй больше не стало.

( Читать дальше )

SFI объявил финансовые результаты по МСФО за 2023 год: чистая прибыль выросла в 3,2 раза и составила 19,4 млрд руб.

- 28 марта 2024, 10:20

- |

Публичный диверсифицированный инвестиционный холдинг SFI (ПАО «ЭсЭфАй», МOEX: SFIN) публикует аудированные финансовые результаты по МСФО за 2023 год.

По итогам 2023 года SFI получил 19,4 млрд руб. чистой прибыли, что в 3,2 раза превышает результат 2022 года (6,1 млрд руб. в 2022 году).

Прибыль на акцию составила 407,12 руб. против 126,53 руб. годом ранее.

Общий доход от операционной деятельности и финансовый доход увеличился на 123%, до 34,9 млрд руб. в 2023 году с 15,6 млрд руб. в 2022 году. На этот показатель оказали влияние рост финансовых результатов компаний холдинга, а также положительная переоценка вложений SFI в акции публичных эмитентов в размере 1,8 млрд руб. в 2023 году. Доходы холдинга в лизинговом сегменте составили 28,7 млрд рублей, доходы от страховой деятельности (в отчетности учитываются результаты САО «ВСК» пропорционально доле в капитале, приходящейся на холдинг – 49%) – 5,8 млрд рублей.

Активы холдинга за 2023 год выросли до 312 млрд руб. с 229,9 млрд руб., рост составил 36%. Из них чистые инвестиции в лизинг (ЧИЛ) компании «Европлан» – 229,6 млрд руб. Капитал холдинга на конец 2023 года достиг 80,7 млрд руб., что на 30% выше показателя прошлого года.

( Читать дальше )

SFI МСФО 2023г: чистая прибыль 19,37 млрд руб (увеличение в 3,2 раза)

- 28 марта 2024, 10:06

- |

e-disclosure.ru/portal/files.aspx?id=11328&type=4

Книга заявок к IPO Европлана была переподписана в четыре раза по верхней границе ценового диапазона 835–875 руб. Ожидаемая капитализация - 105 млрд руб. - Ъ

- 28 марта 2024, 07:15

- |

Четыре источника сообщили, что книга заявок в рамках IPO «Европлана» была переподписана в четыре раза по верхней границе ценового диапазона, достигнув 835–875 рублей за акцию. Ожидаемая капитализация составляет 105 млрд рублей. Интерес институциональных инвесторов высок из-за устойчивого финансового положения компании и предполагаемой скидки по сравнению с первоначальными оценками.

Эксперты полагают, что акции «Европлана» могут вырасти на 20–30% после начала торгов из-за большой переподписки и дефицита новых идей на рынке. Однако некоторые считают, что оценка компании могла быть завышена, и предупреждают о возможном росте конкуренции со стороны дочерних структур крупных банков.

Источник: www.kommersant.ru/doc/6595996?from=doc_lk

⚡ Европлан (LEAS) - разбор компании перед IPO

- 27 марта 2024, 10:19

- |

Капитализация: 100,2-105 млрд р

Чистая прибыль 2023: 14,8 млрд р (+24,4% г/г)

P/E TTM: 6,8-7,1

fwd P/E 2024:5,4

P/B:2,2-2,3

fwd дивиденды 2023: 7-7,4%

fwd дивиденды 2024: 8,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

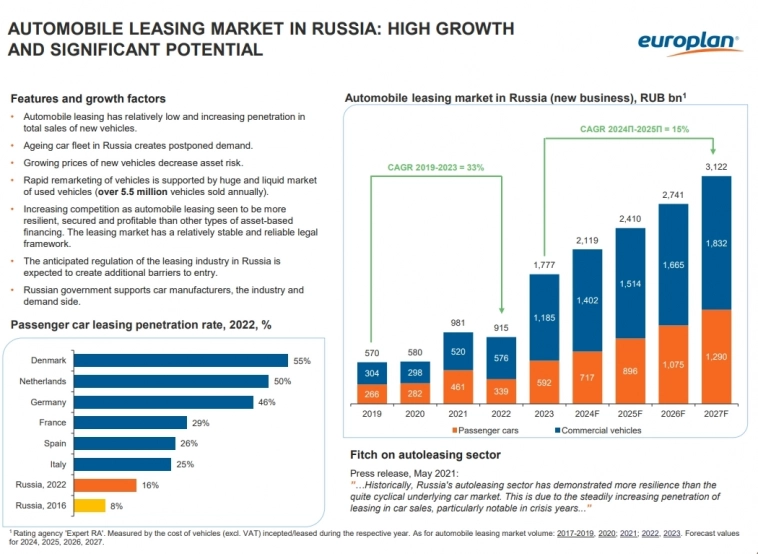

👉 Европлан входит в тройку крупнейших игроков на рынке автолизинга РФ и по объёму портфеля занимает долю на рынке больше10%. Бизнес лизинговых компаний относительно стабилен, так как компания в большинстве случаев может изымать предмет лизинга даже без решения суда при длительных просрочках.

✅ CAGR чистой прибыли c 2018 по 2023 год у компании составил 35%, рентабельность активов практически не изменилась (5,33% ➡️ 5,59%). Можно сказать, что компания росла вместе с рынком, CAGR которого с 2019 по 2023 составил 33%. Для крупного игрока — это нормально.

✅ Компания стабильно платила дивиденды даже в кризисные годы. В 2019 и 2021-2023 годах выплаты составляли от 21% до 29% от чистой прибыли. Текущая дивидендная политика предполагает выплаты не менее 50% от чистой прибыли по МСФО. Т.е. за 2023й год в сумме выплаты дадут доходностьоколо 7% к верхней цене размещения (правда часть дивидендов уже выплачена за 6м2023 и 9м2023).

( Читать дальше )

IPO Европлан: участвовать или пройти мимо?

- 26 марта 2024, 15:28

- |

Готовой аналитикой по компании и своим мнением, участвовать или нет — поделилась в видео на ютубе:

Параметры IPO Европлан:

— Книга заявок открыта с 22 по 28 марта

— Заявки, поданные одним инвестором, будут объединены: инвесторы будут идентифицированы по их паспортным данным. Инвесторам, подавшим более 5 заявок, не будет выделена аллокация

— Ценовой диапазон IPO: от 835 рублей до 875 рублей за одну акцию. Таким образом, капитализация по цене размещения от 100 млрд рублей до 105 млрд рублей.

— Акции Европлана начнут торговаться 29 марта под тикером LEAS

— Бумаги будут включены в первый уровень листинга

Больше обзоров и аналитики по рынкам в моем телеграмм канале: t.me/free_investment_anna

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал