экономика сша

Снижение ставки ФРС: сначала процентные ставки, а ФРС следует за ними (перевод с elliottwave com)

- 27 сентября 2024, 11:12

- |

Наша давняя модель, которая основана на этом социономическом предписании, просто применяет доходность краткосрочных ценных бумаг Казначейства США, чтобы предсказать, что Федеральная резервная система США будет делать в отношении ставки по федеральным фондам. Как объясняет Социономическая теория финансов, «История показывает, что рынок казначейских векселей движется первым, а изменения процентной ставки ФРС следуют за ним». Мы показали пример в реальном времени в сентябре 2007 года, когда мы предсказали, что ФРС собирается резко снизить ставку по федеральным фондам. Приведенный ниже график является версией графика, который мы опубликовали тогда.

Наша давняя модель, которая основана на этом социономическом предписании, просто применяет доходность краткосрочных ценных бумаг Казначейства США, чтобы предсказать, что Федеральная резервная система США будет делать в отношении ставки по федеральным фондам. Как объясняет Социономическая теория финансов, «История показывает, что рынок казначейских векселей движется первым, а изменения процентной ставки ФРС следуют за ним». Мы показали пример в реальном времени в сентябре 2007 года, когда мы предсказали, что ФРС собирается резко снизить ставку по федеральным фондам. Приведенный ниже график является версией графика, который мы опубликовали тогда.( Читать дальше )

- комментировать

- 1.5К

- Комментарии ( 0 )

💥 Двойная рецессия 1980-1981

- 26 сентября 2024, 10:35

- |

Астрология

🔸 7-летний кризисный цикл (https://t.me/jointradeview/175).

🔸 Аспект Сатурна и Нептуна в марте и июне 1980 года.

🔸 Аспект Юпитера и Нептуна в сентябре 1980 года.

🔸 Аспект Сатурна и Юпитера в январе-марте 1981 года, усиленный другими негативными аспектами.

🔸 Аспект завершения кризиса (https://t.me/jointradeview/175) в сентябре 1982 года

Циклы

🔸 4-летний цикл (https://t.me/jointradeview/66) фондового рынка США с февраля 1978 по август 1982.

События

🔸 США вступили в рецессию в январе 1980 года и вернулись к росту через шесть месяцев в июле 1980 года. При этом уровень безработицы продолжал расти. Вторая рецессия началась в июле 1981 года. Спад закончился через 16 месяцев в ноябре 1982 года.

🔸 Причиной первой рецессии стало повышение ФРС процентной ставки для борьбы с инфляцией и последствиями энергетического кризиса. Агрессия ФРС по снижению инфляции вызвала вторую рецессию.

🔸 Обвал фондового рынка начался в апреле 1981 года и закончился в августе 1982 года. Значение DJIA на максимуме 1030, на минимуме 769. Амплитуда составила примерно 25%.

( Читать дальше )

Рекордный период удержания на пике ставки ФРС закончился

- 25 сентября 2024, 05:44

- |

ФРС удерживала ставки на пике 5,25%-5,50% в течение последних 15 месяцев, что является самой длинной полосой в истории. Предыдущий рекорд был в 2006-2007 годах и продержался 14 месяцев, пока не разразился Великий финансовый кризис...

Сейчас также много сигналов, что рецессия в США почти неизбежна. Как и падение фондового рынка США...

заходите на тг канал t.me/TradPhronesis

Рецессия в США становится ближе! Спасет ли ФРС экономику? Как отреагирует Биткоин и криптовалюты?

- 24 сентября 2024, 17:27

- |

"Мы в дерьме! Доллар -мусор!"-свежий Кийосаки жжёт

- 22 сентября 2024, 12:26

- |

Реальная проблема, которую не могут решить ни Трамп, ни Камала – это долг США в размере $35 трлн.

Как сообщалось в предыдущих твитах, долг США увеличивается на $1,1 трлн. каждые 100 дней.

Проценты по долгу США являются крупнейшими расходами Америки, превышающими $1 трлн. в год

Как говорилось в предыдущих твитах, если бы вы тратили $1 в минуту, то потребовалось бы 31 688 лет, чтобы потратить $1 трлн.

Проще говоря, мы в дерьме. Доллар – это мусор.

Перестаньте копить доллары – фальшивые деньги. И начните копить золото, серебро и биткоины – реальные деньги.»

***

Роберт Кийосаки, X: @theRealKiyosaki

13 сентября 2024 г.

Мой тг t.me/+qa7KjdOJyCsyYjhi

📉 Ситуация идентичная 2007 году

- 19 сентября 2024, 10:41

- |

☝️ Интересное мнение моего FB френда Carley Garner из Лас-Вегаса, владелицы брокерской фирмы DeCarley Trading, автора книжек по трейдингу фьючерсами и известного рыночного эксперта:

🔸 Я хочу сказать, что в целом мы находимся в почти идентичной ситуации, что и в 2007 году накануне финансового кризиса. Фондовый рынок был близок к историческому максимуму, индивидуальное богатство было близко к рекордному уровню из-за роста стоимости бумажных активов, безработица была комфортно ниже 5%, новички увольнялись с работы, чтобы торговать акциями, и мы должны были предположить, что экономика процветает.

🔸 Но под капотом все начинало ломаться. Таким образом, забастовка Boeing, произошедшая почти в ту же дату 16 лет спустя (2008), в преддверии избирательной кампании, не должна рассматриваться как случайное совпадение.

🔸 Другие сходства с 2007 годом (а не с 2008 годом) заключаются в том, что летом произошла ликвидация позиции по японской иене, а 18 сентября 2007 года ФРС снизила ставку на 50 базисных пунктов, что совпадает с сегодняшним днем. Инверсия кривой доходности нормализовалась летом 2007 года (как мы видели летом 2024 года). Пик S&P 500 в июле 2007 года, за которым последовало восстановление в сентябре/октябре, которое в конечном итоге потерпело неудачу (не здесь ли мы сейчас?).

( Читать дальше )

Похоже началось! Кризис к нам приходит! 📉👻

- 18 сентября 2024, 22:55

- |

ФРС США сегодня впервые с 2020 года снизила ставку на 0,5%. Это говорит о том, что уже даже ФРС признает проблемы в экономике. А исторически начало цикла снижения ставок вкупе с началом роста безработицы (что мы сейчас и наблюдаем) — это сильный сигнал грядущего кризиса в США и падения рынков. Теперь оба эти индикатора сходятся. Пора валить из американских акций, из российских пожалуй тоже. Благо такое турбулентное время — это хлебные периоды для нашей алгоритмической стратегии, которая зарабатывает на волатильности, как на росте, так и на падении рынков.

Мой телеграм-канал: @alfa_quant

Алгоритмическая стратегия на комоне: https://www.comon.ru/strategies/109402/

Заседание ФРС. Признаки рецессии в США.

- 18 сентября 2024, 18:31

- |

Заседание ФРС. Признаки рецессии в США.

1) Ну и главной изюминкой завершения нашего сегодняшнего дня будет заседание ФРС, с последующими заявлениями Джерома Пауэлла. Завтра экспирация многострадальных золотых путов Кречетова. Будет поставлена финальная точка в этом грандиозном провале.

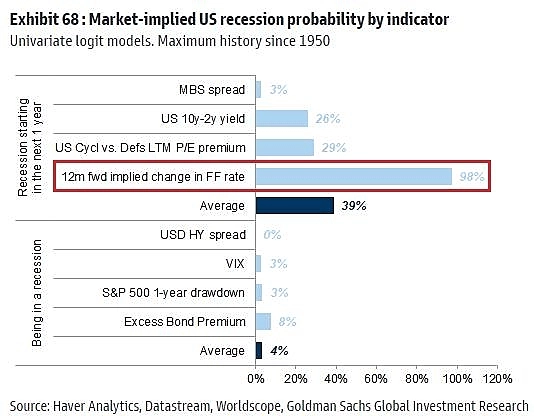

2) Ожидается, что ставку понизят на 0,25%. Смотрим на прикрепленную картинку из западной аналитики. В 98% случаев, после начала цикла понижения ставок в США, в последующие 12 месяцев, начиналась рецессия в американской экономике. Инверсия кривой доходности уже вышла в положительную зону, о чем мы с вами обсуждали в ролике. Это еще одно подтверждение того, что до рецессии, инвестиционно, не стоит лезть в зарубежные, и тем более РОССИЙСКИЙ рынки акций.💪😊

Наш ТГ канал: t.me/+Ovg2fEZxurM3Y2Iy

Завьялов Илья Николаевич про FOMC за сентябрь.

- 18 сентября 2024, 14:30

- |

Сокращения грядут на фоне слабой инфляции и охлаждения рынка труда

Сообщения, поступившие до блекаута, ясно дали понять, что FOMC намерен начать цикл сокращения ставки на следующем заседании, а в речи председателя Пауэлла в Джексон-Хоуле было сказано, что «пришло время для корректировки политики. Направление движения ясно».

Действительно, инфляция PCE — предпочтительный показатель ФРС — продолжает оставаться слабой: базовая инфляция PCE замедлилась до среднего темпа менее 0,2% м/м с апреля по июль и, похоже, останется слабой в августе. В то же время условия на рынке труда охладились: уровень безработицы в августе продолжил дрейф до 4,2%, что соответствует медианной оценке FOMC нормального уровня безработицы в долгосрочной перспективе, темпы роста числа рабочих мест замедлились, достигнув 116 тыс. в месяц на основе 3mma, а число открытых вакансий имело тенденцию к снижению. Эти свидетельства дезинфляции, наряду с охлаждением рынка труда, должны дать FOMC достаточную уверенность в том, что сейчас есть все условия для устойчивого возвращения инфляции цен PCE к целевому уровню 2%.

( Читать дальше )

Профицит дефициту рознь

- 15 сентября 2024, 18:11

- |

«Профицит бюджета России (в августе) составил 767 миллиардов рублей (8,5 миллиарда долларов) благодаря увеличению доходов от несырьевого сектора экономики почти на 1 триллион рублей по сравнению с июлем».

А дефицит бюджета за 8 месяцев 2024 года сократился до -0.2% от ВВП. В тот же период времени 2023 года дефицит был -1.2%.

В августе 2024 года дефицит (бюджета США) составил $380 млрд, поставив новый рекорд. Дефицит бюджета США около 2 трлн долларов (за финансовый год). Это около -7% от ВВП.

Продолжаем «загибаться», «висеть на волоске» и «истощаться» дальше.

Телеграмм-канал: t.me/ec0ad0

Ссылки использованные в статье:

www.bloomberg.com/news/articles/2024-09-06/russia-narrows-budget-gap-as-growing-economy-boosts-putin-s-war-coffers

minfin.gov.ru/ru/press-center/?id_4=39263-predvaritelnaya_otsenka_ispolneniya_federalnogo_byudzheta_v_yanvare-avguste_2024_goda

runews24.ru/world/12/09/2024/byudzhetnyij-deficzit-ssha-pobil-rekordyi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал