широта рынка

Широта рынка

- 21 сентября 2025, 21:54

- |

Процент компонентов индекса МосБиржи, находящихся выше средней скользящей с периодом 50 составляет 7%.

Предыдущие 2 раза это значение было около 20%, после чего был неплохой отскок.

С учетом того, что мы снова сползли к нижней границе — есть шанс.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

- комментировать

- 538

- Комментарии ( 0 )

Приехали

- 01 сентября 2024, 21:54

- |

Индекс широты рынка = 0%

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией

Широта рынка индекса Мосбиржи (№2)

- 19 мая 2024, 18:15

- |

В продолжение индексов широты рынка посмотрим на advance / decline line (линия роста / падения). Ее найти куда проще, так как этот индикатор весьма популярен.

Основной смысл индикатора сводится к суммированию нарастающим итогом разности количества растущих и падающих инструментов в рассматриваемом индексе. Логичное предположение о подтверждении силы тренда растущим количеством акций, участвующих в росте индекса.

Соответственно, для поиска потенциальных точек разворота / торможения движения можно рассматривать расхождение между динамикой инструмента и индикатора – например, более высокие максимумы инструмента сопровождаются снижающимися максимумами индикатора.

Также существует мнение, что ADL является лидирующим индикатором по отношению к цене, поэтому выход на новые максимальные значения повышает вероятность роста и самого инструмента.

Пока мы как раз наблюдаем такую ситуацию.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

Широта рынка индекса Мосбиржи

- 12 мая 2024, 17:50

- |

Озаботился поиском индикатора широты рынка для индекса Мосбиржи. В данном случае меня интересовал процент акций, входящих в индекс, которые находятся выше своих 50-ти дневных экспоненциальных средних. В свободном доступе такого не нашел (если кто знает, то подскажите, пожалуйста), поэтому пошел считать вручную.

Для гипотезы о перекупленности можно рассматривать пограничные значения либо выше 80%, либо для совсем строгого наблюдения – выше 90%.

Соответственно, для обратной гипотезы о перепроданности выделяем 20% и 10%.

Конечно, важно еще обращать внимание на исторические рамки, в каком диапазоне были колебания, и вычленять расхождения между индикатором и индексом

В индекс МосБиржи на текущий момент входят 48 акций.

32 акции находятся выше своих 50-ти дневных экспоненциальных средних.

Доля таких компаний составляет 67%, что собственно не говорит нам о каких-либо пограничных / экстремальных значениях.

Можно продолжать движение.

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

( Читать дальше )

Широта рынка: падает даже Сур преф., спекулятивная идея в Сургуте

- 14 декабря 2021, 09:42

- |

обратите внимание, как дружно вчера упали.

Даже упали Сур и Сур преф.

Сур преф., видимо, упал, потому что рубль стабильный.

Сур — интересная, высоколиквидная, идущая в боковике идея:

постоянно растёт перед сильными коррекциями.

На выносе вверх, выгодно продавать.

Сур преф. обычно при формировании портфеля покупают первым:

он восстанавливается раньше, но дальше идёт хуже рынка.

Обратите внимание на огромные див. гэпы с Сургуте преф: да, долгосрочный боковик, но с какими дивами !

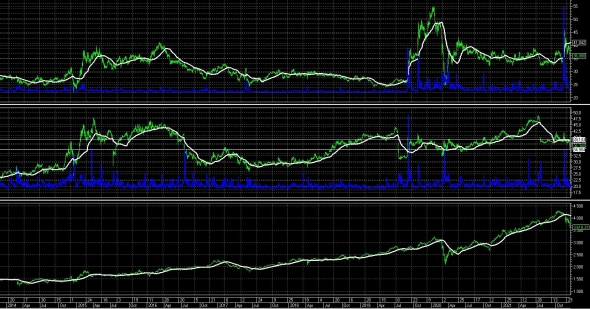

На графике — сеерху вниз, по дневным:

— Сургут НГ,

— Сургут НГ преф,

— индекс Мосбиржи.

Пишите Ваши мысли по Сургуту в комментариях.

Адрес в telegram @OlegTrading t.me/s/OlegTrading

Чат с > 830 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Прикладная широта рынка - резвый мусор прытко скачет цену низкую с поддержки

- 29 июня 2020, 17:43

- |

- Значение пограничной категории «Подскок вверх от 50МА к 200МА»

- Ложный и настоящий разворот (bona fide turnaround)

- Графическое представление категории

Данный пост из серии «Прикладная широта рынка» (другие посты серии можно найти в дереве блога) посвящён категории «Подскок вверх от 50МА к 200МА», когда 50МА находится ниже 200МА, т.е. акция находится в длительном даунтренде и начинает разворачиваться вверх со дна. Посмотреть на типичных представителей категории и освежить концепции можно здесь .

Значение пограничной категории «Подскок вверх от 50МА к 200МА»

Если посмотреть на два примера акций категории из поста для освежения концепций, то можно увидеть, что комментарий к категории на основе моих собственных наблюдений вполне справедлив на бычьем рынке:

-Базирование и продолжение даунтренда очень вероятно на среднесроке

-Краткосрочно пробой 200МА для акции в даунтренде маловероятен

Особый случай – подскок от 50ма пробивает 200ма, которая находится сверху (резкий подскок в даунтренде/со дна). Вероятность дальнейшего аптренда не очень высокая, обычно такие подскоки распродаются, дно поймать очень сложно, поэтому отдельной категории между 14-й и 15-й для таких случаев не выделяется. Если аптренд продолжится (такое бывает редко, обычно в случае ралли со дна на общем рынке), МА50 станет выше МА200 и акция со временем перейдёт в первую категорию.

( Читать дальше )

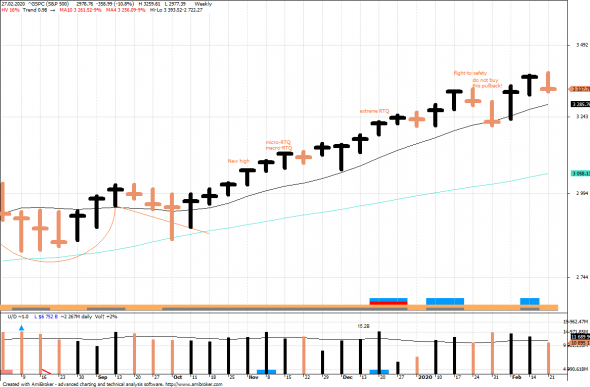

Хроники пикирующего рынка

- 28 февраля 2020, 21:56

- |

22 октября 2019 Это ключевой момент для рынка, который всё ещё слаб — идёт пробуксовка в обе стороны, каждая продажа находит поддержку, каждое продвижение и акции роста распродаются, индекс поддерживается защитными отраслями, продвижение только за счёт мусора со дна. Финансы выглядят плохо, но пока банки поддерживаются на 200МА и держатся полупроводники, медвежьего рынка не будет. Ожидается дальнейший боковой дрейф.

28 октября 2019 Выход на новый максимум неубедительный. Всё, написанное ранее, в отсутствие breadth thrust вверх справедливо — подъём очень узкий за счёт горстки акций, ротации в строительство и смежные отрасли, транспорт, полупроводники и похож скорее на пробуксовку. Ожидается дальнейший боковой дрейф.

( Читать дальше )

Прикладная широта рынка - правила маркет-тайминга (series finale)

- 24 июля 2019, 18:10

- |

Это последний пост серии «Прикладная широта рынка», в нём будут подробно рассмотрены дополнительные признаки надвигающейся коррекции и определение их с помощью категорий широты рынка и наконец-то будут даны ответы на вопросы:

- Можно ли обнаружить признаки «революционной ситуации», предвещающей начало коррекции?

- Можно ли создать правила маркет-тайминга на основе категорий широты, позволяющие такую ситуацию идентифицировать?

Я стараюсь придерживаться принципов CCOF (conceptually correct observational finance), т.е. курвфиттинг, но с обоснованием — все используемые концепции и их возникновение объяснены ранее в постах серии:

- Категории широты

- Концепция macro run-to-quality (RTQ)

- Обнаружение Micro-RTQ

- Обнаружение Macro-RTQ

- Формула macro-RTQ

- Правила маркет-тайминга (этот пост)

В предыдущем посте серии были уточнены пределы формулы macro-RTQ. Всего macro-RTQ-дней с июня 2018 по сейчас я насчитал 60:

( Читать дальше )

Прикладная широта рынка - выяснение пределов формулы macro-RTQ в районе вершин рынка

- 08 июля 2019, 09:24

- |

- Недостатки формулы macro-RTQ (и любых рыночных индикаторов вообще)

- Ключевые отношения маркет-тайминга на «нормальном» рынке

- Ключевые отношения маркет-тайминга в районе вершины осени 2018

- Ключевые отношения маркет-тайминга в районе вершины весны 2019

- Уточнение пределов формулы macro-RTQ

- Почему происходит run-to-quality

В предыдущем посте серии были рассмотрены ключевые отношения маркет-тайминга с помощью категорий широты и была обозначена структура формулы macro-RTQ. Данный пост будет посвящён анализу дней вершин рынка и дней, предшествующих вершинам, с целью определения пределов в этой формуле — будем выяснять, какой диапазон значений ключевых отношений маркет-тайминга обычно предшествует вершинам.

Недостатки формулы macro-RTQ (и любых рыночных индикаторов вообще)

Нет точных пределов

Формула macro-RTQ по сути пытается определить степень экстремальности перекупленности индекса по сравнению с остальным рынком, и даже при наличии достаточной статистики нельзя точно подобрать пределы формулы, т.к. иррациональность масс не поддаётся точной оценке — консервативный предел будет пропускать сигнал или обнаруживать его поздно, агрессивный предел будет давать много ложных сигналов;

Нет гарантии пределов

Чтобы выяснить диапазон нормальных и предельных значений для формулы macro-RTQ нужно изучить достаточно много примеров поведения категорий широты а) во время аптренда и б) вблизи вершин – анализа всего 2 вершин недостаточно (курвфиттинг), и не факт, что в последующих рыночных циклах подобранные ранее пределы сохранятся;

( Читать дальше )

Прикладная широта рынка - обнаружение макро-run-to-quality с помощью категорий широты

- 01 июля 2019, 16:34

- |

- Macro run-to-quality

- Ключевые отношения для маркет-тайминга

- Пример расчёта ключевых отношений маркет-тайминга

- Формула macro-RTQ

Macro run-to-quality

Если на протяжении достаточно долгого времени на рынке систематически происходят недели micro-RTQ (см. предыдущий пост серии), акции общего рынка настолько ухудшаются по сравнению с акциями индекса, что композиция и баланс категорий широты, построенных на основе 50МА/200МА начинают меняться — количество micro-RTQ перешло в новое качество macro-RTQ.

Пост полностью посвящён выражению концепции macro-RTQ через категории широты из таблицы. Я постарался описать всё как можно подробнее, возможно будет казаться, что «много и непонятно», но наберитесь терпения -эта концепция является краеугольным камнем обнаружения вершины и хотя без этих длинных объяснений не обойтись, всё в пределах простой арифметики.

Классификация категорий широты по аптренду и даунтренду

В таблице с категориями широты определим, какие категории можно отнести к аптренду, какие к даунтренду, и прочие (подробнее про категории, профили типичных акций-представителей см. в первом посте серии «Прикладная широта рынка»):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал