центральный Банк

Долговая инфляция стремительно растет. Так ли далеко дефляция? (перевод с deflation com)

- 24 ноября 2020, 19:16

- |

Статистика долга на этой неделе покажется ужасной, если вы верите в разумную экономику. Во вторник Федеральный резервный банк Нью-Йорка сообщил, что долг домохозяйств в США в третьем квартале достиг нового рекорда в 14 350 000 000 000 долларов (14,35 триллиона долларов), чему способствовал бум рефинансирования ипотечных кредитов. Домохозяйства не только используют преимущества более низких процентных ставок для рефинансирования существующих ипотечных кредитов, но и увеличивают долги в процессе. Я имею в виду, когда ставки близки к нулю, а ФРС говорит, что они останутся там, тогда почему бы не увеличить кредитное плечо, а? Мы вернемся к этому позже.

В среду Институт международных финансов (IIF) опубликовал исследовательский отчет, в котором говорится, что его показатель общего глобального долга резко вырос в этом году, и он ожидает, что к концу 2020 года общая сумма превысит ошеломляющие 277000000000000 долларов. Эти 277 триллионов долларов будут составляет около 365% мирового валового внутреннего продукта по сравнению с 320% в конце 2019 года.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 17 )

ЦБ и ИИС.

- 20 ноября 2020, 13:53

- |

По данным ЦБ, на депозитах и счетах в банках на 1 октября 2020 года, у населения РФ хранилось 32,7 трлн рублей, а ИИС есть только у 2% населения. Для сравнения: в Великобритании индивидуальные сберегательные счета с налоговыми льготами на 1 января 2020 года были у 16,8% населения, в Японии — у 9,2%, а в Канаде — у 37,5%.

Нынче в России есть два типа ИИС. Но, ЦБ очень заинтересован в появлении третьего типа ИИС c «льготным периодом» в 10 лет. Почему?

У ЦБ есть огромное желание направить средства тех, у кого будет третий тип ИИС, со сроком инвестирования в 10 лет, на инвестирование крупных инфраструктурных проектов и на потребность в технологическом перевооружении отраслей российской экономики, так как средняя продолжительность таких инвестиций, почти совпадает по 3-му типу ИИС со сроком инвестирования в 10 лет.

( Читать дальше )

Следует ли ЕЦБ стремиться к превышению целевого показателя инфляции? (перевод с deflation com)

- 17 ноября 2020, 19:25

- |

В более долгосрочной перспективе официальные лица [финансовой зоны еврозоны] должны рассмотреть стратегию в стиле Федеральной резервной системы, которая позволяет инфляции временно превысить их цель, сказал Арсе. Это тема, которую в настоящее время рассматривает центральный банк, и она была отмечена как вариант президентом [ЕЦБ] Кристин Лагард, а также Эрнандесом де Косом. Текущая цель — «ниже, но близка к 2%», и Arce сказал, что конкретная цель, например 2%, снизит некоторую двусмысленность и риск неправильного толкования. Некоторые экономисты выразили сомнение в том, что ЕЦБ сможет «перешагнуть» цель, к которой они не приближались годами.

( Читать дальше )

Лига (дефляционных) наций (перевод с deflation com)

- 12 ноября 2020, 15:51

- |

Крупные центральные банки по всему миру могут быть вовлечены в маниакальную политику денежно-кредитной инфляции и инфляции государственного долга, но дефляция растет. На этой неделе банки сообщают, что спрос на корпоративные ссуды и использование личных кредитных карт снижается, а уровень сбережений остается высоким. Снижение общественного настроения, похоже, способствует дефляции частного долга. Но в настоящее время внимание привлекает именно дефляция цен, поскольку все больше стран склоняются к снижению потребительских цен.

На диаграмме ниже показан список стран мира, в которых потребительские цены снижаются в годовом исчислении (дефляция цен). Германия, Еврозона и Австралия — три новых члена клуба. Этот список из 36 стран составляет 19% из 185 стран, которые отслеживает tradingeconomics.com. Почти пятая часть планеты испытывает снижение потребительских цен.

Если мы добавим страны, где годовая инфляция потребительских цен ниже 2% (которую основные центральные банки считают неоптимальной), список стран вырастет на 60 до 94. Таким образом, мы можем утверждать, что 51% населения планеты испытывают неоптимальные для банков изменения потребительских цен.

( Читать дальше )

Безумный мир: австралиец взлетел, когда РБА снизил ставку до минимума и запустил новое QE на 100млрд

- 03 ноября 2020, 19:26

- |

Экономика Австралии с бюджетом в 2 триллиона долларов находится в первой рецессии за три десятилетия, поскольку пандемия коронавируса вынудила предприятия закрыть двери, оставив сотни тысяч людей без работы. Уровень безработицы колеблется около 7%, поднявшись с 5% до пандемии COVID-19. Экономисты говорят, что реальный уровень безработицы был бы еще выше, если бы в него были включены лица, получающие государственную поддержку.

( Читать дальше )

Являются ли отрицательные ставки результатом естественного исторического развития?

- 25 сентября 2020, 16:05

- |

Отрицательные процентные ставки давно стали реальностью. Здесь мы говорим не об отрицательных реальных процентных ставках, то есть, случае, когда доходность инвестиций ниже официально заявленного уровня инфляции. В сегодняшнем контексте отрицательные процентные ставки — это, скорее, отрицательные номинальные процентные ставки; то есть, когда номинальная процентная ставка ниже 0 процентов.

Этот тип отрицательной процентной ставки уже существовал однажды в 1970-х годах. В то время Швейцария ввела “комиссию” в размере 2 процентов за квартал по банковским депозитам в швейцарских банках. Это было сделано для сдерживания притока нового капитала. Фиксированные обменные курсы Бреттон-Вудской системы все еще препятствовали укреплению швейцарского франка, но денежная масса резко увеличилась с 2,1 процента в 1966 году до 10,9 процентов в 1968 году. Это усилило инфляционное давление на Швейцарию. В 1972 году были введены отрицательные процентные ставки, но они были признаны неэффективными и отменены после 1978 года.

( Читать дальше )

«Сильные дефляционные ветры» включают «падение цен на сырьевые товары» (перевод с deflation com)

- 20 августа 2020, 16:10

- |

Разговоры о возобновлении глобальной инфляции — это в основном шум. Сильные дефляционные ветры продолжают дуть на мировую экономику ...

Гипотеза великой инфляции в моде опирается на механический монетаризм. Предполагается, что самый быстрый рост «широкой» денежной массы M3 в мирное время со времен Американской революции закладывает основу поджигающего трута, который загорится, как только зажжется спичка: то есть, когда скорость денег вернется к средней и столкнется с увеличенной денежной массой.

Создание ликвидности было менее экстремальным в других местах (Федеральный резерв заранее выделил 3 триллиона долларов в марте и апреле), но все еще наблюдался ошеломляющий скачок в «узких» деньгах M1 в блоке ОЭСР, то есть рост банковских депозитов из-за накопления сэкономленных денег в карантин.

( Читать дальше )

Дефляция или стагфляция? Прочитайте это... (перевод с deflation com)

- 28 июля 2020, 13:21

- |

Все чаще говорят о перспективах стагфляции — ситуация застойного экономического роста, сопровождаемая высокой инфляцией потребительских цен, знаковым воспоминанием которой является 1970-е годы. Аргумент заключается в том, что экономический шок со стороны спроса из-за потери доходов и объема производства, а также структурно более высокого уровня безработицы будет означать застойный экономический рост, приводящий к сокращению товаров и услуг. Кроме того, беспрецедентный уровень создания денег означает, что неизбежно возникнет классический случай «слишком большого количества денег в погоне за небольшим количеством товаров», что приведет к росту потребительских цен.

В статье для Mises.org руководитель отдела исследований в Goldmoney утверждает, что:

«Распределение государственных денег будет все больше в форме пособий для безработных, перераспределяя расходы на предметы первой необходимости. Неизбежно, что в экономике с подавленной деятельностью, которая не реагирует достаточно быстро, чтобы производить желаемые объемы продукции, цены, главным образом на основные товары, резко возрастут».

( Читать дальше )

Когда ЦБ продаст валюту от сделки со Сбербанком и сколько?

- 27 июля 2020, 18:57

- |

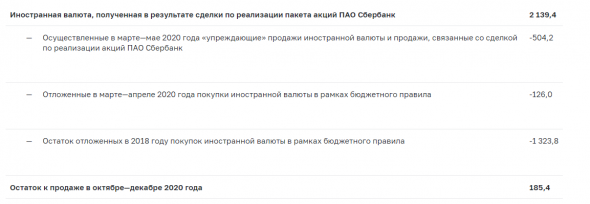

Так вот, ЦБ осталось продать 185,4 млрд рублей. ЦБ вернется к продаже валюты только если Urals упадет ниже $25 за баррель. Если этого не произойдет до конца сентября, то

Итоговый нетто-объем валюты будет равномерно продан на внутреннем валютном рынке в течение IVкв 2020 года в дополнение к регулярным операциям в рамках бюджетного правила. Учитывая объем указанных дополнительных операций и равномерный характер их проведения, это не окажет существенного влияния на конъюнктуру внутреннего валютного рынка.Я правда не совсем понимаю эту табличку:

То что продано, мне понятно (504 ярда)

То, что осталось продать мне тоже понятно (185,4 ярда)

А что значит остаток отложенных в 18 году покупок инвалюты?

Типа курс падал, и ЦБ планово приостановил покупать валюту, поэтому валюту от сделки со Сбером просто переведут в ФНБ? Правильно?

http://cbr.ru/press/event/?id=7951

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал