цб

Взгляд аналитиков. Куда инвестировать сейчас

- 17 августа 2023, 17:16

- |

ЦБ работает над тем, чтобы стабилизировать курс рубля. В частности, регулятор поднял ключевую ставку до 12% годовых. Рассмотрим, какие компании от этого выиграют и куда стоит инвестировать сейчас.

Взгляд экономиста: что ждет рубль до конца года

ЦБ на прошлой неделе увеличил размер интервенций на валютном рынке до 2,3 млрд с 0,5 млрд рублей, отказавшись от зеркалирования операций покупки валюты в рамках бюджетного правила, на этой — резко повысил ставку на 350 б.п.

Следующим этапом поддержки может стать налоговый период в конце месяца, когда продажи валюты экспортерами способны временно укрепить позиции рубля.

Нельзя исключать использование дополнительных мер по стабилизации курса рубля, включая ужесточение валютного контроля.

Фундаментальные факторы не предвещают существенного улучшения позиций рубля: экспорт по-прежнему будет находиться под давлением.

Согласно нашим оценкам, повышение ставки на 350 б.п. приведет к укреплению рубля на 3–4%: если считать от 100 руб. за доллар, возможно, до 96–97 руб. за доллар. К концу года мы ожидаем некоторого роста экспортных доходов (за счет повышения экспортных цен), поэтому возможно укрепление до 93 руб. за доллар.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

Совет Центробанку...

- 17 августа 2023, 16:47

- |

✅ Влияние повышения ставки

- 17 августа 2023, 13:53

- |

Итак, ставку подняли. Давайте проанализируем, как это повлияет на рынок и отдельных эмитентов.

- Влияние на рынок акций

Рост ставки всегда тянет за собой рост доходностей облигаций. В условиях текущей перекупленности нашего рынка и вероятного снижения курса доллар-рубль (что будет давить на индекс IMOEX) логичен переход крупных денег из акций в облигации. К чему рисковать, если можно зафиксировать доходность? Т.е. для рынка акций повышение ставки — это всегда негатив.

- Какие эмитенты пострадают

1. Компании с высокой долговой нагрузкой — АФК Система, МТС, Мечел, Аэрофлот. Обслуживание кредита по более высокой ставке ухудшает их финансовое положение.

2. Застройщики — ПИК, Самолёт, ЛСР. Повышение ключевой ставки ЦБ РФ приведёт к повышению ставок ипотечных кредитов. Спрос на покупку жилья снизится, что создаст давление на цену недвижимости.

- Какие сектора защитные?

1. Банки - Сбербанк, ВТБ, Банк Санкт Петербурга, TCS.

( Читать дальше )

Манипуляции и махинации в схемах!

- 17 августа 2023, 09:36

- |

Так и хочется спросить, но что уже все убедились кто у вас тырит доходы, накопления на «возможную» старость и виноват в столь тяжёлых последствиях от каждого кризиса?

Теперь давайте я вам более подробно опешу, как это происходит на вашем личном кармане, в чём здесь конкретный звездёшь и в чём скрытый интерес.

А как прочтёте отошлите ссылку вашим знакомым, пусть знают как их ставят! Не каких обязательств и ограничений на распространение данного контента, не налаживаю!

Тупей, тупей и ещё тупея

Наши хвастливые друзья кроме как показухой, положив «руку» на все проблемы, никогда и ничего не делали и всю жизнь решали, как проблемы, так и собственное возвеличивание, простым способом: за счёт экспроприации всего что успели накопить граждане и внутренний рынок от предыдущего рейда. Как я и писал, самый тупой идеей стырить деньги, это обесценить собственную валюту, что бы местные жители работали в обносках и исключительно за копеешную еду, как на государство, так и на наших несчастных экспортёров.

( Читать дальше )

Власти решили пока не ужесточать валютный контроль. Экспортеры добровольно согласились увеличить продажи валютной выручки - Ведомости

- 17 августа 2023, 08:01

- |

Это было объявлено двумя источниками, близкими к правительству, и подтверждено другим информированным лицом. Представители кабмина договорились неформально с экспортерами о большей продаже валютной выручки, а вместо ограничений пока остановились на мониторинге их действий.

Эта мера связана с ослаблением рубля из-за невозвращения экспортных доходов в страну, особенно в неэнергетическом секторе. Участники встречи согласились, что ужесточение валютного контроля может временно повлиять на курс, но не решит фундаментальные причины. Главный фактор ослабления рубля – избыточное кредитование и мягкая денежная политика.

Источник: www.vedomosti.ru/economics/articles/2023/08/16/990533-vlasti-reshili-poka-ne-uzhestochat-valyutnii-kontrol

( Читать дальше )

По прогнозу ЦБ в ближайшие 3–4 года ключевая ставка будет высокой, но это хорошо, особенно для инвесторов в облигации, сейчас расскажу

- 17 августа 2023, 07:42

- |

Если вы не успели купить доллары по 55, то покупать по 100 (да и по 95 или сколько там сейчас) может оказаться уже не так эффективно. Скорее всего, доллар будет расти и дальше, потом будет немного падать, потом снова расти, но когда произойдут ближайшие х2 — сложно сказать, не факт, что очень быстро. Теперь, скорее, инфляция будет догонять девальвацию. Кое-какие мысли по этому поводу есть у ЦБ, правда мы видим, что пока он не может остановить падение рубля, а целевое значение по инфляции отодвигается по времени. Как вы поняли, текст сегодня слегка философский, не самый типичный для моего блога.

Увеличение ключевой ставки до 12% не остановило девальвацию, возможно, ЦБ предпримет и другие меры, например, подарит каждому россиянину по 1 миллиону долларов (нет). Как говорится, на ЦБ надейся, а сам не (п)лошай. Пенсия сама себя не заработает, да и среднестатистический россиянин на неё тоже не заработает, поэтому продолжаем планировать старость на личном острове в субтропиках старческого маразма и стараемся сохранить, а то и приумножить нажитое непосильным прудом.

( Читать дальше )

Экспортная пошлина нефти на сентябрь — многократный рост, соответственно весомая подпитка бюджета РФ и сверхдоходы нефтяных эмитентов

- 17 августа 2023, 07:32

- |

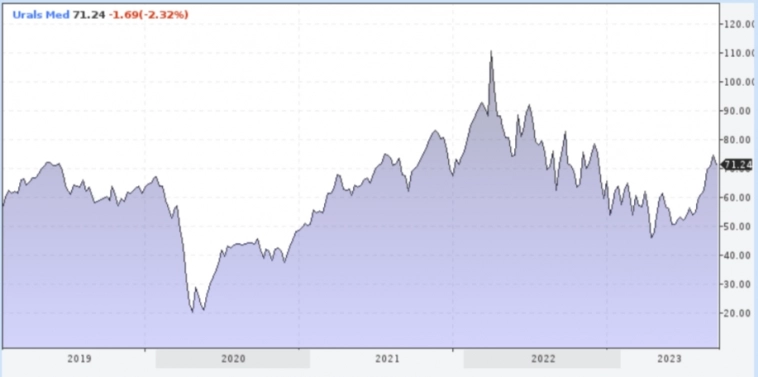

Минфин опубликовал расчёт экспортной пошлины на сентябрь. Urals продолжает восхождение к ноябрьским ценам 2022 года, нужно признать, что данные события произошли благодаря агрессивным действиям ОПЕК+ (СА и Россия). За период с 15 июля по 14 августа средняя цена Urals составила — $70,33 (прошлый период — $58,03, вы только вдумайтесь, что цена подросла на $12 и это означает, что потолок цен от EC перестал работать). А значит экспортная пошлина на нефть в РФ с 1 сентября 2023 года повысится на $4,5 (в прошлом месяце — $1,3) и составит $21,4 за тонну. Дисконт к Brent вновь сократился и это в очередной раз доказывает, что санкции EC бессильны (спрэд составил ~$14, а месяцем ранее составлял ~$18). Напомню вам, что по данным Минфина, средняя цена Urals в июле составила $64,37 (-17,9% г/г), а в июне $55,28 (-36,6% г/г). Цена на сырье стремиться ввысь (на сегодняшний день торгуется по ~$71), при этом $ сейчас торгуется по 94₽ (но выходил за рамки 100₽), даже при укреплении ₽ цена на сырьё компенсирует это снижение, поэтому уже можно смело сказать, что III квартал для наших нефтяных эмитентов получиться весьма успешным (Лукойл, Татнефть, Роснефть, Газпромнефть, Сургутнефтегаз и т.д.). Почему же случился рост цены на нефть?

( Читать дальше )

Зачем на самом деле ЦБ запускает цифровой рубль

- 16 августа 2023, 20:45

- |

( Читать дальше )

Вечерний обзор рынков📈

- 16 августа 2023, 19:06

- |

Курсы валют ЦБ: 💵USD — ↘️96,7045 💶EUR — ↘️105,6591 💴CNY — ↘️13,2065

▫️Российский фондовый рынок сегодня усилил свое снижение — индекс Мосбиржи по итогам основной торговой сессии упал на 2,11% на высоких объемах (более 102 млрд руб.).

▫️Профильные ведомства и Банк России обсуждают с компаниями-экспортерами меры по стабилизации курса рубля, рассматривая, в том числе, возврат нормы по обязательной продаже валютной выручки (вплоть до 90% от нее). Помимо этого был поднят вопрос о прозрачности распределения валютной выручки внутри компаний и возможном использовании «посредников». В этой связи обсуждалась возможность мониторинга накопления валюты за границей. Помимо обязательной продажи валютной выручки был рассмотрен вариант по запрету на выплату дивидендов и займов за рубеж, даже в рублях и в дружественные юрисдикции. Еще одна потенциальная мера воздействия — запрет кредитования зарубежных трейдерских подразделений, а также запрет других сделок, которые можно классифицировать как вывод средств за границу. Если компании-экспортеры будут недостаточно активно взаимодействовать для разрешения ситуации, может снова включиться механизм налога на сверхдоходы.

( Читать дальше )

Нашелся умный и смелый человек

- 16 августа 2023, 18:07

- |

Кошелев Владимир Алексеевич 74 г.р. Нардеп от ЛДПР с 2021 года. Сидит в комитете ГД по строительству и ЖКХ Начинал простым токарем и лоточником. 48 лет.

Вчера, в интервью РИА Новости заявил следующее:

Сейчас надо было не повышать ключевую ставку, убивая свой собственный, внутренний экономический рост, нанося удар как по государственному, так и по частному развитию. А вводить налог на валютные биржевые сделки и более жестко регулировать валютную прибыль.

Умный и смелый человек. Выступил против 30-летней, прогнившей экономики, основанной на спекуляциях "покупаем за рубли — продаем за валюту — разницу выводим". Той самой экономике, которая искусственно ослабляет рубль и рассказывает о том, что это хорошо. Той самой экономике, которая позорит Россию и уничтожает русский народ.

Буду за ним присматривать. Решит стать Президентом — проголосую за него.

Остальные депутаты и чиновники отмолчались. Их — в унитаз истории и дважды смыть. Чтобы не вылезли.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал