цБ рф

ЦБ в декабре повысит ставку до 23%, сигнал Банка России по поводу будущих решений останется жестким — консенсус-прогноз Forbes

- 16 декабря 2024, 12:19

- |

При этом эксперты прогнозируют, что сигнал Банка России рынку по поводу будущих решений останется жестким.

Двое из 10 опрошенных экспертов ждут еще более жесткого повышения. ЦБ попробует сыграть на опережение, чтобы резким шагом купировать текущие темпы роста цен.

Лишь один эксперт предположил, что ЦБ может сохранить ключевую на текущем уровне в 21%.

«Лучший сценарий для ЦБ сейчас — переждать со ставкой 21% период временного всплеска инфляции, обеспечить стабилизацию валютного курса на текущем или более высоком уровне, ниже 100 рублей за доллар, дождаться нормализации работы кредитного рынка, а потом уже снижать ставку», — говорит макроэкономист Виктор Тунев.

www.forbes.ru/finansy/527179-pocemu-bank-rossii-vnov-povysit-stavku-v-dekabre

- комментировать

- Комментарии ( 0 )

Размышления о ставке.

- 16 декабря 2024, 11:56

- |

Суммарную инфляцию можно разделить на 2 части: 1) нельзя изменить, 2) «поддаётся дрессировке».

Первая — это бюджетный импульс. Тут ЦБ бессилен.

Вторая часть — кредиты. Также делится на 2 части. Потреб кредитование физ лицами. И корпоративное кредитование — бизнес.

Потреб кредитование уже удушили.

Чего не скажешь о корпоратах. При том что объем там значительно больше чем в потребе. Появился проблеск в ноябре — началось снижение, однако одного месяца мало для статистики.

Взглянем на недельные данные по инфляции. По ним получается ставка не работает. Это значит либо корпораты опять устремились ввысь, либо, что более вероятно, бюджетный импульс так силён(пока что), что перебивает ту другую инфляцию, которая снижается от ставки.

Что будет делать ЦБ? Не обращать внимание на суммарную инфляцию, ведь на бюджетный импульс не повлиять? Либо наоборот, вдавит в педаль на максимум, ведь суммарная инфляция увеличивается, а значит нельзя допустить инфляционной спирали, и постарается как можно быстрее придушить корпоратов?

( Читать дальше )

Банк России на заседании 20 декабря повысит ключевую ставку с 21 до 23% годовых — консенсус-прогноз РБК

- 16 декабря 2024, 11:41

- |

Подъем ставки на 200 б.п., до 23%, ожидают 23 из 30 опрошенных экспертов. Еще четверо — до 25%, один — до 24%, двое не исключают сохранения ставки.

www.rbc.ru/finances/16/12/2024/675c18359a794724e0f5bfb4?from=newsfeed

Ожидания по ставке ЦБ 20 декабря

- 16 декабря 2024, 09:11

- |

По ставке последний раз писал, что жду, что 23% будет последним повышением и пиком ставки в этом цикле ужесточения ДКП. t.me/RichingnFinessing/271

В целом моем мнение о том, что это должно быть последнее увеличение ставки не изменилось. Так как я все чаще слышу и вижу новости о сокращениях штата, урезании инвест программ и т.д. Банки продолжают держать свои кредитные спреды к ставке ЦБ высоко и выдают новые кредиты только по заоблачным ставкам. Экономят капитал свой, не хотят проблем с ликвидностью, нарушения кэфов и отбора лицензии

Но ко всему этому теперь добавилось ощущение что финальное поднятие должно быть серьезнее. Т.к 2 п.п при ставках 20%+ уже особо смысла не несет. Поэтому теперь ожидаю, что ставку поднимут сразу до 24-25% на заседании ЦБ 20ого декабря, учитывая что проинфляционные факторы с момента моего последнего поста про это усилились. Если так и будет, то ожидаю снижения рынка в район 2400 пунктов.

На мой взгляд это будет последним аккордом. А вот если ставку поднимут только до 23%, то тогда рынок скорее покажет нейтральную динамику, но для меня тогда появляется вероятность, что ужесточение ДКП еще не закончено и стоит ждать доп. подвоха еще и в феврале.

( Читать дальше )

Чего добивается Набиулина -

- 16 декабря 2024, 03:41

- |

Не может экономика жить с зарплатами у курьеров 500 тр и у маляра 800 тр.

Только рецессия позволит убить спрос на всё.

Второе — это ревальвация.

Всё остальное никогда не поможет.

Ставка не сработала

- 16 декабря 2024, 02:08

- |

Ближе к концу года инфляция ускорилась, и, кажется, у всех появилось ощущение, что эффект от ставки ЦБ очень ограниченный. Она бьет по рыночной части экономики. Но малоэффективна в борьбе с нерыночной частью (ВПК и льготные отрасли) и дефицитом на рынке труда. Более детально это описал ЦМАКП, о свежем исследовании которого и пойдет речь.

ЦМАКП анализировал инфляцию в ноябре и выявил, что рост цен сосредоточен в продовольственном секторе, особенно на огурцах и помидорах. Это связано с олигополией в сельском хозяйстве. Считают, что высокие ставки приводят к переносу части расходов на потребителей и росту цен.

Согласно анализу ЦМАКП, причины роста цен – ослабление рубля, высокие кредиты, плохие погодные условия и повышение тарифов на электроэнергию и топливо. Простое повышение ставки ЦБ не решает проблему, так как бьет совершенно не по тем отраслям, которые являются источником инфляции.

Факторы, которые не позволяют простому повышению ключевой ставки решить проблему высокой инфляции:

( Читать дальше )

ЦБ поднимет ключевую ставку в четвёртый раз подряд — с 21 до 23%

- 16 декабря 2024, 01:14

- |

ЦБ поднимет ключевую ставку в четвёртый раз подряд — с 21 до 23% годовых, считают эксперты, опрошенные РБК. Подъём ставки до этого значения ожидают 23 из 30 специалистов, другие не исключают, что ставка может подскочить до рекордных значений. В октябре ЦБ дал рынку жёсткий сигнал, отметив, что допускает возможность повышения ключевой ставки.

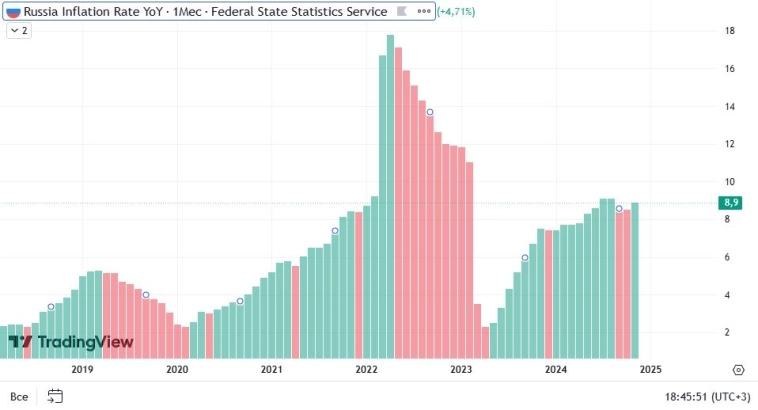

На этом фоне инфляция выбивается из прогнозного диапазона по итогам 2024 года, достигнув 9,32% по оценке Минэкономразвития. Ноябрьский всплеск инфляции был максимальным с марта 2022 года. Ещё одна причина вероятного повышения — высокая волатильность на валютном рынке. Однако главная опасность в том, что рост цен и инфляционные ожидания могут продолжить расти, в том числе из-за ослабления рубля, считают эксперты. @bankrollo

Правильная ли стратегия ЦБ по ставке?

- 15 декабря 2024, 19:05

- |

Немного мыслей вслух по поводу увеличения ставки и то, как она влияет.

Мне кажется, что пристальное наблюдение за инфляцией это как попытка отвлечь внимание от того, что действительно важно. А важно мне (не знаю как вам) не перекрывать кислород малому и среднему бизнесу. Почему не включаю сюда крупный? Да потому что им (большинству) особо без разницы под какую ставку кредитоваться, они выживут, ту биг ту фолл.

Текущая ставка очень сильно давит на возможности для роста бизнеса, путем использования кредитных средств. Мы и так все в курсе, что скорей всего будет еще поднятие КС, и весь 2025 год по плану ЦБ она будет держаться в районе 17-20%.

Основная проблема — это увеличение денежной массы, ввиду необходимости средств, сами знаете для чего. Отсюда больше денег в экономике — растут траты — растет и инфляция. Из очевидных фаворитов видятся компании госсектора, у которых и собралась большая часть этих денег, и на повышение ставки им без разницы. Как только отпадет первостепенная причина усиленной работы печатного станка, станет проще.

( Читать дальше )

⭐️Котайджест 🐾: все ждут заседания ЦБ

- 15 декабря 2024, 09:25

- |

23% это консенсус, но мелькают мнения (Альфа) и о 25%

---

💵Облигации

🚖Инвестиции в такси в лицеоблигаций Транс-Миссии (Таксовичкофф) – спасибо, нет. Но ради фана купили 5 облигацийи подали на оферту👀Всю неделю наблюдали, как сыпятся бонды. Особенно досталось флоатерам:сначала 📺М.Видео и✈️Самолет, потом Балтийский лизинг и Система.

Все этинеобъяснимые (пока что необъяснимые) продажи привели к тому, что доходностьА-рейтинга превысила 40%, что выше даже ВВВ😳 Необъяснимо иматематически нерационально. Возможно, рынок ждет массовые дефолты и снижениярейтингов. Мы же видели, кто в ВВВ и ВВ. Думаете, они устоят?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал