хеджирование

Хеджируем эмоции

- 04 февраля 2022, 03:47

- |

У меня есть проблема: я переживаю за исходы спортивных игр с участием сборной России. В футболе, хоккее, волейболе… Наши — молодцы постоянно доходят до финалов (это уже многое значит), но там часто проигрывают в решающих матчах, да еще и на последних секундах. Все это вызывает эмоциональную боль. И никак не могу это проработать и отключиться от переживаний. Что делать?

Хеджировать эмоции!

В решающих матчах нужно делать ставки на тотализаторе на противоположный желаемому результат. Оцените свою боль от проигрыша сборной и сделайте ставку на соперника. Если сборная выиграет, то вы испытаете радостные эмоции, проиграет — получите деньги, которые скрасят ваше бытие.

Представляете, если бы ярые болельщики придерживались бы такой стратегии хеджирования и каждый раз ставили деньги против сборной. На тотализаторах крутятся огромные деньги, букмекеры, возможно, могут воздействовать на спортсменов. Букмекеры стали бы перед выбором, как быть, когда идет лавина ставок против сборной? Если они не смогут ее снизить коэффициентами, то может воздействуют на соперника, чтобы забрать себе все эти ставки.

Откройте счет у букмекера. Внесите деньги и заставьте себя ставить против сборной. Сколько я уже так не заработал, а испытал разочарований.

Хеджируйте эмоции! Так победим!

- комментировать

- 264

- Комментарии ( 2 )

Коллеги! Кто торгует крипту на Binance, подскажите, как захеджировать позу фьючом? Не пойму как выровнять объемы по инструменту и фьючу? Есть на Binance аналог карточки по инструменту, как на Мамбе?

- 11 января 2022, 20:06

- |

Главное достижение за год - Майнинг.

- 02 января 2022, 23:55

- |

Главное достижение за год — Майнинг.

Найти рыночную неэффективность. Завещал нам Тимофей, и она есть.

Сестра случайно сказала, что на простой видеокарте (GTX 1060) можно по 150-200 рублей в день делать. А это порядка 54-73 тысячи рублей в год. Почти заработная плата для некоторых.

В чем рыночная неэффективность? А в том, что майнеры в 99,0% случаях не знают, что такое волатильность, фьючерсы, а тем более опционы. И их мучает вопрос входить в майнинг или нет. А ответ на этот вопрос элементарный и зависит от стоимости крипты на ТЕКУЩИЙ момент, а остальное элементарно хеджируется и все оборудование отбивается на ура.

В итоге у меня видеокарт на 350 тысяч, доход за год 300 тысяч. Плюс шорта на эфир на 250 тысяч. Каждое утро ферма поднимает настояние на 800 рублей.

Конечно, не все так просто, и есть нюансы, но гарантированная доходность в 100% есть.

МАТЕМАТИКА НА МИЛЛИОН ДОЛЛАРОВ. ГЛАВА 3. Системы и стратегии в азартных играх. ГЛАВА 4 Успешный инвестор. Как цифры могут сделать вас богатым (или бедным).

- 24 октября 2021, 15:51

- |

Россия готовится к холодам / Продавцы мороженого терпят убытки / Газификация продолжается!

- 21 сентября 2021, 10:43

- |

В европейскую часть России пришли арктические воздушные массы. У холодов есть прямые экономические последствия, как правило, негативные. Но и некоторые плюсы есть, поэтому начну с них. Во-первых, при низких температурах существенно снижается испарение воды в накопителях. Значит, о проблеме влагодефицита на юге страны мы можем забыть, как минимум до следующего лета.

Во-вторых, фрукты и овощи, которые лежат в погребах, сохранятся дольше. А большие капитальные хранилища потребуют меньше электроэнергии для кондиционеров, чтобы поддерживать прохладу. То есть, немного продлится плодовоовощной сезон.

Моя программа Экономика на телеканале Крым-24

( Читать дальше )

Как потерять $1.3 млрд на идеальном хедже

- 18 августа 2021, 19:54

- |

Компания пыталась завоевать американский нефтяной рынок и объявила акцию фиксированных цен (24-27 долларов в зависимости от вида нефтепродукта) на продаваемую ею нефть на 10 лет. Текущая цена была на 3 доллара ниже. Будь у компании хрустальный шар, они бы вообще не хеджились, потому что им удалось попасть в яблочко — ближайшие 10 лет цены практически всегда были ниже акционной цены MGRM — знай, греби бабло. Но хрустального шара у них не было, они захеджились покупкой фьючей на аналогичный объем (160 млн баррелей за 10 лет). Как по учебнику. Откуда сумасшедшие убытки?

В книге автор приводит сложные расчеты, я приведу свои, на пальцах. Если весь объем Х, то каждый месяц компания получает деньги за Х:10 лет:12 месяцев=1/120Х + 10%(1/120Х), если цена, получаемая по акционному контракту больше рыночной на 10% (мы берем благоприятный сценарий).

( Читать дальше )

Как захеджировать свой портфель от падения рынка акций? Главные инструменты хеджа

- 08 июля 2021, 13:36

- |

Марк Кубан: «биткоин лучше золота»

- 26 июня 2021, 14:43

- |

Миллиардер и инвестор Марк Кубан в очередной раз высказался в поддержку первой криптовалюты, заявив, что биткоин является отличным хеджирующим активом и «золотом 2.0».

«Биткоин лучше золота. Нет проблем с хранением, его очень просто передавать и конвертировать, а также торговать им. Биткоину не нужны посредники и его можно разбивать на очень мелкие части», – написал владелец баскетбольного клуба «Даллас Маверикс».

При этом Кубан признает, что сейчас спрос на золото выше, чем на биткоин. Однако в будущем это изменится, так как простота передачи биткоина завоюет новых инвесторов. В результате, капитализация золота снизится, как и объемы торгов ценным металлом.

Всего пару лет назад Кубан был заядлым скептиком биткоина и криптовалют. Он говорил, что биткоину никогда не стать надежной валютой, а золото гораздо лучше BTC. Однако затем он резко поменял свои взгляды и стал криптовалютным энтузиастом.«Золото бесполезно практически в любом применении, но особенно как хеджирующий актив. Биткоин лучше выступает в этом качестве, при этом он похож на золото тем, что его цена определяется исключительно балансом спроса и предложения», – считает миллиардер.

( Читать дальше )

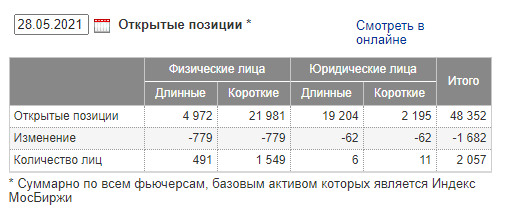

Хеджировать или нет портфель акций

- 31 мая 2021, 09:50

- |

( Читать дальше )

Коррекция рынков. Первый раз в жизни хеджирую портфель американских акций.

- 20 апреля 2021, 18:15

- |

Так как американский рынок вырос с конца марта прошлого года уже почти на 90%, что является самым стремительным ростом за такой период с 30-х годов прошлого века, то коррекция неминуема. Весь вопрос в том, какова будет эта коррекция. Хорошо если на 10-20%, а ведь после такого сильного броска отскок может быть сильным, то есть и на 30-50%. Причем, не медленный и плавный, а стремительный, как это модно в последнее время.

Поэтому, я принял решение захеджировать портфель американских акций. Надо сказать что я всегда был противником хеджирования, считая это бесполезным занятием, уменьшающим доходность. Но тут, на мой взгляд, особый случай. Ведь могли уже начать хеджироваться месяц и два и три назад, имели полное право, так как рынок уже тогда был высоко. Поэтому теперь не получили убыток от преждевременного хеджирования — съэкономили, так сказать. И можно попробовать выделить немного денег на страховку, сколько не жалко.

Я как совсем неопытный и начинающий спекулянт долго вчера думал сколько выделить денег на страховку, какую часть портфеля захеджировать и на какой срок. Сначала хотел на три-четыре месяца, но получается слишком дорого. Подумал что ведь коррекции в последнее время стремительные — месяц, в крайнем случае два, и все готово. А если дольше, так ведь и портфель постепенно распродастся за это время по уровням выхода, и уже не нужно будет его хеджировать. Поэтому выбрал два месяца, с расчетом на то что все закончится еще раньше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал