фундаментальный Анализ

Рубрика "ВсёПропало" (Интервью)

- 03 апреля 2021, 01:20

- |

Мир инвестиций рука об руку идет с паническими атаками, горящими ПьерДаками и Новопасситом перед сном. Но так мало людей, которые не стесняются смотреть правде в глаза и честно откровенничать о своих неудачах.

Как и в посте про «Понты» я побуду в роли интервьюера и задам вам несколько душещипательных вопросов (они направлены на полную ликвидацию вашего чувства вины, застрявшую у вас в голове и демонстрацию того, что у физиков (а вы им точно являетесь) торгующих на ФР/СР/ИТД/ИТП размеры убытка не столь критичны. Ведь человек любит себя сравнивать с другими людьми, и как в комментариях увидит что кто то потерял >1-2-5М рублей то он вытрет свои слезы, закроет позицию по рынку с убытком

-315 рублей и вздыхая скажет про себя «А у кого то бывает и хуже»

Ну так начнем мой дорогой перспективный инвестор…

— Расскажите пожалуйста про ваш самый большой убыток или незафиксированный стоп?

— Как вы выбирали сделку? Чем вы руководствовались при входе и выходе из нее?

( Читать дальше )

- комментировать

- 658

- Комментарии ( 23 )

Прогноз по доллару

- 01 апреля 2021, 18:06

- |

В этом видео анализирую рынок доллара и базовые валюты через теории ценообразования валютных курсов: международная торговля, международное движение капиталов, монетарная политика ведущих ЦБ и спекулятивные оценки.

В данном выпуске затронул тему доходности длинных трежерис и ее влияния на финансовые рынки.

На мой взгляд, йена имеет неплохие шансы укрепится, после касания 112-113 – анализ в конце видео.

( Читать дальше )

USDCAD вырастет: Канада возвращается к блокировке

- 01 апреля 2021, 11:46

- |

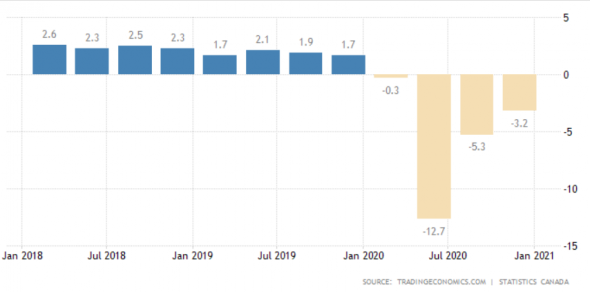

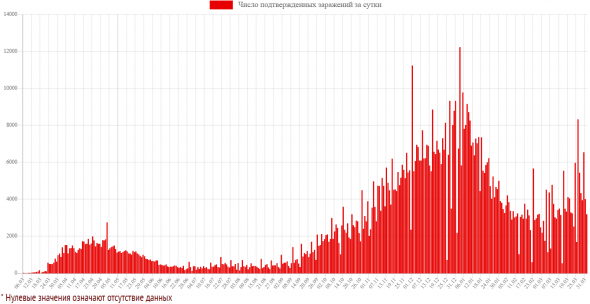

Борьба с коронавирусом идет с переменным успехом: в то время как одни страны испытывают рост экономической активности благодаря успехам вакцинации, другие — вынуждены вновь закрыть общественные заведения. Канада на этот раз попала в список отстающих.

Сегодня премьер-министр Онтарио Даг Форд выступит с официальным заявлением, требующим закрытие спортивных залов, парикмахерских и ресторанов сроком на 28 дней, начиная с 3 апреля. Дополнительные ограничения наложат на работу продуктовых магазинов. В провинцию Онтарио входит столица Оттава и Торонто – одни из самых густонаселенных городов. Блокировка болезненно ударит по сектору услуг, на который приходится до 70% ВВП Канады.

Блокировка – вынужденная мера для ограничения распространения коронавируса. Принятые в декабре жесткие меры показали свою эффективность: число заболевших за сутки снизилось с 10 тыс. до 5 тыс. в феврале, однако сейчас вновь наблюдается рост.

( Читать дальше )

Еженедельный технический анализ финансовых рынков

- 29 марта 2021, 14:01

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/y2C3WB7APH4

( Читать дальше )

Прогноз финансовых рынков

- 28 марта 2021, 09:46

- |

Такого вы не найдете в СМИ!!!

В этом выпуске блок по макроэкономике расширенный, постарался сделать блок с итогами более полным, чтобы можно было пропустить сам анализ.

Также много внимания уделил доллару.

( Читать дальше )

Апрель – традиционный месяц роста Bitcoin

- 26 марта 2021, 11:01

- |

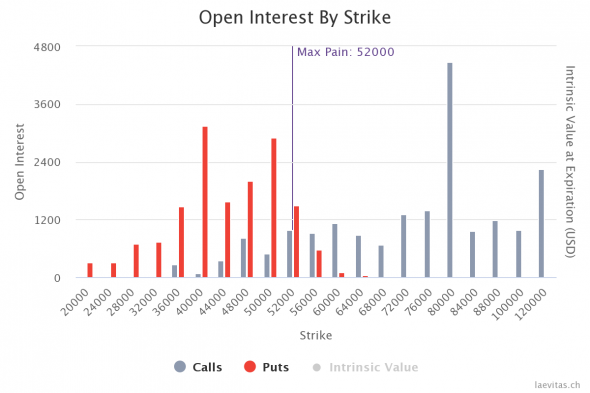

Исторически Bitcoin сильно растет в апреле, но какова вероятность повторения сценария и что говорят основные макроиндикаторы? Давайте разбираться.

В среднем за последние три года прирост в апреле происходил на 40%, что приводит нас к отметке в $73 360 от текущей стоимости Bitcoin. Кажется невероятным? А вот трейдеры биткоин-опционов так не считают. Сейчас ведущим контрактом на деривативных биржах является колл-опцион с истечением 30 апреля и суммой в $80 000, общий интерес на который составляет 4 469 позиций на сумму в $240 млн.

( Читать дальше )

Банк Англии возмущен бережливой политикой британцев

- 25 марта 2021, 11:45

- |

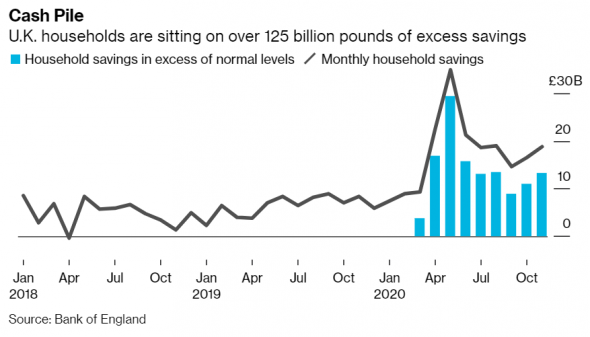

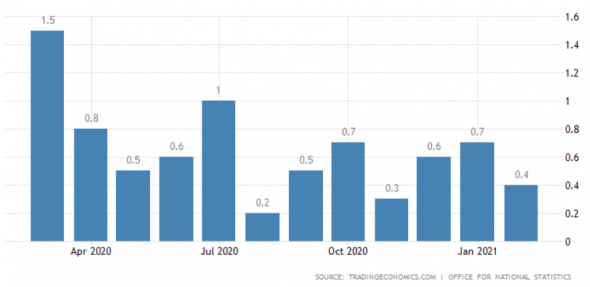

В то время как в США растет инфляция и уровень потребительских расходов, в Великобритании наблюдается снижение роста цен и высокий уровень накоплений. Главный экономист Банка Англии Энди Холдейн причиной слабого роста экономики называет бережливое отношение граждан: «если потребители потратят хоть немного сбережений, Великобритания увидит рев восстановления».

По оценкам регулятора, за последний год на индивидуальных счетах было сэкономлено около £150 млрд.

Вялая экономическая активность частного сектора привела к неожиданному снижению темпов инфляции в феврале текущего года.

( Читать дальше )

Как высчитывать основные Коэффициенты. P/E, P/S, EPS, P/B, ROE, PEG. и что они означают.

- 23 марта 2021, 17:34

- |

Евро подешевеет: ЕЦБ увеличивает QE

- 23 марта 2021, 11:29

- |

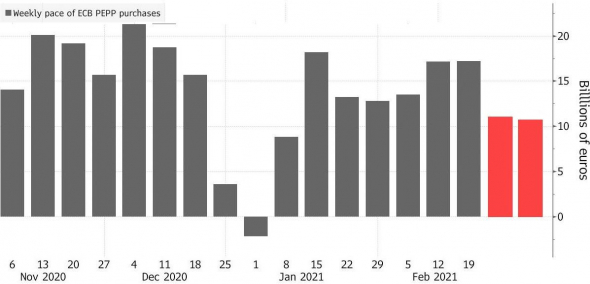

Угроза медленного экономического восстановления вынудила ЕЦБ отказаться от снижения объемов покупок облигаций и перейти к более решительным мерам. Это обстоятельство вкупе с повышением прогноза ВВП США и риском преждевременного подъема ставок ФРС приведет к снижению пары EURUSD в долгосрочной перспективе.

В начале марта слова Кристины Лагард разошлись с делом: обещая увеличить объемы покупок облигаций, фактически ЕЦБ их сократил до €10 млрд в неделю.

В рамках PEPP (Pandemic Emergency Purchase Program) ЕЦБ закупает государственные облигации стран еврозоны от Франции до Эстонии, но в разных пропорциях. Наибольшую долю имеет Германия – производственный флагман Европы. Снижение объемов закупок привело к нежелательным последствиям для регулятора – доходность европейских облигаций продолжила рост.

( Читать дальше )

Еженедельный технический анализ финансовых рынков

- 22 марта 2021, 15:03

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/Ai9ckafdusQ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал