SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фосагро

Новости по акциям перед открытием рынка: 04.05.2017

- 04 мая 2017, 09:15

- |

Башнефть и Роснефть требуют от АФК Система возместить убытки, причиненные Башнефти в результате ее реорганизации в 2014 году. Источник:

( Читать дальше )

в результате недобросовестных действий АФК «Система» компания «Башнефть» была лишена косвенного владения акциями нескольких предприятий, в частности, ОАО «БЭСК» и ОАО "Уфаоргсинтез».Также Башнефть потеряла право на долг группы АФК Система перед самой Башнефтью и лишилась части своих акций, которые были погашены по решению АФК Система. (Интерфакс) (

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ФосАгро - увеличило поставки продукции в России в 1 квартале в 1,3 раза (зам. гендиректора)

- 02 мая 2017, 18:19

- |

ФосАгро увеличила поставки удобрений и фосфатов в России в 1 квартале в 1,3 раза г/г, до 631,3 тысячи тонн. Об этом сообщил заместитель гендиректора С. Пронин.

Генеральный директор компании А. Гурьев считает, что внутренний рынок имеет один из мощнейших потенциалов дальнейшего роста компании.

Так, за последние 5 лет продажи компании на российском рынке более чем удвоились, а рыночная доля приблизилась к 30%.

Прайм

Генеральный директор компании А. Гурьев считает, что внутренний рынок имеет один из мощнейших потенциалов дальнейшего роста компании.

Так, за последние 5 лет продажи компании на российском рынке более чем удвоились, а рыночная доля приблизилась к 30%.

Я также вижу дополнительный стимул роста благодаря реализации государственной программы импортозамещения и продолжающейся поддержке местных фермеров. Рассчитываю, что к 2020 году «Фосагро» сможет увеличить поставки на наш приоритетный рынок еще на 25% — до 2,6 миллиона тонн

Прайм

Новости по акциям перед открытием рынка: 26.04.2017

- 26 апреля 2017, 09:04

- |

Фосагро — разместила еврооблигациии на $500 млн, с купоном в 3,95% и со сроком обращения 4,5 года. Инвесторы из США выкупили 32% от выпуска, 22% приобрели российские инвесторы, инвесторы из Великобритании — 20%, континентальной Европы — 18%, Швейцарии — 7%, из Азии — 1%. Книга заявок была переподписана более чем в 3 раза. (Финанз)

Сбербанк — нерезиденты (юр. лица) в 2016 году увеличили долю в УК банка до 45,6%. Годом ранее доля нерезидентов составляла 43,27%. (Финанз)

Газпром

( Читать дальше )

Сбербанк — нерезиденты (юр. лица) в 2016 году увеличили долю в УК банка до 45,6%. Годом ранее доля нерезидентов составляла 43,27%. (Финанз)

Газпром

( Читать дальше )

Изменения в структуре акционеров является нейтральной новостью для акций Фосагро

- 19 апреля 2017, 10:50

- |

Фосагро: изменения в структуре акционеров

Вчера Владимир Литвиненко, ректор Санкт-Петербургского горного университета, увеличил свою долю в Фосагро на 4,81%. Он купил приблизительно 6,2 млн обыкновенных акций у Игоря Антошина, члена совета директоров Фосагро. Рыночная стоимость доли составила $252 млн. В результате сделки доля г-на Литвиненко в компании выросла до 19,35%, в то время как доля г-на Антошина упала до 7,07%.

Вчера Владимир Литвиненко, ректор Санкт-Петербургского горного университета, увеличил свою долю в Фосагро на 4,81%. Он купил приблизительно 6,2 млн обыкновенных акций у Игоря Антошина, члена совета директоров Фосагро. Рыночная стоимость доли составила $252 млн. В результате сделки доля г-на Литвиненко в компании выросла до 19,35%, в то время как доля г-на Антошина упала до 7,07%.

Мы считаем новость НЕЙТРАЛЬНОЙ для акций компании, поскольку сделка повлияла только на акционерную структуру, в то время как количество акций в свободном обращении осталось неизменным на уровне 25,1%.АТОН

Новости по акциям перед открытием рынка: 19.04.2017

- 19 апреля 2017, 09:17

- |

ЦБ подготовил предложения о регулировании доступа розничных инвесторов на рынок ценных бумаг в зависимости от уровня их квалификации и благосостояния. Набиуллина:

НМТП — на этой неделе планирует подать иск в суд, чтобы оспорить решение ФАС по тарифам компании. Об этом рассказал глава компании Р. Батов. Позиция компании не изменилась, и НМТП также не будет переводить свои тарифы на перевалку в рубли. (Прайм)

М.видео – глава компании А. Тынкован в своем интервью Рейтеру рассказал об ожиданиях в динамике продаж.

En+ — выручка за 2016 г. составила $9,78 млрд, скорректированная EBITDA – $2,48 млрд. Выручка энергетического бизнеса En+ в 2016 г. составила $2,48 млрд; скорректированная EBITDA энергетического бизнеса – $822 млн. Рентабельность энергобизнеса En+ – 33%. (Ведомости)

ФосАгро — ректор Санкт-Петербургского горного университета В. Литвиненко приобрел у члена совета директоров ФосАгро И. Антошина 4,81% акций компании, тем самым, увеличил свою долю до 19,35%. Доля Антошина снизилась до 7,07%, включая 1,92%, переданных им по сделке репо. (Ведомости)

КАМАЗ — планирует создать СП с Weichai Power (Китай)по строительству двигателей в Ярославле. Пока проект только в разработке, консультации с Минпромторгом не велись. Двигатели Weichai Power ставят на грузовики, работающие на газе (около 1 тыс. штук в год). Руководитель компании С. Когогин рассказывал, что КАМАЗ ищет варианты выхода на китайский рынок. (Коммерсант)

Протек – приобрел 100% липецкого производителя антибиотиков Рафарма. В рамках сделки покупатель договорился с ВЭБом о приобретении долга Рафармы на 6,7 млрд руб. В планах Протека — расширение спектра производимых лекарств на мощностях Рафармы. Это позволит увеличить загрузку мощностей липецкого предприятия. (Коммерсант)

сейчас Центральный банк подготовил предложения о регулировании доступа розничных инвесторов на рынок ценных бумаг в зависимости от уровня их квалификации и благосостояния, чтобы к каждой категории инвесторов были установлены особенности совершения операций с различными финансовыми инструментами. После обсуждения мы надеемся, что и правительство, и Государственная Дума поддержат эту инициативу. В целом управление финансовой грамотностью — очень важное направление. И министерство финансов активно этим занимается, у нас есть своя программа, сейчас мы готовим совместные действия(Прайм)

НМТП — на этой неделе планирует подать иск в суд, чтобы оспорить решение ФАС по тарифам компании. Об этом рассказал глава компании Р. Батов. Позиция компании не изменилась, и НМТП также не будет переводить свои тарифы на перевалку в рубли. (Прайм)

М.видео – глава компании А. Тынкован в своем интервью Рейтеру рассказал об ожиданиях в динамике продаж.

Апрель лучше (апреля прошлого года). Мы ожидаем, что второй квартал будет в плюсе по продажам. В первом квартале у нас negative flat (негативно плоский рынок), во втором квартале мы ожидаем positive flat (позитивно плоский рынок)… На рынке не хватает средств, люди продолжают жить в режиме экономии, спрос нормализовался, но он есть только там, где необходимо, нет избыточных покупок. Денег мы на рынке не видим. Когда экономика начинает расти, наверное, они не сразу до населения доходят(Рейтер)

En+ — выручка за 2016 г. составила $9,78 млрд, скорректированная EBITDA – $2,48 млрд. Выручка энергетического бизнеса En+ в 2016 г. составила $2,48 млрд; скорректированная EBITDA энергетического бизнеса – $822 млн. Рентабельность энергобизнеса En+ – 33%. (Ведомости)

ФосАгро — ректор Санкт-Петербургского горного университета В. Литвиненко приобрел у члена совета директоров ФосАгро И. Антошина 4,81% акций компании, тем самым, увеличил свою долю до 19,35%. Доля Антошина снизилась до 7,07%, включая 1,92%, переданных им по сделке репо. (Ведомости)

КАМАЗ — планирует создать СП с Weichai Power (Китай)по строительству двигателей в Ярославле. Пока проект только в разработке, консультации с Минпромторгом не велись. Двигатели Weichai Power ставят на грузовики, работающие на газе (около 1 тыс. штук в год). Руководитель компании С. Когогин рассказывал, что КАМАЗ ищет варианты выхода на китайский рынок. (Коммерсант)

Протек – приобрел 100% липецкого производителя антибиотиков Рафарма. В рамках сделки покупатель договорился с ВЭБом о приобретении долга Рафармы на 6,7 млрд руб. В планах Протека — расширение спектра производимых лекарств на мощностях Рафармы. Это позволит увеличить загрузку мощностей липецкого предприятия. (Коммерсант)

Отскок Рекса Тиллерсона - без намёка на рост?

- 11 апреля 2017, 16:38

- |

Продолжая вчерашний топик: smart-lab.ru/blog/391844.php, В. Путин проявился, но лично так и не прокомментировал ракетный удар США, мало того, встреча с Р. Тиллерсоном, про которую ещё вчера Песков сказал, как не планируемую, сегодня объявлена, как запланированная, что само по себе хотя бы нейтрально на данный момент.

Похоже В. Путин думает ещё, что делать и есть ли на это ресурсы…

Тем временем решил задействовать журналистку из топика «Трейдинг, секс и Мерседес ...» : smart-lab.ru/blog/270220.php от 05 августа 2015 года (там кстати видно, как шикарно можно было заходить в российские акции в 2015 году), журналистка хоть и обижена слегка из-за художницы, но после Фосагро, ещё заработала на мне на акциях Амазон и Майкрософт, что в целом составило нехилую материальную компенсацию)))

На сегодня и у неё информации оказалось не много, в основном на уровне кремлёвских слухов:

— по слухам к химатаке всё же причастна САР, но типа без ведома Ассада.

( Читать дальше )

Похоже В. Путин думает ещё, что делать и есть ли на это ресурсы…

Тем временем решил задействовать журналистку из топика «Трейдинг, секс и Мерседес ...» : smart-lab.ru/blog/270220.php от 05 августа 2015 года (там кстати видно, как шикарно можно было заходить в российские акции в 2015 году), журналистка хоть и обижена слегка из-за художницы, но после Фосагро, ещё заработала на мне на акциях Амазон и Майкрософт, что в целом составило нехилую материальную компенсацию)))

На сегодня и у неё информации оказалось не много, в основном на уровне кремлёвских слухов:

— по слухам к химатаке всё же причастна САР, но типа без ведома Ассада.

( Читать дальше )

Новости по акциям перед открытием рынка: 06.04.2017

- 06 апреля 2017, 09:31

- |

Согласно заявлению министра финансов А. Силуанова, в России в 1-м квартале наблюдался чистый приток капитала.

Лензолото - чистая прибыль по итогам 2016 года по МСФО составила 2,574 миллиарда рублей, что в 1,7 раза меньше по сравнению с предыдущим годом (4,49 миллиарда рублей). Выручка +19,9%, до 14,475 миллиарда рублей, валовая прибыль +36%, до 7,023 миллиарда рублей, прибыль от операционной деятельности + 25,8%, до 4,967 миллиарда рублей, прибыль до налогообложения уменьшилась на 39,7%, до 3,454 миллиарда рублей.

( Читать дальше )

В первый квартал, в отличие от других аналогичных периодов предыдущих лет, сложился чистый приток положительный. Развивающиеся рынки, в том числе — и особенно — Россия, стала интересна для иностранных инвесторов(Интерфакс)

Лензолото - чистая прибыль по итогам 2016 года по МСФО составила 2,574 миллиарда рублей, что в 1,7 раза меньше по сравнению с предыдущим годом (4,49 миллиарда рублей). Выручка +19,9%, до 14,475 миллиарда рублей, валовая прибыль +36%, до 7,023 миллиарда рублей, прибыль от операционной деятельности + 25,8%, до 4,967 миллиарда рублей, прибыль до налогообложения уменьшилась на 39,7%, до 3,454 миллиарда рублей.

( Читать дальше )

ИНВЕСТИЦИОННЫЙ ОБЗОР "ФОСАГРО-итоги 2016 годa"

- 05 апреля 2017, 16:16

- |

Сначала рассмотрим данные из свежей презентации:

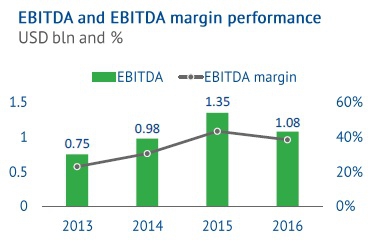

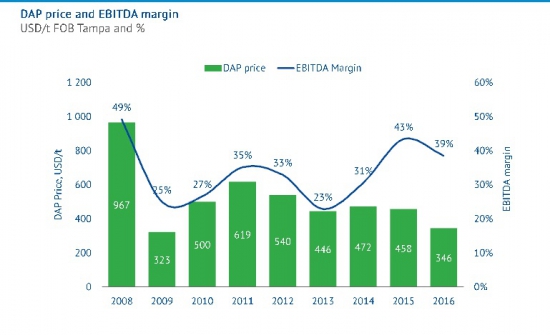

Из этого слайда мы видим что ебитда в 2016 год упала также как и рентабельность.На след.слайде посмотрим на корреляцию между ценой на удобрения и рентабельностью.

( Читать дальше )

(Sic)Well

- 01 апреля 2017, 13:29

- |

Добрый день, уважаемые читатели.Закончился первый квартал 2017 года, который оказался очень насыщенным по событиям, мы видели достаточно солидную волатильность по многим инструментам и конечно же что-то получилось отработать лучше, что-то хуже. Так или иначе целесообразно подвести итоги.

( Читать дальше )

( Читать дальше )

Фосагро

- 30 марта 2017, 11:35

- |

— Фосагро увеличит производство удобрений на 20% к 2020 г до 8.7 млн т, снизит NetDebt/EBITDA до 1.0х, продолжит выплату дивидендов ежеквартально в размере 30-50% скорректированной чистой прибыли Аналитика ВТБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал