фондовый рынок США

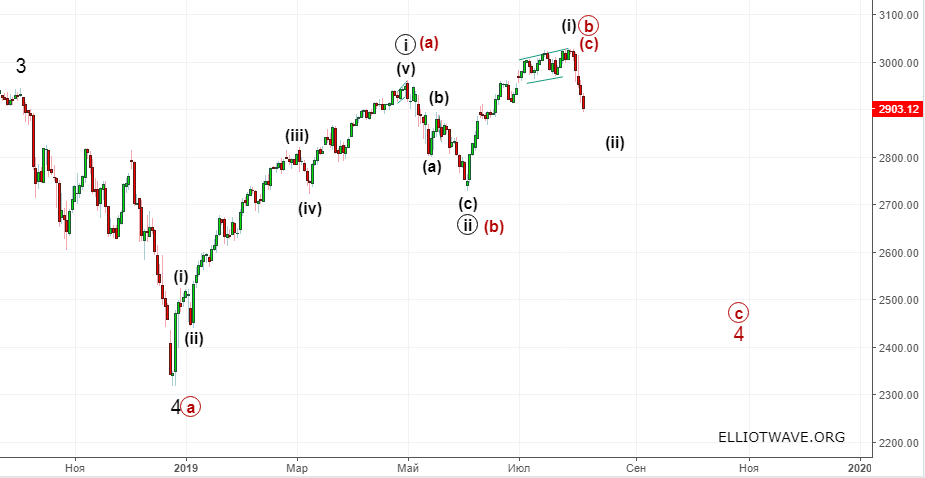

S&P500. Разворот или коррекция

- 05 августа 2019, 17:24

- |

В прошлом обзоре рассматривалось развитие снижения индекса и возобновление роста. Завершив движение на отметке 2729 , восходящее движение продолжилось перебив 3000 .

Рассмотрим два среднесрочных варианта, которые на данный момент видятся основными.

- Сценарий чёрным. Предполагает формирование заходных 1-2 1-2 и продолжение роста.

- Сценарий красным. Плоская коррекция от октября 2018, на графике показана бегущая, может быть и расширенная, тогда увидим движение ниже 2317 .

На данный момент ответить какой из предложенных вариантов реализуется невозможно, однако от 2317сформировался зигзаг (либо 1-2 1-2), что при любых раскладах в будущем предполагает новые исторические максимумы.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Обзор: Вот реальная причина, по которой акции США сейчас теряют свои позиции

- 05 августа 2019, 13:40

- |

Published: Aug 3, 2019 4:18 p.m. ET

Фондовый рынок достиг переломного момента после серии крайне оптимистичных настроений.

Снижение процентных ставок Федеральной резервной системы на этой неделе не является реальной причиной падения американских акций. Настоящим виновником является излишний оптимизм, который охватил Уолл-стрит в последние недели, что, в свою очередь, сделало фондовый рынок уязвимым перед большим падением. Решение ФРС было не более чем соломинка, ломающая спину верблюда.

Чтобы оценить, насколько обильным стало это настроение, рассмотрим среднюю рекомендуемую подверженность акциям среди нескольких десятков краткосрочных таймеров фондового рынка, которые я наблюдаю. (Это среднее значение, о котором сообщается в индексе настроений информационного бюллетеня Hulbert Stock, или HSNSI.) В начале июля это среднее значение достигло самого высокого уровня с тех пор, как я начал составлять индекс два десятилетия назад — 84,2%.

( Читать дальше )

Рынки заходят в коррекцию. Обзор рынка на неделю 08.07.2019-12.07.2019

- 08 июля 2019, 14:38

- |

Сейчас основное влияние на рынки оставляют ожидания инвесторов по изменению процентной ставки в США. Даже не смотря на то, что рынок закладывает 100% вероятность снижения процентной ставки уже 31.07.2019, данные по безработице США, которые уже вышли, и данные по инфляции, которые мы ждем на этой неделе, могут изменить ожидания рынка как в лучшую так и худшую сторону.

Разберем оба варианта.

Оптимистичный (ожидаемый) вариант развития событий подразумевает, что процентная ставка будет снижена. Это подтверждают и рост уровня безработицы в США, данные по которому вышли в пятницу (безработица выроста с 3,6: до 3,7%). Также 11.07.2019 ожидаем данных по потребительской инфляции в США, которая согласно прогнозам аналитиков должна снизиться с 1,8% до 1,6%. Если так и произойдет, то мы увидим рост цены на облигации и рост фондовых индексов США. В то же время, если посмотреть на состояние экономики США со здравым смыслом, то мы видим замедление экономики по всем направлениям. Снижение инфляции ударит по прибыли компаний, а это повлияет и в целом на всю экономику. В то же время, на этой неделе уже начинается сезон отчетностей, и исходя из того, что рынки ожидают снижение ставки и вливание денег в экономику, то компании могут дать положительный прогноз по будущей прибыли и это даст дополнительный импульс для роста фондового рынка.

( Читать дальше )

Виталий Сергиенко: Торговля на отчетах. Первые отчеты компний Uber, ZOOM, Beyond Meat

- 14 июня 2019, 15:14

- |

Тернистый путь американских индексов к новым вершинам

- 01 мая 2019, 07:01

- |

Причиной нисходящего движения индекса Nasdaq стал обвал более, чем на 8,3% акции Alphabet после того, как компания показала квартальную выручку на уровне $36.34 млрд. против ожидаемых $37,33 млрд. Выручка компании за первый квартал 2019 года выросла на 17% к аналогичному периоду прошлого года, что стало худшим показателем динамики роста выручки с 2016 года. По словам компании, причиной получения более низкой выручки стало замедлением роста продаж рекламы в Google. Скорректированная прибыль на акцию снизилась на 11% к прошлому году и составила $11,90, что оказалось выше консенсус-прогнозов аналитиков.

Обвал Alphabet стал причиной падения других технологических гигантов: Facebook (-0,74%), Amazon (-0,66%). Результаты других отчитавшихся компаний были более позитивными.

( Читать дальше )

S&P500: дивергенция индекса и прогнозов прибыли - опасный сигнал!

- 21 апреля 2019, 12:43

- |

Приведённые здесь картинки — это пара слайдов из презентации (более 150 слайдов), которую я представлю на ближайшем семинаре 23 апреля. Вообще, презентация посвящена больше анализу исторических закономерностей в поведении финансовых рынков и макроэкономических индикаторов. Но анализ сам по себе не очень интересен, поэтому в завершении каждого раздела мы поговорим непосредственно о текущей ситуации и прогнозах. Интересный момент, касающийся фондового рынка США (он отражён на этих слайдах): в последнее время рост идёт на фоне снижения прогнозов прибыли. Это очень опасная ситуация, учитывая текущие valuations американских акций. Мне она кажется вдвойне опасной, учитывая, что я не вижу сейчас факторов, которые могли бы способствовать повышению прогнозов прибыли (экономика замедляется). Заключение торгового соглашения с Китаем (обещают в конец мая, но далеко не факт) может, конечно, добавить оптимизма на рынки, но эффект от этого соглашения на экономику и корпоративные прибыли совершенно не очевиден…

Программа семинара и регистрация здесь:

http://mmi-research.ru/avtorskij-seminar-kirilla-tremasova-zagadki-biznes-tsiklov/

( Читать дальше )

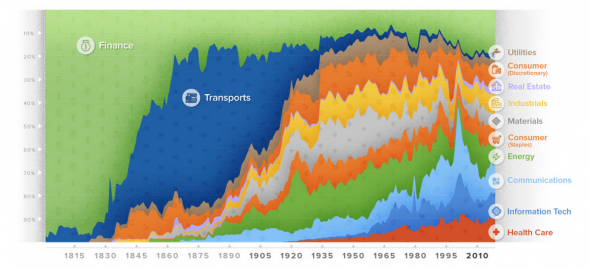

Визуализация 200-летия секторов фондового рынка США

- 27 января 2019, 13:10

- |

Если бы вы могли вернуться в 19-й век, было бы очень трудно убедить кого-либо, что железнодорожные инвестиции не являются будущим фондового рынка.

Правительства предлагали субсидии и земельные гранты, чтобы стимулировать быстрый рост промышленности — и в период 1868-1873 годов, сразу после гражданской войны в США, было проложено 33 000 миль новой железнодорожной колеи.

Предприниматели и финансисты начали делать ставки на амбициозные предприятия, такие как Северная Тихоокеанская железная дорога Northern Pacific Railway, и, поскольку бушевал транспортный бум, более 60% общей капитализации фондового рынка США приходилось на акции, связанные с железной дорогой.

20/20 Оглядываясь назад

Сегодня мы знаем, что железнодорожный бум не оправдал ожиданий спекулянтов.

Оценки всех этих железнодорожных компаний кажутся довольно абсурдными, особенно если посмотреть недельный график по истории фондового рынка США. Он извлекает цифры из глобальных финансовых данных, чтобы сопоставить относительный вес сектора за 200 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал