финансовый сектор

АКЦИИ АФРИКАНСКОГО БАНКИНГА И ФИНТЕХА❗

- 13 сентября 2023, 11:00

- |

На этой неделе обозреваем финансовый сектор Африканского региона

В выборку были отобраны акции растущих компаний, рентабельность капитала которых покрывает издержки капитала, что очень важно для финкомпаний

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коррекция на фондовом рынке. Что делать инвесторам? - Промсвязьбанк

- 16 августа 2023, 21:14

- |

Наши фавориты – компании внутреннего рынка

Финансовый сектор. ВТБ. Акции уже сильно откатились, поэтому в ближайшее время должны быть устойчивее остальных.

МосБиржа. Компания только выигрывает из-за повышения ключевой ставки и возросших объёмов торгов.

Потребительский сектор. Магнит и Белуга. Обе компании фундаментально привлекательные и надёжные.

Автопроизводители. Соллерс и КАМАЗ. Основной риск в этих бумагах – сравнительно маленькая ликвидность, но в остальном это крайне интересные истории.

IT-сектор. Позитив. Компания продолжит и дальше показывать сильный рост финансовых показателей на фоне импортозамещения, что будет ограничивать снижение бумаг.

Транспортный сектор. Совкомфлот, ДВМП и НМТП. Из-за сильного роста в недавнем прошлом, акции транспортных компаний ещё могут довольно сильно просесть, но в итоге также активно восстановят потери.«Промсвязьбанк»

Дивидендные акции банков РФ и финсектора

- 05 августа 2023, 12:31

- |

Приветствую всех котлетеров, туземунщиков и успешно богатеющих на дивидендах российских компаний.

Рассмотрим сегодня банки, которые стабильно платят дивиденды. Кстати, не так уж и много банков на бирже, так что даже можно весь финсектор посмотреть. Посмотрим динамику, увидим какие-то инсайты и просто поразмышляем, в какие банки стоит инвестировать.

Выводы вы можете сделать самостоятельно, достаточно просто изучить имеющуюся информацию. Прогнозный показатель по дивидендам в 2024 году — от УК ДЪ, не факт, что столько будет. Не факт, что вообще заплатят! Прошлая доходность не гарантирует доходность в будущем!

Также напоминаю, что ещё больше полезной информации у меня в телеграм-канале. Только там самая подробная информация про облигации, недвижимость и дивидендные акции, обязательно подписывайтесь!

СбербанкСамые крупный, да чего уж там, бессменный и единоличный лидер за всю историю высокие дивинедны платить стал не так уж и давно. До 2018 года доходность была более чем скромная и по обычным акциям, и по привилегированным. Сейчас платят одинаково что на те, что на другие.

( Читать дальше )

Анализ эффективности бизнеса «Сбера» за последние 5 лет в сравнении с конкурентами.

- 03 июля 2023, 19:20

- |

В декабре этого года, руководство банка планирует представить стратегию развития на ближайшие несколько лет вплоть до 2026 года. А пока давайте разберем насколько эффективно велась деятельность в течении последних 5 лет, с 2018 по 2022 год. Срок достаточный для того, чтобы оценить заданный курс по которому движется организация. И заодно узнаем, стоит ли рассматривать «зеленый банк» как потенциально интересную инвестиционную идею, или все же лучше обратить внимание на другие компании. Проведем анализ именно с точки зрения показателей эффективности работы финансово-кредитного учреждения. Возьмем только самые наглядные показатели для данного сектора. Пора заглянуть в финансовую отчетность.

( Читать дальше )

Фундаментальный анализ компании Сбер

- 01 июня 2023, 09:12

- |

Заметили ошибку или неточность в разборе? Буду благодарен если укажете на это. Отдельное спасибо тем, кто сможет рассказать о причинах просадки операционных показателей в 2021 году, так как мне ответа на этот вопрос найти не удалось.

Ссылка на файл с анализом:

disk.yandex.ru/i/vb0vx5b_-H1ZzQ

Сколько же заплатит дивидендов Сбербанк? Аналитики ожидают 100% выплаты от чистой прибыли.

- 15 марта 2023, 09:12

- |

🏦 Вчера котировки Сбербанка были в лидерах роста. Первый зампред правления Сбербанка Александр Ведяхин объявил, что нам не страшны проблемы финансового сектора США и в России такому не бывать (на удивление там тоже в одночасье «победили» данный крах, инфляция замедлилась, а горе-вкладчиков зальют деньгами, да и повышение ставки под вопросом). При этом «аналитики» ждут щедрых дивидендов от эмитента и вещают на своих площадках о выплате 100% от чистой прибыли (Альфа-Банк, БКС — 12₽ на акцию, Синара — 10.9₽ на акцию). Напомню, что если выплата составит 50% от чистой прибыли, то это ~6₽ на акцию, а значит ~3,5% див. доходности при сегодняшней цене акции, что больше похоже на правду.

🏛 В данной истории вспоминается ситуация вокруг Московской биржи. «Аналитики» ожидали ~8—12% див.доходности на фоне отличного отчёта (чистая прибыль за 2022 год составила — 36,3₽ млрд увеличившись на 29,2% по сравнению с прошлым годом) и дивидендной политике компании (согласно действующей дивидендной политике должна была выплатить 60% от чистой прибыли). Как итог — 4,84₽ на одну акцию (дивидендная доходность ~4%). Частные инвесторы восприняли данную рекомендацию негативно, третий день подряд котировки снижаются.

( Читать дальше )

Банкротство Silicon Valley Bank запустило волатильность рынков. Нас это тоже не обошло стороной.

- 14 марта 2023, 12:19

- |

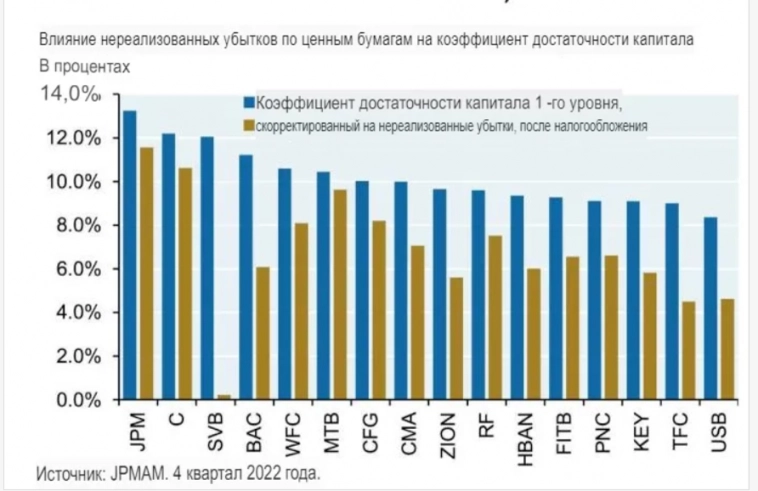

🏢 Silicon Valley Bank (SVB) рухнул на прошлой неделе, став крупнейшим банком в США, потерпевшим крах после финансового кризиса 2008 года. Банк строил свой бизнес вокруг стартапов и пока рос технологический сектор в США, данный банк снимал «сливки» (в 2021 году объём депозитов вырос на 86%). Как вы понимаете, денег было заработано несметное количество, поэтому SVB от радости или, скорее всего, от глупости большую часть средств вложили в долгосрочные казначейские облигации и 30-летние ипотечные бумаги, напрочь забыв, что такое процентный риск. После того как ФРС начала повышать ставку, вкладчики пришли к выводу, что стоит сокращать объём депозитов в данном банке. Соответственно, чтобы отдать «наличку» SVB начал продавать облигации, которые потеряли в цене. 8 марта банк объявил, что продал часть своих активов с огромным убытком и продаст часть акций, чтобы получить наличные. Началась паника, и в пятницу банк приостановил свою деятельность по требованию властей. Данная ситуация уже взволновала рынки и привела вот к таким последствиям:

( Читать дальше )

Такие разные, но всё-таки в одном секторе экономике. Несколько слов о Сбербанке и ВТБ.

- 24 февраля 2023, 11:39

- |

Думаю, что если данных государственных банков не было бы, их нужно было придумать. Чтобы частные инвесторы могли отличить белое от чёрного (что такое хорошо, а что такое плохо). Большинство из вас в курсе, как отличается менеджмент данных эмитентов, кто более расположен к миноритарием и не спасал своё бедственное положение в кризис с помощью государства. Почему же я опять вспомнил финансовый сектор и его двух гигантов, а всё из-за высказываний Грефа и Костина:

▪️ Сбербанк может вернуться к выплате дивидендов по итогам прошлого года — Герман Греф. Прибыль банка за 2022 год по РБСУ составила 300₽ млрд, конечно, это не отчёт по МФСО (его планируют начать публиковать в марте 2023 года), но на этот показатель можно ориентироваться и примерно рассчитать будущие выплаты (если выплата составит 50% от чистой прибыли, то это +6,6₽ на акцию, ~4% див. доходности). А государство ожидает дивидендных выплат от

( Читать дальше )

🛢Нефть и газ не дали рынку провалиться 17 февраля

- 17 февраля 2023, 18:58

- |

Сегодня глава Минфина РФ Антон Силуанов дал разъяснения о том, что предприятия нефтегазового сектора не попадут под добровольный сбор от прибыльных предприятий в бюджет. Даже больше, было принято решение внести изменения в налоговое законодательство. Временной базой для расчета прироста прибыли будут 2021 и 2022 годы в сравнении с 2019 и 2020 годами.

Положительная новость, конечно же, не перечеркнула санкционные ожидания, но развернула кривую падения индекса Московской биржи, который показал дневной рост до 2168,88 пункта или 📈+0,69%.

Сегодня Русгидро отчиталось об итогах за 2022 год по РПБУ. Чистая прибыль снизилась на 48,9% г/г и составила 26 млрд. руб., при выручке в 199,6 млрд. руб. За день акции компании прибавили 📈+0,8%, хотя отчетность наводит совсем на другие мысли, но после трех дней падения акций инвесторы сегодня себя ведут крайне странно.

ЦБ видит рост доверия инвесторов к финансовому рынку путем возврата финансовых компаний к выплате дивидендов (https://frankrg.com/112922). Как бы это и так понятно, особенно тем инвесторам, у которых инвестиционный портфель как минимум на 50% состоит из компаний, выплачивающих дивиденды. Финансовые компании, которые получили прибыль, учли все риски и аллоцировали доход на свой капитал, могут выплачивать дивиденды своим акционерам, считает первый зампред ЦБ Владимир Чистюхин. Это было бы «правильным», отмечает он. Бумаги финансового сектора сегодня находятся в лидерах роста: акции Московской биржи растут на 📈+2,7%, акции Сбербанка на 📈+0,5%, ВТБ 📈-0,1%. В коррекции находятся акции Тинькофф Групп 📉-0,9% на информации о потенциальных санкциях.

( Читать дальше )

Ситуация вокруг российского фондового рынка. Падение индекса IMOEX на 100 пунктов кого-то удивляет?

- 16 февраля 2023, 14:30

- |

🏛 Буквально недавно большинство частных инвесторов с превеликим удовольствием рассказывали на публику о начале безудержного роста рынка и мечтали о дивидендных выплатах. За эти два дня оптимизма поубавилась, а некоторые успели переобуться в воздухе. Если взглянуть на всё трезво, то никуда риски не делись и падение/коррекция должна была произойти:

▪️ Санкции не отменили, а 10 пакет на подходе. Финансовый и нефте-газовый сектор ощущает на себе всю эту немилость, в итоге у нас образовывается дефицит в бюджете, который затыкают продажей валюты из ФНБ, повышением НДПИ и выпуском ОФЗ;

▪️ Большинство эмитентов не отчитываются по МСФО, рассказывают про отмену дивидендных выплат и что вернуться к ним, когда ситуация в стране стабилизируется. Значит, происходит инвестирование вслепую и с надеждой на будущие выплаты;

▪️ СВО не окончено, а затрат требует колоссальных;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал