SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

финансовый кризис

Even Goldman Sachs Secretly Believes That An Economic Collapse Is Coming

- 02 сентября 2011, 12:53

- |

http://theeconomiccollapseblog.com/archives/even-goldman-sachs-secretly-believes-that-an-economic-collapse-is-coming

....

On August 16th, a 54 page report authored by Goldman strategist Alan Brazil was distributed to institutional clients. The general public was not intended to see this report.

....

In the report, Brazil says that the U.S. debt problem cannot be solved with more debt, that the European sovereign debt crisis is going to get even worse and that there are large numbers of financial institutions in Europe that are on the verge of collapse. If this is what people at the highest levels of the financial world are talking about, perhaps we should all start paying attention.

....

But in any environment Goldman Sachs thinks that it can make money. The following is how Business Insider summarized the advice that Brazil gave in the report regarding how to make money off of the impending collapse in Europe....

....

On August 16th, a 54 page report authored by Goldman strategist Alan Brazil was distributed to institutional clients. The general public was not intended to see this report.

....

In the report, Brazil says that the U.S. debt problem cannot be solved with more debt, that the European sovereign debt crisis is going to get even worse and that there are large numbers of financial institutions in Europe that are on the verge of collapse. If this is what people at the highest levels of the financial world are talking about, perhaps we should all start paying attention.

....

But in any environment Goldman Sachs thinks that it can make money. The following is how Business Insider summarized the advice that Brazil gave in the report regarding how to make money off of the impending collapse in Europe....

- Buy a six-month put option on the Euro versus the Swiss Franc, thus betting the Euro will drop against the Franc (the Franc being the currency that an official Goldman report recently referred to as the most overvalued in the world)

- Buy a five-year credit default swap on an index of European corporate debt—the iTraxx 9. This is a bet that some of these companies will default, and your insurance policy, the CDS, will pay off

- комментировать

- 16 | ★2

- Комментарии ( 17 )

похороны евро или уже поминки

- 02 сентября 2011, 12:23

- |

Долговые проблемы Евросоюза и зоны евро многих задели, что называется, «за живое». Настолько, что стали озвучиваться весьма и весьма резкие прогнозы на будущее. Наиболее интересным из последних стал прогноз министра финансов Польши Яцека Ростовского, которому, к слову, говорить полегче, чем другим, потому как Польша отказалась пока вводить у себя евро. Так вот, министр говорит о том,что Евросоюз «постигнет крах», если его ведущие индустриальные страны, такие как Германия, не найдут пути для верного решения нынешнего финансового кризиса. Ростовский отметил: «Европейские элиты, включая немецкую, должны сейчас решить, хотят ли они, чтобы евро выжил, даже если за это придется заплатить очень высокую цену, или нет. Если нет, что мы должны готовиться к контролируемому демонтажу еврозоны».

( Читать дальше )

( Читать дальше )

Еврозона

- 01 сентября 2011, 14:16

- |

Сегодня Испания разместила свои пятилетние бонды на сумму 3.6 млрд евро, при этом изначально планировалось привлечь 4 млрд евро. Доходность по бумагам составила 4.49%, тогда как на июльском аукционе она составляла 4.87%. Тем не менее, спрос на испанские долги явно упал – он превысил предложение в 1.7 раз по сравнению с 2.8 месяцем ранее.После аукциона доходность 10-летних испанских облигаций выросла на 6 базисных пунктов до 5.10%. При этом курс евро по отношению к доллару снижается на 0.68% до 1.4282 пункта.Остальные европейские облигации также выглядят не очень уверенно – доходность итальянских бумаг сегодня выросла на 4 базисных пункта до 5.18%, а немецких – до 2.25%. При этом появилась информация, что ЕЦБ сегодня продолжил скупку итальянских облигаций, пишет Bloomberg.

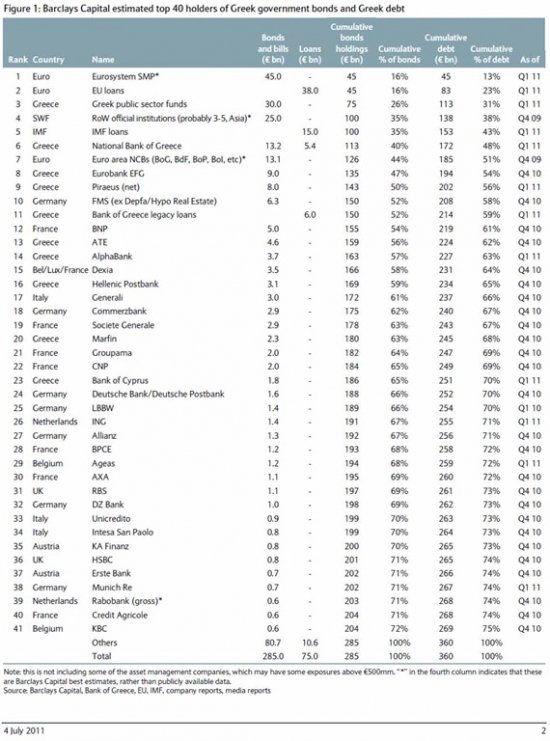

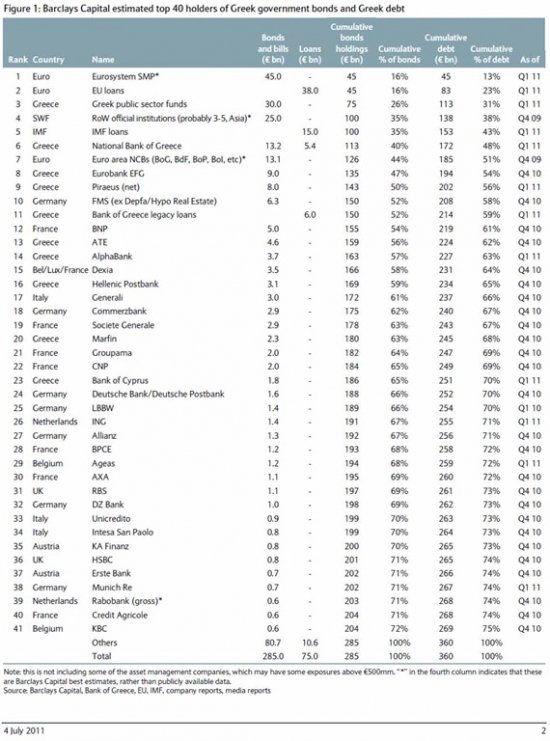

Европейский банки, оценка греческих гособлигаций

- 31 августа 2011, 23:22

- |

Сейчас еврпопейские банки держат греческие облигации.

На своих книжках они учитывают их с дисконтом в 21% от номинала.

В то же время, рынок их оценивает в среднем в 50% от номинала, а 30-летки в 42% от номинала.

То есть банки оценивают их на основе смелого предположения, что дефолта Греции все-таки не будет.

Если дефолт-таки будет, если бумаги переоценить по рынку, то у банков возникнут существенные убытки, оценить которые вы можете посмотрим в табличку:

40 самых крупных держателей гособлигаций Греции:

На своих книжках они учитывают их с дисконтом в 21% от номинала.

В то же время, рынок их оценивает в среднем в 50% от номинала, а 30-летки в 42% от номинала.

То есть банки оценивают их на основе смелого предположения, что дефолта Греции все-таки не будет.

Если дефолт-таки будет, если бумаги переоценить по рынку, то у банков возникнут существенные убытки, оценить которые вы можете посмотрим в табличку:

40 самых крупных держателей гособлигаций Греции:

Российскую экономику использовали как прачечную

- 29 августа 2011, 22:13

- |

За первое полугодие 2011 года объем инвестиций из России в Австрию составил 10,7 млрд долларов (7,4 млрд евро), пишет постоянный автор Die Presse Эдуард Штайнер. Эксперты гадают: не идет ли речь об «отмывании» миллиардов диктаторов?

«Австрия заняла второе место по объему инвестиций из России; пальма первенства — у Швейцарии (24,6 млрд долларов российских инвестиций). Оба европейских государства уже давно лидируют в этом списке, однако ранее суммы были гораздо скромнее», — замечает автор статьи.

«То, что на первый взгляд выглядит как повод для радости с точки зрения экономики, при более пристальном рассмотрении становится весьма подозрительным», — пишет Штайнер. Такого же мнения придерживается и Сергей Алексашенко, директор по макроэкономическим исследованиям Высшей школы экономики и бывший первый зампред ЦБ РФ.

Эксперты обескуражены, продолжает автор: к июню 2011 года в России зафиксирован рекордный приток иностранных инвестиций — 87,7 млрд долларов. Половина поступивших средств — 44,4 млрд — приходится на сектор «финансовая деятельность» и практически такая же сумма — 44,5 млрд — была инвестирована этим сектором за рубеж. Почти все эти средства пришли в Россию из Швейцарии (42,9 млрд долларов) и значатся в статистической сводке как краткосрочные кредиты — о прямых инвестициях речи не идет, добавляет автор. При этом обратно в Швейцарию вернулась только половина средств — 24,6 млрд долларов.

( Читать дальше )

«Австрия заняла второе место по объему инвестиций из России; пальма первенства — у Швейцарии (24,6 млрд долларов российских инвестиций). Оба европейских государства уже давно лидируют в этом списке, однако ранее суммы были гораздо скромнее», — замечает автор статьи.

«То, что на первый взгляд выглядит как повод для радости с точки зрения экономики, при более пристальном рассмотрении становится весьма подозрительным», — пишет Штайнер. Такого же мнения придерживается и Сергей Алексашенко, директор по макроэкономическим исследованиям Высшей школы экономики и бывший первый зампред ЦБ РФ.

Эксперты обескуражены, продолжает автор: к июню 2011 года в России зафиксирован рекордный приток иностранных инвестиций — 87,7 млрд долларов. Половина поступивших средств — 44,4 млрд — приходится на сектор «финансовая деятельность» и практически такая же сумма — 44,5 млрд — была инвестирована этим сектором за рубеж. Почти все эти средства пришли в Россию из Швейцарии (42,9 млрд долларов) и значатся в статистической сводке как краткосрочные кредиты — о прямых инвестициях речи не идет, добавляет автор. При этом обратно в Швейцарию вернулась только половина средств — 24,6 млрд долларов.

( Читать дальше )

Причины роста рынка акций: Греция +14%, Кипр +18,5%

- 29 августа 2011, 21:37

- |

- Фондовый рынок Греции — макс рост за 20 лет

- Кипр — рекордный рост за всю историю

- Банк Alpha Bank SA объявил о покупке банка EFG Eurobank Ergasias SA, чтобы создать крупнейшего кредитора в Греции.

- Акции обоих банков выросли на 30% — до дневного лимита.

- Эксперты: слияние происходит без вмешательства властей ЕС и из средств — деньги идут из Арабских Эмиратов. В то же время, эксперты сомневаются, что иностранные инвесторы придут и спасут Грецию. Этот случай — скорее исключение.

Доходности 2 леток Греции сегодня доходили до 46%.

Кристин Лагард призывает рекапитализировать банки

- 29 августа 2011, 01:28

- |

Кристин Лагард, новый управляющий директор МВФ (бывший министр финансов Франции), выступала в воскресение на экономическом симпозиуме в Джексон Хоул, Вайоминг.

Она заявила, что мировая экономика в новой опасной стадии и что официальные лица должны предпринять новые шаги для усиления роста.

Для этого, США необходимо приостановить падение цен на рынке недвижимости, а европейские банки необходимо заставить повысить уровень достаточности капитала для того, чтобы предотвратить заражение европейским долговым кризисом других стран.

США и Европа должны усилить долгосрочную бюджетную дисциплину, чтобы освободить наличку для краткосрочных стимулов экономики. Мы видим риск того, что хрупкое восстановление может закончиться. Поэтому мы должны действовать прямо сейчас.

Необходимость докапитализации — это следствие нерешенной за 3 года проблемы, о которой говорили на прошлой неделе Александр Варюшкин и Аналитики Credit Suisse — избыточный уровень кредитного плеча в мире.

Докапитализация — это страховка от различного вида шоков:

Она заявила, что мировая экономика в новой опасной стадии и что официальные лица должны предпринять новые шаги для усиления роста.

Для этого, США необходимо приостановить падение цен на рынке недвижимости, а европейские банки необходимо заставить повысить уровень достаточности капитала для того, чтобы предотвратить заражение европейским долговым кризисом других стран.

США и Европа должны усилить долгосрочную бюджетную дисциплину, чтобы освободить наличку для краткосрочных стимулов экономики. Мы видим риск того, что хрупкое восстановление может закончиться. Поэтому мы должны действовать прямо сейчас.

- Риски усиливаются снижением доверия.

- Растет ощущение, что политики не могут договориться между собой или просто не хотят этого сделать.

- Без срочной рекапитализации банков мы можем легко увидеть дальнейшее распространение слабости экономики к стержневым странам или даже кризис ликвидности.

- Усиление банковских балансов — ключ к обрезанию цепочки распространения кризиса.

- Рекапитализация должна быть существенной, это наиболее эффективное решение.

- Банки сначала должны попытаться найти средства на финансовых рынках, а затем получить бюджетные деньги, если потребуется.

Необходимость докапитализации — это следствие нерешенной за 3 года проблемы, о которой говорили на прошлой неделе Александр Варюшкин и Аналитики Credit Suisse — избыточный уровень кредитного плеча в мире.

Докапитализация — это страховка от различного вида шоков:

- снижение стоимости и качества активов в результате рецессии

- вероятный выход Греции из зоны евро

евро....конечная станция,использовались и высказывания других участников рынка

- 28 августа 2011, 16:51

- |

Проблемы Греции решались так неправильно, что сейчас лучшим выходом мог бы быть запланированный выход страны из Евросоюза и зоны евро В качестве решения проблемы рефинансирования долгов в Европе предлагают выпускать еврооблигации, которые позволяли бы странам, пользующимся евро, занимать деньги на одних и тех же условиях. А что это такое? Это значит что Греция занимает под ту же ставку что и Германия, при этом Греция не несет ответственности за свой собственный дефолт. То есть абсурд. Еще один выход — это выход слабых стран из зоны евро. Но пока европейцы упорно борются за свою интеграцию, хотя очевидно, что механизм порочен. Сам ЕЦБ уверяет, что не играет на понижение евро. Но все понятно одно, что выпуск еврооблигаций это и есть самообман, то есть сами у себя выкупаем долги, смешно. Но есть люди и структуры которые эту ситуацию принимают более чем серьезно…… они умны и ждут пока те у кого тренды 15-20 лет….заберутся по выше, так как всем известно что большой шкаф падает с шумом, это и есть их заработок на не далеких и самоуверенных трендовиках ну и их сопровождающих трейдунов. Экс-председатель Еврокомиссии Жак Делор заявил в пятницу: евро находится в шаге от пропасти, а ЕС – на грани краха…… ну конечно куда ему до трендовиков….они конечно сломают его мнение, ведь у них сделки на покупку со времен Петра Первого.

( Читать дальше )

( Читать дальше )

Джордж Сорос о распаде еврозоны

- 27 августа 2011, 04:55

- |

«Проблемы Греции решались так неправильно, что сейчас лучшим выходом мог бы быть запланированный выход (страны из Евросоюза и зоны евро)», — считает глава фонда Soros Fund Management Джордж Сорос. То же самое он предлагает сделать и Португалии. «Евросоюз и еврозона переживут это», — говорит Сорос.

В качестве решения проблемы рефинансирования долгов в Европе Сорос предлагает выпускать еврооблигации, которые позволяли бы странам, пользующимся евро, занимать деньги на одних и тех же условиях. Сам Сорос уверяет, что не играет на понижение евро.

В качестве решения проблемы рефинансирования долгов в Европе Сорос предлагает выпускать еврооблигации, которые позволяли бы странам, пользующимся евро, занимать деньги на одних и тех же условиях. Сам Сорос уверяет, что не играет на понижение евро.

Дети солдат Второй мировой виноваты в том, что акции будут падать еще 13 лет

- 26 августа 2011, 13:23

- |

Интересный взгляд на причины замедления экономики США. Удивителен сам факт, что биржевой спад в 2011 году определяется желанием солдат завести детей в 1946 году.

В 1945 году американские солдаты вернулись со Второй мировой, и уже в следующем году рождаемость в Штатах поползла вверх. Демографический взрыв в США в 1946–57 годах называют беби-бумом, а рожденных в эти годы – беби-бумерами. Влияние этих людей на американскую культуру и историю огромно. Это они воевали во Вьетнаме, хипповали в Вудстоке, курили «травку», отрицали религию и традиционные ценности, боролись за гражданские права, рок-энд-роллили и битломанили. Это они не расставались с транзисторами и стали первым поколением, которое воспитал телевизор. Потом, конечно, подросли, остепенились и взяли мир за глотку (младший Джордж Буш и Тони Блэр как раз беби-бумеры). Сейчас они выходят на пенсию и тем самым вносят, похоже, свой последний и, увы, негативный вклад в историю США. По крайней мере,

( Читать дальше )

В 1945 году американские солдаты вернулись со Второй мировой, и уже в следующем году рождаемость в Штатах поползла вверх. Демографический взрыв в США в 1946–57 годах называют беби-бумом, а рожденных в эти годы – беби-бумерами. Влияние этих людей на американскую культуру и историю огромно. Это они воевали во Вьетнаме, хипповали в Вудстоке, курили «травку», отрицали религию и традиционные ценности, боролись за гражданские права, рок-энд-роллили и битломанили. Это они не расставались с транзисторами и стали первым поколением, которое воспитал телевизор. Потом, конечно, подросли, остепенились и взяли мир за глотку (младший Джордж Буш и Тони Блэр как раз беби-бумеры). Сейчас они выходят на пенсию и тем самым вносят, похоже, свой последний и, увы, негативный вклад в историю США. По крайней мере,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал