SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

финансовый кризис

Сбербанк, 2008 vs 2011, есть ли 10 отличий?

- 04 октября 2011, 22:34

- |

Очередной «черный» день этого года на рынках. На этот раз «черный вторник». И хотя такие падения как сегодня мы уже видели в последние полтора месяца, пройти мимо такого события сложно. И не будем проходить, поговорим о бумаге, которая, во всяком случае до августа — кто знает, что ждать дальше, по мнению многих участников рынка, наиболее ясно отражала динамику ФР РФ. Обычные акции Сбербанка.

В каждые из дней серьезного слива Сбер терял сильно больше, чем другие голубые фишки, как впрочем и другой представитель ликвидной части банковского сектора — ВТБ. Но давайте посмотрим на ситуацию более шире, чем в рамках «черных дней». Взглянем на месячный график обычных акций Сбербанка.

Собственно, как мы видим, поведение акций Сбера в последние два с небольшим месяца практически точно копируют его движения в начале 2011 года. Что интересно, совпадают не только общий вид свечек, но и примерно те же уровни, от которых началось падение. Кроме того, поведение акций в последнем месяце, предшествующему падению этого года, и то практически точь-в-точь повторяет движение в декабре 2007 года. Любопытно, ничего не скажешь. Ну а дальнейшую судьбу 2008 года мы знаем, и вообщем-то видим на графике..

( Читать дальше )

В каждые из дней серьезного слива Сбер терял сильно больше, чем другие голубые фишки, как впрочем и другой представитель ликвидной части банковского сектора — ВТБ. Но давайте посмотрим на ситуацию более шире, чем в рамках «черных дней». Взглянем на месячный график обычных акций Сбербанка.

Собственно, как мы видим, поведение акций Сбера в последние два с небольшим месяца практически точно копируют его движения в начале 2011 года. Что интересно, совпадают не только общий вид свечек, но и примерно те же уровни, от которых началось падение. Кроме того, поведение акций в последнем месяце, предшествующему падению этого года, и то практически точь-в-точь повторяет движение в декабре 2007 года. Любопытно, ничего не скажешь. Ну а дальнейшую судьбу 2008 года мы знаем, и вообщем-то видим на графике..

( Читать дальше )

- комментировать

- 47 | ★3

- Комментарии ( 17 )

Обзор рынка ликвидности на 27 сентября (обзор ставок, к вечеру отмечаю рост)

- 27 сентября 2011, 12:07

- |

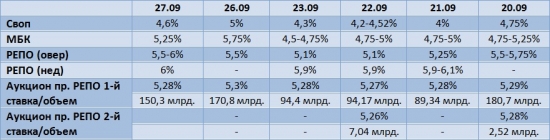

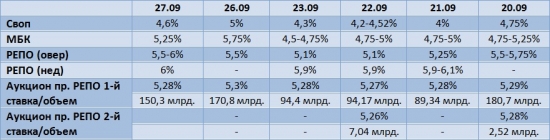

На текущий момент ситуация на рынке ликвидности не выглядит «напряженной», при этом — ставки находятся на относительно повышенном уровне.

Вчерашний «перекос» на ставках РЕПО и МБК не полностью прошел, но ситуация пока не переросла в масштабный «кризис доверия»...

К полудню 27 сентября на рынке МБК — на «первом круге» ставки 5-5,25%, на «втором круге» — 5-5,75%...

-----------------------------------------------------------------------------------------

На валютном рынке после утреннего «засаживания» USDRUB_ТОМ ЦБ РФ — ситуация «устаканилась» и доллар слабо «возвращает» себе позиции… Хотя, в районе утреннего максимума можно ожидать «сопротивление» ЦБ.

EURRUB_TOM выглядит слабее и пока не может «переломить» ситуацию и устремиться назад (т.е. вверх).

----------------------------------------------------------------------------------------

UP^

ВАЖНО!

Итог аукциона прямого РЕПО сроком на 7 дней:

Озвученный с утра максимальный объем был 10 млрд.

( Читать дальше )

Вчерашний «перекос» на ставках РЕПО и МБК не полностью прошел, но ситуация пока не переросла в масштабный «кризис доверия»...

К полудню 27 сентября на рынке МБК — на «первом круге» ставки 5-5,25%, на «втором круге» — 5-5,75%...

-----------------------------------------------------------------------------------------

На валютном рынке после утреннего «засаживания» USDRUB_ТОМ ЦБ РФ — ситуация «устаканилась» и доллар слабо «возвращает» себе позиции… Хотя, в районе утреннего максимума можно ожидать «сопротивление» ЦБ.

EURRUB_TOM выглядит слабее и пока не может «переломить» ситуацию и устремиться назад (т.е. вверх).

----------------------------------------------------------------------------------------

UP^

ВАЖНО!

Итог аукциона прямого РЕПО сроком на 7 дней:

Озвученный с утра максимальный объем был 10 млрд.

( Читать дальше )

Нефть Brent - до 100 долларов за баррель рукой подать

- 26 сентября 2011, 11:19

- |

На фоне падающих рынков опять хочется вспомнить о нефти. Где это она там сейчас? Уже в районе 102 долларов. Не так давно стоила на 10 долларов больше. Плохо ли это для нашего рынка? С одной стороны, нам и без нефти негатива хватает, как и всему миру. Хотя я бы не исключал такого варианта, что динамика цены на нефть добавляет негатива инвесторам на российском рынке, возможно именно ее стремительный поход на юг заставил продавать российские акции в четверг и пятницу активнее, чем на европейских рынках и за океаном. Однако, нефть все еще выше 100 долларов, цена достаточно высокая. Но надолго ли это? Давайте обратимся к графикам:

Смотрим на дневной график и видим, что нефть приближается к лою августа, который был чуть выше чем 100 долларов. По графику поддержка конечно не сказать что сильная, однако некий психологический момент при подходе к круглой цифре будет, и в случае пробития вниз уровня 100 возможно усиление панических настроений.

( Читать дальше )

Смотрим на дневной график и видим, что нефть приближается к лою августа, который был чуть выше чем 100 долларов. По графику поддержка конечно не сказать что сильная, однако некий психологический момент при подходе к круглой цифре будет, и в случае пробития вниз уровня 100 возможно усиление панических настроений.

( Читать дальше )

Понижение рейтинга ведущих банков.

- 21 сентября 2011, 21:51

- |

Рейтинговое агенство Moody’s Investors Service снизило долгосрочные кредитные рейтинги крупнейших американских банков - Bank of America Corp. и Wells Fargo & Co, а так же краткосрочный кредитный рейтинг Citigroup Inc. Снижение связано с меньшей вероятностю поддержки госудасрвтом крупнейших банков в случае критических ситуаций. Ретинг Bank of America снижен до «Baa1» с «A2». Рейтинг Wells Fargo снижен до «A2» с «A1». Прогноз по банкам «негативный».

Правило «too-big-to-fail» скоро перестанет быть актуальным.

Правило «too-big-to-fail» скоро перестанет быть актуальным.

Мир сошел с ума, или Бразилия предлагает финансовую помощь Европе

- 21 сентября 2011, 19:13

- |

Открыв сегодняшний выпуск РБК-Daily, сразу бросилась в глаза одна новость. Она не была заглавной на первой полосе, лишь небольшая ссылочка на номер страницы в разделе «Мировая экономика». А новость эта следующая — Бразилия готова предоставить 10 млрд. долларов на спасение экономик стран-должников из Евросоюза.

Бразилия — бывшая колония Португалии, теперь готова предоставить денег в том числе и на спасение своей бывшей метрополии. Страна, в которой большую часть 20 века один диктаторский режим сменял другой. Страна, которая живет без рабовладельческого строя чуть больше чем 100 лет. И эта страна, давно уже взявшая курс на выход в лидирующие позиции в мире в экономическом смысле и являющейся одной из сильнейших развивающихся экономик, предлагает свою помощь старушке Европе, лидерами которой являются такие экономические столпы, как Германия и Франция, в которой уже многие годы торжествует развитый капитализм.

Помимо предложенных 10 млрд. от Бразилии, их министр финансов выступил с обращениями к странам BRICS с предложением поддержать инициативу. То есть Европа может получить помощь еще и от России, Китая, Индии и ЮАР. И если о России и Китае не хочется говорить в том же тоне, что и о Бразилии (по разным причинам, Китай все же вторая экономика мира, а Россия… ну просто не хочется :) ). Но остаются Индия и Южная Африка. Уже даже не буду говорить о прошлом этих стран, но о настоящем упомянуть стоит. Я думаю, и без официальной статистики перспектива сравнивать уровень жизни в Европе и Индии кажется сомнительной. ЮАР хоть и пытается показать себя всячески с лучшей стороны, даже футбольный Чемпионат мира провели, но не смотря на это остается африканской страной. Вспоминая о том же Чемпионате мира, можно вспомнить как у гостей страны чуть ли не инструкция была, как себя можно вести там, а как лучше не стоит — даже в больших городах процветает криминал. Уровень жизни соответствующий, не от лучшей жизни местное население активно обворовывало гостей страны в период проведения турнира.

( Читать дальше )

Бразилия — бывшая колония Португалии, теперь готова предоставить денег в том числе и на спасение своей бывшей метрополии. Страна, в которой большую часть 20 века один диктаторский режим сменял другой. Страна, которая живет без рабовладельческого строя чуть больше чем 100 лет. И эта страна, давно уже взявшая курс на выход в лидирующие позиции в мире в экономическом смысле и являющейся одной из сильнейших развивающихся экономик, предлагает свою помощь старушке Европе, лидерами которой являются такие экономические столпы, как Германия и Франция, в которой уже многие годы торжествует развитый капитализм.

Помимо предложенных 10 млрд. от Бразилии, их министр финансов выступил с обращениями к странам BRICS с предложением поддержать инициативу. То есть Европа может получить помощь еще и от России, Китая, Индии и ЮАР. И если о России и Китае не хочется говорить в том же тоне, что и о Бразилии (по разным причинам, Китай все же вторая экономика мира, а Россия… ну просто не хочется :) ). Но остаются Индия и Южная Африка. Уже даже не буду говорить о прошлом этих стран, но о настоящем упомянуть стоит. Я думаю, и без официальной статистики перспектива сравнивать уровень жизни в Европе и Индии кажется сомнительной. ЮАР хоть и пытается показать себя всячески с лучшей стороны, даже футбольный Чемпионат мира провели, но не смотря на это остается африканской страной. Вспоминая о том же Чемпионате мира, можно вспомнить как у гостей страны чуть ли не инструкция была, как себя можно вести там, а как лучше не стоит — даже в больших городах процветает криминал. Уровень жизни соответствующий, не от лучшей жизни местное население активно обворовывало гостей страны в период проведения турнира.

( Читать дальше )

Рейтниг Франции может сыграть на понижение

- 20 сентября 2011, 22:15

- |

20 сентября рейтинговое агентство S&P снизило суверенный рейтинг Италии, а доллар «скакнул» вверх. По прогнозам экспертов, потерять доверие инвесторов может и Франция. Россиян, в свою очередь, ждет дальнейшее падение курса рубля.

Снижение кредитного рейтинга Италии агентством S&P стало очередным ударом для еврозоны. Валютный рынок отреагировал молниеносно: курс евро понизился к 10 из 16 ведущих валют и потерял 0,5% относительно американского доллара.

В то же время, по данным ММВБ, курс евро расчетами «сегодня» прибавил 65 копеек и составил 42,8728 рубля, а курс доллара вырос на 62,8 копейки и составил 31,4960 рубля.

Таким образом, курс доллара закрепился за отметкой 31 рубль, которая считалась психологически переломным уровнем. Проблемы могут усугубиться в случае дефолта Греции, вероятность которого на этой неделе оценивается аналитиками на уровне 90%.

( Читать дальше )

Наезд Обамы на банки может привести к рецессии в США

- 06 сентября 2011, 19:31

- |

Банковский аналитик Дик Бове (Rochdale Securities):

- Намерение правительства разделить крупнейшие банки и снизить кредитование, может опустить США в рецессию.

- Вашингтон принимает решения, без понимания того, какие эффекты могут повлечь решения направленные против банков.

- Обама и Конгресс хотят принять ряд мер для снижения риска банковской системы, например повысить требования к капиталу крупных банков.

- Требование увеличение капитала может заставить банки распродать часть активов.

- В один момент 4 крупнейших банка США стали держателями 50% активов банковского секора США, и правительство хочет разделить эти банки.

- Правительство не хочет чтобы банки существовали в прежнем виде.

- Похоже их не парит, что будет с экономикой, если это сделать.

- Сокращение кредитования в США вызовет рецессию в американской экономике.

- Больше всего пострадают банки с агрессивной политикой кредитования.

Deutsche Bank: рыночная ситуация все больше напоминает 2008 год

- 06 сентября 2011, 12:24

- |

Условия на рынках акций и облигаций напоминают о ситуации во время финансового кризиса осенью-зимой 2008 года, заявил главный исполнительный директор Deutsche Bank Йозеф Аккерман на конференции Euroforum во Франкфурте, сообщает «Финмаркет».

«Новая норма» характеризуется волатильностью и неопределенностью не только в отношении рыночных событий, но и при осмыслении будущего финансового сектора. Все это напоминает мне об осени 2008 года, несмотря на то, что европейский банковский сектор сейчас существенно лучше капитализирован и меньше зависит от краткосрочной ликвидности", — цитирует выступление Аккермана агентство.

Потенциал роста в финансовом секторе ограничен растущим долговым бременем, лежащим на суверенных и частных должниках банков, а также пониженной активностью в сфере недвижимости и финансирования физических лиц, считает глава Deutsche Bank.

С конца июля фондовые рынки потеряли около 5 трлн евро из-за опасений углубления долгового кризиса в еврозоне, и банки стали лидерами падения, сказал он. В понедельник индекс Bloomberg Europe Banks and Financial Services обвалился на 4,6%, а с начала года — уже на 32%. Акции Deutsche Bank подешевели при этом на торгах 5 сентября более чем на 6%.

( Читать дальше )

«Новая норма» характеризуется волатильностью и неопределенностью не только в отношении рыночных событий, но и при осмыслении будущего финансового сектора. Все это напоминает мне об осени 2008 года, несмотря на то, что европейский банковский сектор сейчас существенно лучше капитализирован и меньше зависит от краткосрочной ликвидности", — цитирует выступление Аккермана агентство.

Потенциал роста в финансовом секторе ограничен растущим долговым бременем, лежащим на суверенных и частных должниках банков, а также пониженной активностью в сфере недвижимости и финансирования физических лиц, считает глава Deutsche Bank.

С конца июля фондовые рынки потеряли около 5 трлн евро из-за опасений углубления долгового кризиса в еврозоне, и банки стали лидерами падения, сказал он. В понедельник индекс Bloomberg Europe Banks and Financial Services обвалился на 4,6%, а с начала года — уже на 32%. Акции Deutsche Bank подешевели при этом на торгах 5 сентября более чем на 6%.

( Читать дальше )

Причины падения рынка акций

- 05 сентября 2011, 17:36

- |

Сегодня индекс ММВБ -0.9%

Европейские рынки снижаются на 2.2-4,2%

То есть мы выглядим намного сильнее Европы

Европа падает на старой песне о долговом кризисе.

Я кстати нарочно не убираю красный заголовок финансовый кризис 2011, чтобы мы все помнили, что кризис не решен, продолжается и, скорее всего, получит свое новое развитие.

Акции Deutsche Bank сегодня -8% после выступления главы банка Йозефа Аккермана на банковской конференции:

:

:

Доходности облигаций Италии ползут вверх 10 дней подряд.

В выходные в пригороде Милана состоялась встреча политиков, экономистов и лидеров бизнеса. Обсуждались вероятные изменения в пакете помощи Берлускони объемом 45 млрд евро.

Министр финансов Италии Тремонти в очередной раз призвал к созданию рынка единых евро-облигаций: «или мы делаем или у нас будут критические проблемы».

Эти комментарии последовали за предупреждением Жана Клода Трише о том, что Италия должна следовать своей программе сокращения дефицита бюджета, которая была согласована с ЕЦБ с тем, чтобы тот поддержал рынок итальянских гособлигаций.

На этой неделе ЕЦБ во Франкфурте будет вновь обсуждать вопрос о том, стоит ли продолжать выкупать итальянские гособлигации.

В пятницу станет известно сколько частных инвесторов приняли участие в сделке по обмену греческих гособлигаций.

Европейские рынки снижаются на 2.2-4,2%

То есть мы выглядим намного сильнее Европы

Европа падает на старой песне о долговом кризисе.

Я кстати нарочно не убираю красный заголовок финансовый кризис 2011, чтобы мы все помнили, что кризис не решен, продолжается и, скорее всего, получит свое новое развитие.

Акции Deutsche Bank сегодня -8% после выступления главы банка Йозефа Аккермана на банковской конференции:

- кризис в еврозоне может убить слабые банки, а также остановить прибыли всей остальной банковской индустрии на ближайшие годы.

- многие европейские банки просто не выживут, если переоценят портфель гособлигаций по рыночным ценам.

- несмотря на признание тяжелой ситуации, Аккерман отверг необходимость экстренной рекапитализации банков.

:

:Доходности облигаций Италии ползут вверх 10 дней подряд.

В выходные в пригороде Милана состоялась встреча политиков, экономистов и лидеров бизнеса. Обсуждались вероятные изменения в пакете помощи Берлускони объемом 45 млрд евро.

Министр финансов Италии Тремонти в очередной раз призвал к созданию рынка единых евро-облигаций: «или мы делаем или у нас будут критические проблемы».

Эти комментарии последовали за предупреждением Жана Клода Трише о том, что Италия должна следовать своей программе сокращения дефицита бюджета, которая была согласована с ЕЦБ с тем, чтобы тот поддержал рынок итальянских гособлигаций.

На этой неделе ЕЦБ во Франкфурте будет вновь обсуждать вопрос о том, стоит ли продолжать выкупать итальянские гособлигации.

В пятницу станет известно сколько частных инвесторов приняли участие в сделке по обмену греческих гособлигаций.

Почему европейский союз не сможет устоять?

- 05 сентября 2011, 11:12

- |

Итак, немного повторения. Почему кризис? Потому что в мире избыточное кредитное плечо. Особенно остро проблема стоит в перифинрийной Европе, т.к. инвесторы перестали ее кредитовать.

Решения проблемы две:

Основная Европа пытается реанимировать труп (Греция), удерживая его в рамках зоны евро. Европейские политики будут делать все, чтобы спасти труп, ибо банковская система может накрыться медным тазом, если дать Греции дефолтнуться.

Европолитики будут держаться за евро, но ровно до тех пор, пока они остаются у власти.

И вот что мы видим:

В этом году партия Меркель терпит 5-е поражение на выборах. Вчера выборы прошли в немецкой провинции Mecklenburg- Western Pomerania. Оппозиция набрала 36,1% голосов, ХДП Меркель набрала 23,3% — это самый худший презультат за всю историю (с 1990 г). Таким образом, мы видим, что немцы не поддерживают идею спасения Греции за их счет, а Меркель теряет доверие.

http://www.bloomberg.com/news/2011-09-04/merkel-s-euro-gambit-ends-in-home-defeat.html

Я все-таки думаю, что еврозону ждет раскол и дезинтеграция. Вопрос, — когда валютный рынок начнет прайсить этот сценарий? Я долго был пессимистом в отношении доллара, но теперь я вижу больше рисков именно в европейской валюте.

Решения проблемы две:

- очистительный дефолты, обнуление и последующий рост.

- японский сценарий: тщетные попытки удержать все на плаву, двадцать лет стагнации, дефляции, и отсутствия роста на фондовых рынках.

Основная Европа пытается реанимировать труп (Греция), удерживая его в рамках зоны евро. Европейские политики будут делать все, чтобы спасти труп, ибо банковская система может накрыться медным тазом, если дать Греции дефолтнуться.

Европолитики будут держаться за евро, но ровно до тех пор, пока они остаются у власти.

И вот что мы видим:

В этом году партия Меркель терпит 5-е поражение на выборах. Вчера выборы прошли в немецкой провинции Mecklenburg- Western Pomerania. Оппозиция набрала 36,1% голосов, ХДП Меркель набрала 23,3% — это самый худший презультат за всю историю (с 1990 г). Таким образом, мы видим, что немцы не поддерживают идею спасения Греции за их счет, а Меркель теряет доверие.

http://www.bloomberg.com/news/2011-09-04/merkel-s-euro-gambit-ends-in-home-defeat.html

Я все-таки думаю, что еврозону ждет раскол и дезинтеграция. Вопрос, — когда валютный рынок начнет прайсить этот сценарий? Я долго был пессимистом в отношении доллара, но теперь я вижу больше рисков именно в европейской валюте.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал