финам

Геополитика давит на рубль (обзор валютного рынка за неделю, «ФИНАМ»)

- 29 сентября 2020, 17:43

- |

На минувшей неделе российская валюта продолжила стремительно дешеветь, приблизившись к своим годовым минимумам. По итогам торговой пятидневки курс USD/RUB повысился на 3,27%, до уровня 78,84, а курс EUR/RUB вырос на 1,43%, закрывшись на отметке 92,24. В результате рублевая стоимость бивалютной корзины из доллара США и евро увеличилась на 2,44%, до отметки 84,87.

Ключевым фактором, оказывающим давление на рубль, остаются санкционные риски. Несмотря на фундаментальную привлекательность российских финансовых активов, иностранные инвесторы опасаются введения санкций на приобретение новых и удержание старых выпусков российских государственных облигаций, что и провоцирует продажи рубля.

Помимо этого, негативно на динамике российской валюты сказывается эскалация напряженности в Нагорном Карабахе. В случае разрастания конфликта и обращения Армении в Организацию договора о коллективной безопасности (ОДКБ) за военной помощью падение рубля может усилиться. По словам посла Армении в РФ Вардана Тоганяна, армянская сторона пока не планирует обращаться в ОДКБ. Тем не менее, такое развитие событий нельзя исключать из рассмотрения.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Счет ИИС тип Б все-таки закрыт!

- 29 сентября 2020, 17:31

- |

Брокеру спасибо, к ним претензий нет, всё прошло гладко.

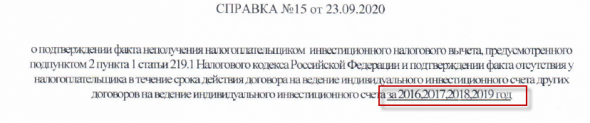

Действительно ошиблась налоговая, дав справку не по утвержденной форме (указав конкретные годы, за которые не было вычета).

Письмо минфина с формой справки для вычета по ИИС типа Б (doc файл) выложил сюда.

В общем, звякнул в налоговку, тут же мне переделали справку, в этот же день забрал, и второй раз отвёз брокеру в офис.

(не знаю как у вас, но несомненный плюс жизни в деревне — то что местная налоговая всегда снимает телефонную трубку😁).

Всё, справедливость восстановлена.

Начало: Как закрыть ИИС 2 типа? Мои результаты за 3 года

Продолжение: Как не закрыть ИИС тип Б🤦♂️ (Финам)

Как не закрыть ИИС тип Б🤦♂️ (Финам)

- 25 сентября 2020, 10:24

- |

В налоговой дали справку для Финама.

Пришлось сгонять в офис Финама, потратить полдня, чтобы привезти эту справку им.

Вечером шок-звонок из Финама: ваша справка не годится, у вас написано:

А надо вписать туда еще 2020 год.

Я: шок, гнев, злость😡

Делать нечего, звоню в налоговую.

Отвечают: 2020 год не закончился, вписать не можем. приходите хоть 1 января😂

Круг замкнулся

Виктор Ремша об американском рынке, отношении к русским, новых инвестиционных решениях

- 22 сентября 2020, 18:10

- |

Представляем вашему вниманию интервью с основателем и председателем совета директоров группы компаний «ФИНАМ» Виктором Ремшей — одним из самых непубличных бизнесменов в России. Даже нам удалось пообщаться с ним только через ZOOM :)

Для вашего удобства прикрепляем тайминг:

0:22 — отличие американского подхода к инвестициям;

3:24 — каково быть русским в Америке;

5:09 — что делать молодым командам;

7:40 — как произошел переход к венчурному бизнесу;

11:26 — о «ФИНАМе» и его роли в жизни;

13:09 — о новых технологиях и решениях.

Желаем приятного просмотра!

Заранее приносим извинения за невысокое качество видео (но такой уж в Америке интернет).

В отсутствие драйверов долговой рынок топчется на месте (обзор долгового рынка за неделю, ГК "ФИНАМ")

- 21 сентября 2020, 12:13

- |

Обзор российского рынка

Достигнув в середине августа своих доковидных уровней, долларовые долги ЕМ залегли в боковик. Впрочем, российская кривая стабилизировалась еще в конце мая, на прошлой неделе скинув в доходности 3 б. п. Высокая волатильность снова отмечается в долларовом долге Турции.

Вслед за Borets другой российский эмитент второго эшелона – «ПМХ» («КОКС») – разместил 5-летние евробонды на $350 млн под 5,9% годовых. Из новостей недели выделим повышение агентством S&P рейтингов «МТС» до инвестиционного уровня BBB- со «стабильным» прогнозом.

Аппетит к риску уже месяц топчется на месте в отсутствие драйверов. Прошедшее на прошлой неделе заседание Федрезерва не смогло их предоставить.

Инвестиционные идеи (российские выпуски)

На фоне погашения на прошлой неделе суверенного выпуска объемом 750 млн евро, мы решили обратить внимание на динамику этого сегмента российского рынка. В отличие от долларовых бумаг, которые уже не просто восстановились в стоимости по отношению к своим доковидным уровням, но и переписали минимумы по доходности, евровый сегмент пока не полностью оправился от последствий текущего кризиса. И это при том, что кредитные спреды к базовым активам выросли как у долларовых, так и евровых бумаг примерно на одинаковую величину (в среднем примерно на 70-100 б. п. для выпусков «инвестиционной» категории). В чем же причина такой различной по результатам динамики? Дело в том, что, в отличие от европейских безрисковых облигаций, которые практически не изменились в доходности с начала пандемии, доходности UST скорректировались вниз довольно заметно. Снижение доходности базового актива позволило российским долларовым бумагам не только с запасом компенсировать расширение кредитных спредов, но и переписать минимумы по доходности. А вот евровым бумагам этого сделать не удалось: их расширившиеся кредитные спреды обусловили текущую просадку «инвестиционных» бумаг в среднем на 4 фигуры по сравнению с уровнями, отмечавшимися накануне пандемии.

( Читать дальше )

ЦБ – пауза перед новым стартом? (комментарий аналитиков ГК "ФИНАМ")

- 18 сентября 2020, 21:05

- |

18 сентября ЦБ РФ ожидаемо оставил ключевую ставку на уровне 4,25%, сохранив в комментарии сигнал о намерении оценивать целесообразность ее дальнейшего снижения на ближайших заседаниях.

По мнению ЦБ, в среднесрочной перспективе дезинфляционные риски по-прежнему преобладают над проинфляционными, однако на краткосрочном горизонте проифляционные риски возросли. Это выражается в темпах роста цен (в последние месяцы они оказались выше ожиданий ЦБ) и повышенном уровне инфляционных ожиданий населения и предприятий. Ускорение инфляции (до 3,7% в годовом выражении на 14 сентября) ЦБ связывает с активным восстановлением спроса после периода самоизоляции, а также с ослаблением рубля, в том числе из-за усиления геополитических рисков. Экономическая активность восстанавливается быстрее ожиданий, но неравномерно – прежде всего, восстанавливаются отрасли, связанные с потребительским спросом (спрос на товары), а услуги и тем более отрасли, ориентированные на инвестиционный, экспортный и промежуточный спрос, восстанавливаются медленнее. В то же время ЦБ полагает, что после завершения этапа активного восстановительного роста, обеспеченного снятием ограничений и мерами поддержки, темпы повышения экономической активности замедлятся, что будет оказывать сдерживающее влияние на инфляцию. Однако мягкая ДКП, в том числе ранее принятые меры по существенному снижению ключевой ставки ограничивают риски значительного отклонения инфляции вниз от таргета в 2021 г. ЦБ прогнозирует в текущем году инфляцию 3,7-4,2%, в 2021 г. 3,5-4% и в дальнейшем – вблизи 4%.

( Читать дальше )

Банк Финам сегодня отключил доступ к счетам.

- 18 сентября 2020, 11:16

- |

Исполнилось 45 лет, на следующий день (сегодня) приходит смс от банка: «Вам отключен доступ в интернет банк.....»

Просят предоставить новый паспорт (которого еще нет) в офис Финама.

Паспорт будет изготавливаться от 10 до 30 дней с момента подачи заявления.

Получается доступа к счетам у меня не будет около месяца.

Что за банк такой странный? По закону паспорт еще действует 30 дней. В других банках можно загрузить скан нового паспорта.

Мировые рынки в плену пессимизма (недельный обзор ГК "ФИНАМ")

- 14 сентября 2020, 17:04

- |

На минувшей неделе мировые фондовые индексы продемонстрировали преимущественно негативную динамику в связи с обострением торговых отношений между Китаем и США, периодическим удешевлением акций высокотехнологичного сектора, решением ЕЦБ оставить без изменений существующий пакет стимулирующих мер, а также ввиду разногласий между Евросоюзом и Великобританией относительно Brexit.

По итогам недели индикатор «голубых фишек» Dow Jones снизился на 1,66%, индекс широкого рынка Standard & Poor's 500 опустился на 2,5%, а индекс высокотехнологичных отраслей Nasdaq Composite отступил на 4,06%. Немецкий индекс DAX подрос, тем временем, на 2,8%, тогда как китайский бенчмарк CSI 300 просел на 3% ввиду очередных угроз Дональда Трампа разорвать экономические связи с Пекином на фоне приближения ноябрьских выборов.

Помимо неблагоприятного внешнего фона, давление на мировые индексы оказывала «перегретость» по ряду активов, в связи с чем инвесторы частично фиксировали прибыль. Более того, вновь усилились опасения относительно того, что с похолоданием количество новых случаев заболевания Covid-19 начнет расти. Ускорение темпов роста заболеваемости уже отмечается в ряде стран мира, при этом первое место в антирейтинге по числу заболевших занимают регионы Северной и Южной Америки.

( Читать дальше )

Российские заемщики продолжают рефинансировать евробонды (обзор за неделю ГК "ФИНАМ")

- 14 сентября 2020, 11:57

- |

Обзор российского рынка

Долларового долгу ЕМ не удалось развить успех позапрошлой недели – картина с 4 по 11 сентября сложилась смешанная. Неплохо себя чувствовали евробонды Турции и Бразилии, тогда как бумаги Мексики и ЮАР закрыли неделю в минусе. Россия в целом торговалась нейтрально, немного просели в цене дальние выпуски, в результате чего увеличился наклон суверенной кривой.

Производитель оборудования для нефтедобывающей промышленности компания Borets разместил 6-летний евробонд на 350 млн долл. под 6,0% годовых, итоговый объем книги заявок составил 550 млн долл. О планах разместить 5-летний выпуск и выкупить имеющийся с погашением в 2022 году объявил «КОКС». Как сообщается, эмитент готов выкупить все бумаги по цене 1027,5 долл. на 1000 долл. номинала, премия за раннее согласие (дедлайн по нему истекает 16 сентября) составляет 17,5 долл. на бумагу. В общем, российские заемщики продолжают рефинансировать свои евробонды, пользуясь низкими ставками на рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал