усреднение позиции

Усреднение позиций. Для чего?

- 19 мая 2025, 10:17

- |

Усреднение позиций — стратегия, суть которой заключается в том, что участник рынка постепенно увеличивает размер позиции актива, покупая дополнительные акции в течение некоторого времени.

Способы реализации: 1. Покупка с одинаковой периодичностью. Акции покупаются на одну и ту же сумму и через одинаковые промежутки времени. 2. Покупка на часть капитала. На покупку выделяется определённая сумма денег, которая делится на части, удобные для участника рынка. 3. Покупка по точкам входа. Участник рынка совершает покупки в зависимости от процента снижения котировок, где обозначил для себя точки входа. 4. Метод Эдлсона. Определяется сумма, которую планируется пустить на инвестиции за определённый промежуток времени. Далее устанавливается пороговый размер портфеля, например, в месяц. Если размер портфеля опускается ниже порогового, докупаются акции. Процесс продолжается, пока весь запланированный капитал не будет инвестирован.

Что нужно знать? 1. При выборе стратегии усреднения «усреднения» полагайтесь на фундаментальный анализ.

( Читать дальше )

- комментировать

- 297 | ★2

- Комментарии ( 2 )

Готовим бабки на усреднение! / Кто как будет усреднять?

- 10 июля 2024, 16:53

- |

Я думаю, сделаю себе сетку див. доходности и буду равными частями из LQDT докупать на каждом 1% падения.

Почему многие так любят усреднение (ошибки не любят признавать) ? Ставя на лидеров, портфель должен быть на максимумах !

- 06 апреля 2024, 11:38

- |

А зачем держать в портфелях то, что тянет портфель вниз ???

Многие компании — на локальных, некоторые — на исторических максимумах.

Часто, успешные компании развиваются, не успешные падают дальше.

Вероятность продолжения тренда выше, чем вероятность разворота.

Множество компаний — близко к локальным максимумам.

Сбер (об., преф)

БСП об.

Башнефть (об., преф)(думаю, на див. ожиданиях, лучше преф)

Сургутнефтегаз (преф)

ЮГК

Мосбиржа

Ростелеком (думаю, на див. ожиданиях, лучше преф)

Магнит

и др.

Некоторые из этих компаний — около исторических максимумов.

Личное мнение

по среднесрочному портфелю.

Если в портфеле Вы держите лидеров,

то долгосрочно будете лучше индекса полной доходности Мосбиржи.

С уважением,

Олег

Некоторые из этих компаний близко к историческим максимумам.

Какая стратегия является лучшей для каждого российского инвестора? 🇷🇺

- 01 марта 2024, 15:00

- |

Да, ребят, долгожданный момент — я наконец-то выпустил своё первое серьёзное исследование в виде статьи ВАК (ссылка на неё в конце поста). И тему я взял именно такую по 2 важным причинам — мотивация со стороны книги Майкла Эдлесона «Усреднение ценности» и желание занять первенство в России, так как ещё никто не делал настолько масштабного анализа различных стратегий инвестирования на наших российских ценных бумагах. И это как раз ответка тем самым людям, которые говорят, что «все эти американские штуки не работают в России, так как рынок вообще другой, монопольный (и куча разных финансовых отмазок)».

Мне удалось составить 20 стратегий инвестирования, которые уже были основаны на 5 базовых — это “Buy & Hold” (купил себе акции на всю котлету и держишь до конца), DCA (регулярные пополнения на одинаковые суммы), VA (регулярная покупка / продажа акций так, чтобы ваш портфель рос каждый период на определённую сумму), CS (регулярная покупка одного и то же количества / лотов нужных активов) и “Buy the Dip” (одинаковые по сумме покупки активов через каждые N% просадки). Остальные же стратегии — это различные варианты 5 базовых, но с разными условиями + их гибриды.

( Читать дальше )

Усредняться на падении нужно с умом

- 13 июля 2022, 11:15

- |

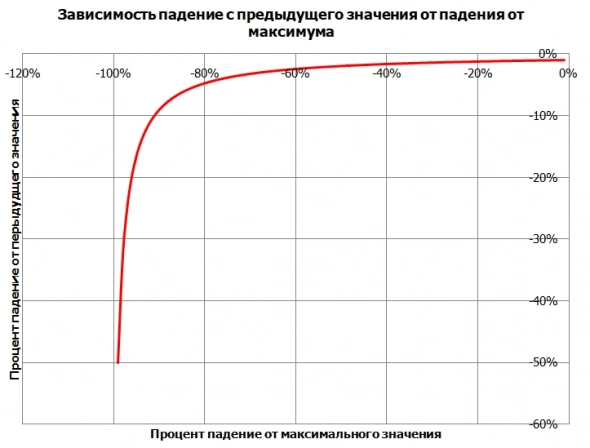

Для этого посмотрите для начала на график. Так выглядит процент падения если считать от предыдущего с значения (по оси y) в зависимости от процента падения, считаемого от максимально (по оси х). Прокомментировать его лучше всего на простом примере: вы следили за активом от 100 рублей и он упал на 98% то есть до 2-х рублей. Вы решили купить его так как он сильно подешевел, но вдруг дальше он упал ещё на 1 процентный пункт до 1 рубля, то есть от максимума на 99%. Вся штука в том, что этот процентный пункт падения принес вам убыток от вашей покупки — 50%!!!

Теперь давайте рассмотрим другую ловушку, в которую часто попадают начинающие инвесторы:

( Читать дальше )

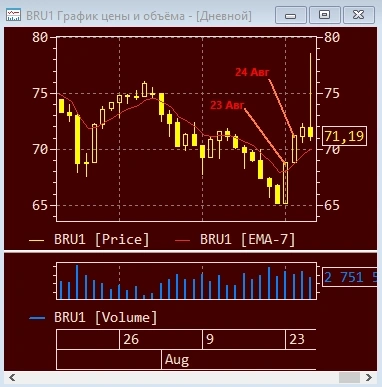

Вчерашняя шпилька в BRU1, попробуем разобраться

- 27 августа 2021, 12:05

- |

Чтобы сопоставить его с Информацией об открытых позициях на сайте Мосбиржи за несколько последних дней вывел в таблицу эксель изменения по открытым позициям отдельно по дням и типу участников торгов.

( Читать дальше )

В какой валюте хранить деньги? / Как правильно сохранять капитал? / Как покупать валюту выгодно

- 15 июля 2019, 14:27

- |

Сбросить кандалы финансовых рынков

- 13 декабря 2018, 07:15

- |

Пару слов из истории.После окончания университета я некоторое время работал в области разработки и применения методов анализа и обработки сигналов в различных прикладных приложениях, а с началом периода, который называют перестройка, ушел в бизнес.

К 2000 году в моей научной карьере был перерыв в 12 лет. Но тут человек, которому я не мог отказать, попросил проконсультировать относительно спекуляций на валютном рынке FOREX. Он не имел об этом ни малейшего представления, я тоже, поэтому пришлось засесть за литературу, в которой я впервые увидел графики рыночных цен. Вот тут то мне стало понятно, почему зарубежные авторы иллюстрируют знакомые мне методы цифровой обработки сигналов на примере биржевых котировок. И как у любого узкого специалиста у меня тоже возник естественный интерес применить знакомый мне аппарат для анализа рынков.

Но речь пойдет не обо мне и не столько обо мне. Речь пойдет о свободе, за которой большинство приходит на рынок. Многих привлекают не столько деньги, сколько возможность уменьшить свою зависимость от других людей. В частности, человек, которого я консультировал, видел свою жизнь примерно в таком ключе. Несколько минут сидит за компом, потом занимается разными делами различного уровня приятности: ресторан, баня, женщины, концерты, театры, путешествия и т.д. и т.п. Иногда заезжает на пару минут в офис открыть или закрыть сделки, посмотреть сколько денег заработано и снова возвращается к приятным занятиям полностью свободного человека, у которого масса интересов, не связанных с работой.

Увы, вряд ли многие могут похвастаться таким режимом жизни. Ничего не вышло и у моего знакомого. С наскоку самому торговать не получилось. Книги он читать не любил, ПАММов и инвестиционных сервисов тогда еще не было, поэтому рынки он оставил. Понял, что это не для него и занялся более предсказуемыми финансовыми операциями.

Что же касается большинства практикующих трейдеров, то чаще всего они тоже не свободны, а прикованы к компьютеру на весь день, причем молодые и наиболее оголтелые готовы сидеть у монитора круглосуточно. Кто по необходимости, а кто стал своего рода наркоманом. И только считанные единицы могут жить относительно свободно. Однако трейдеры, о которых я писал в своей предыдущей публикации ("Рынок: быть правым или зарабатывать?"

( Читать дальше )

Рынок: быть правым или зарабатывать?

- 11 декабря 2018, 12:12

- |

Причуды и случайности жизни волей судьбы столкнули меня с коллективом, в котором достаточно много трейдеров.

И что характерно, практически все они зарабатывают на рынке. И неплохие деньги.

Но фишка не в этом. Фишка в другом.

Зарабатывают они в нарушение распространенных и считающихся общепринятыми правил и мнений о том, что нужно делать и чего делать никак нельзя, а именно:

— они не ставят стопы, а если ставят, то чисто формальные, которые настолько далеко от цены открытия позиции, что практически никогда не срабатывают;

— они используют усреднение, причем иногда, даже страшно сказать про такую крамолу, с элементами мартингейла;

— они практически не пользуются фундаментальным анализом и новостями, точнее пользуются, но только для того, чтобы не торговать во время выхода важных новостей;

— они достаточно пренебрежительно относятся к анализу техническому, за исключением элементарных графических построений;

( Читать дальше )

Как пережить кризис при долгосроке?

- 22 ноября 2018, 10:24

- |

Возьмем для модели кризис 2008 года.

Примем индекс S&P 500 как цену за 1 «акцию».

Вход будет самым неудачным на пике на уровне 1549 за «акцию» 1 октября 2007 г.

Было куплено 100 акций на сумму 154 900.

Покупка 1 раз в год — 100 акций – 1 октября.

Инвестиционный резерв 450 000.

При падении на 30% до 969 покупаем 1 октября 2018 г. 100 акций – 96 900

Если было бы падение еще на 50% до 485, было бы куплено еще 100 акций.

Далее 1 октября 2009 покупаем 100 акций на 105 700

Далее 1 октября 2010 покупаем 100 акций на 118 300

Далее 1 октября 2011 покупаем 100 акций на 125 300

Итого 601 000 за 500 акций – 1202.

При индексе 1 октября 2012 г. 1412.

Прирост 18% за 5 лет. Или 3,37% среднегодовых в валюте (без учета реинвестирования дивидендов).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал