сэз имени серго орджоникидзе

Рейтинг компании ПАО "СЭЗ им. Серго Орджоникидзе" в 2021 году II кв

- 17 января 2022, 15:02

- |

<< ранний доступ к материалам на fapvdo.ru >>>

Как бы там, и чтобы там, не говорили про Советский Союз, но всё, что было заложено в этот период, всё до сих пор стоит и работает. Не суть важно как работает, главное работает. Совковый запас прочности был настолько велик, что построенные временно панельные дома, стоят до сих пор и простоят ещё 100 лет, а советские заводы продолжают работать. Но не бывает ничего вечного и вполне возможно, мы в будущем станем свидетелями разрушения советского финансового фундамента. Собственно и не только советского, но и современного российского. И произойдёт это ровно тогда, когда рядовой инвестор начнёт осознавать, во что он вкладывает свои деньги.

Общие сведения

( Читать дальше )

- комментировать

- 5.9К | ★1

- Комментарии ( 0 )

Коротко о главном на 23.09.2020

- 23 сентября 2020, 10:45

- |

- «СЭЗ им. Серго Орджоникидзе» завершил размещение семилетних облигаций серии 001Р-02 объемом 500 млн рублей за первый день торгов в полном объеме. Ставка купона установлена в размере 10,75% годовых на весь срок обращения, купоны квартальные. Бумаги включены в Сектор Роста московской биржи. Организатор — ИК «Фридом Финанс»

- «Группа «Продовольствие» также завершила размещение за первый день торгов. Дебютный выпуск серии БО-01 объемом 70 млн рублей был выкуплен за 161 заявку. Величина максимальной заявки — 3,5 млн рублей. Объем самой популярной заявки — 100 тыс. рублей

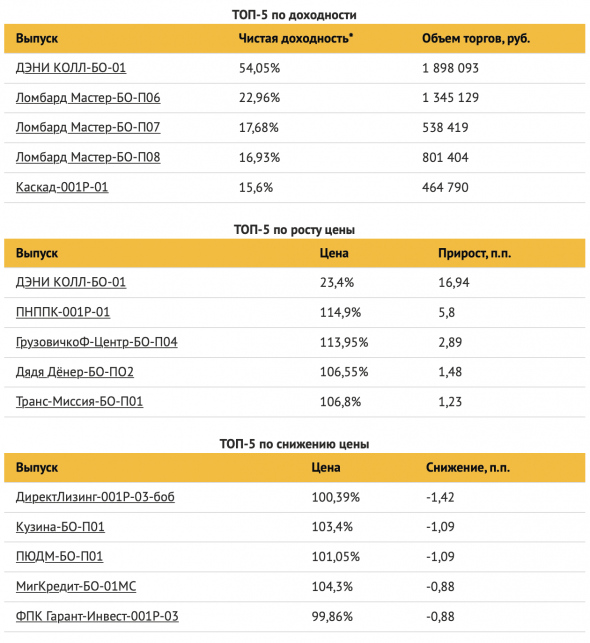

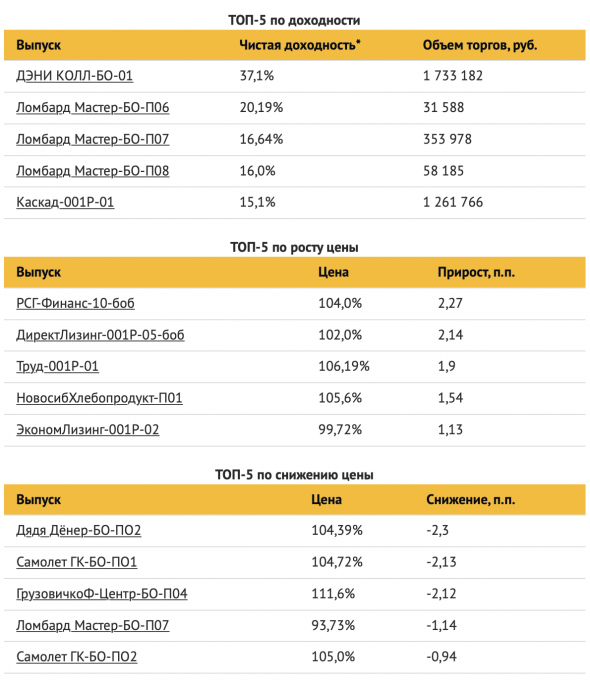

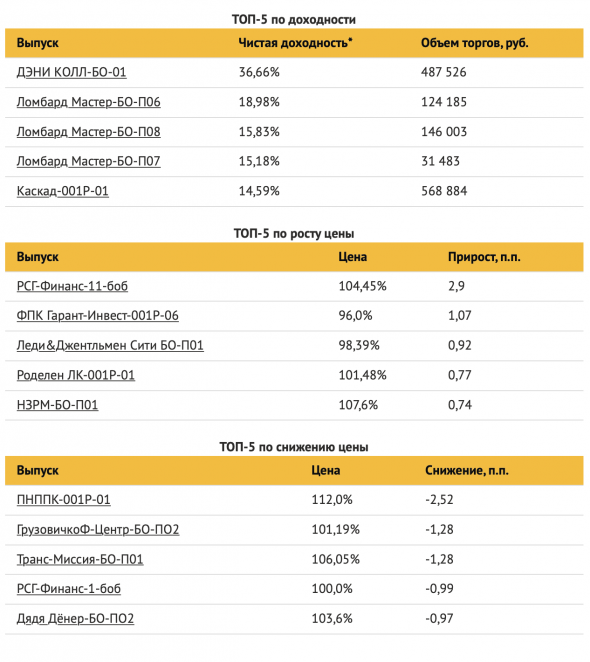

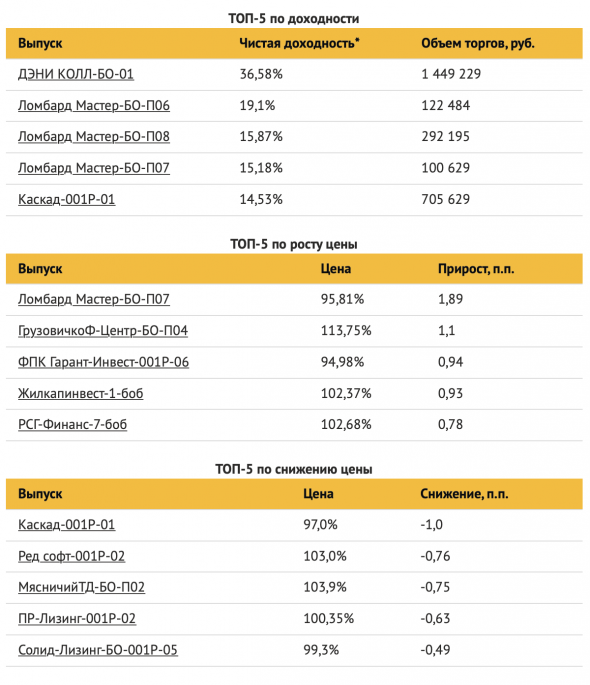

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 22.09.2020

- 22 сентября 2020, 07:16

- |

Старт новых размещений:

- «Регион-продукт» 24 сентября начнет размещение выпуска трехлетних облигаций серии 001Р-01 объемом 50 млн рублей. Организатор — Церих, соорганизатор и якорный инвестор — МСП Банк

- «СЭЗ им. Серго Орджоникидзе» сегодня начинает размещение выпуска 7-летних облигаций серии 001Р-02 объемом 500 млн рублей. Ставка купона установлена в размере 10,75% годовых на весь срок обращения. Организатор — ИК «Фридом Финанс»

- «Группа «Продовольствие» сегодня начинает размещение дебютного выпуска объемом 70 млн рублей, срок обращения — 2 года. Ставка купона — 13% годовых на весь срок обращения. Организатор — GrottBjorn, андеррайтер — «Иволга Капитал»

GrottBjorn планирует в первой декаде октября размещение еще одного дебютного выпуска — ООО «Сибнефтехимтрейд». Уведомить о желании купить облигации можно через сервис boomerang -https://boomin.ru/boomerang/emissions/sibnefteximtrejd (сервис дает возможность вернуть 0,5% бонусами boomin от приобретенного объема).

( Читать дальше )

Коротко о главном на 18.09.2020

- 18 сентября 2020, 06:50

- |

Ближайшие размещения, итоги оферты и исключение из котировального списка

- «СЭЗ им. Серго Орджоникидзе» планирует 22 сентября начать размещение семилетнего выпуска серии 001Р-02 объемом 500 млн рублей, ставка купона — 10,75% годовых на весь срок обращения. Организатор — ИК «Фридом Финанс»

- «Сибнефтехимтрейд» в первой декаде октября планирует разместить дебютный выпуск облигаций объемом 300 млн рублей, срок обращения — 3,5 года. Организатор — финансовое ателье GrottBjorn. Выпуск добавлен в систему boomerang на boomin.ru

- «Ломбард «Мастер» с 16 декабря прекращает торги по выпускам БО-П06, БО-П07, БО-П08 на Московской бирже

- «ПР-Лизинг» подвел итоги оферты по трем выпускам. Суммарно эмитент выкупил 64 699 облигаций

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

Коротко о главном на 11.09.2020

- 11 сентября 2020, 06:46

- |

- «СЭЗ им. Серго Орджоникидзе» зарегистрировал второй выпуск облигаций, бумаги включены в третий уровень листинга и Сектор Роста. Выпуск планируется разместить по открытой подписке, срок обращения — 5 лет

- «Силовые машины» досрочно погасят выпуск облигаций 2-й серии объемом 10 млрд рублей. Погашение выпуска пройдет 1 октября по непогашенной части номинальной стоимости

Подробнее о событиях и эмитентах на boomin.ru

Выплаты купонов на сегодня в Ожидаемых событиях.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 04.09.2020

- 04 сентября 2020, 10:28

- |

Ставка купона и подготовка к размещению:

- «Калита» 8 сентября начнет размещение выпуска серии 001Р-02 объемом 300 млн рублей, ставка купона установлена в размере 13% годовых на весь срок обращения. Организатор — «Иволга Капитал»

- «СЭЗ им. Серго Орджоникидзе» определили ИК «Фридом Финанс» андеррайтером готовящегося выпуска серии 001Р-02 объемом до 500 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 01.09.2020

- 01 сентября 2020, 08:27

- |

Дополнительные оферты и новый выпуск:

- «ПР-Лизинг» выставил дополнительные оферты по выпускам серии 001Р-01, 001Р-02 и 001Р-03. Эмитент выкупит до 30 млн рублей по каждому выпуску

- «СЭЗ им. Серго Орджоникидзе» утвердил решение о размещении второго выпуска облигаций объемом до 500 млн рублей. Срок размещения — 7 лет, ставка купона — не более 11% годовых

- Банк России зарегистрировал выпуск облигаций СФО «Кредитные решения» серии 01, параметры выпуска не раскрываются. Компания свяазан с рейтинговым агентсвом АКРА

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 31.08.2020

- 31 августа 2020, 09:51

- |

Без размещений: другие новости и события эмитентов

- «Пионер-Лизинг» завершил размещение выпуска серии БО-П03 объемом 400 млн рублей. Торги по выпуску начались 26 ноября 2019 года

- «СЭЗ им. Серго Орджоникидзе» принял решение увеличить уставный капитал на 6,3 млн рублей путем выпуска дополнительных акций

- РА «Эксперт» установила статус «под наблюдением» по рейтингу кредитоспособности «Башкирской содовой компании», рейтинг продолжает действовать на уровне «ruA+» со стабильным прогнозом

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 21.08.2020

- 21 августа 2020, 09:46

- |

Рейтинг и ставка:

- «СЭЗ им. Серго Орджоникидзе» получил кредитный рейтинг аналитического кредитного рейтингового агентства на уровне «BBB-(RU)», прогноз — стабильный

- «Вита Лайн» установил ставку купона выпуска объемом 1,25 млрд рублей на уровне 10% годовых, размещение запланировано на 24 августа

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

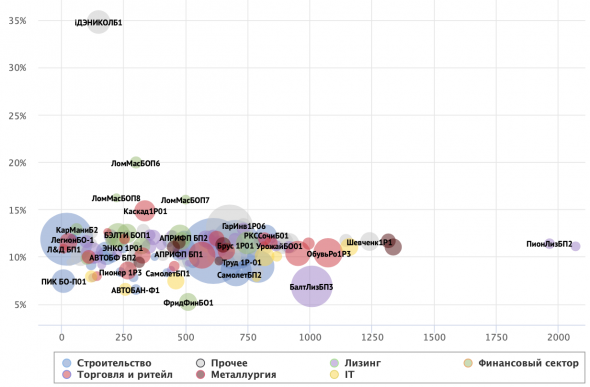

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 09.01.2020

- 09 января 2020, 10:15

- |

- Московская биржа 31 декабря зарегистрировала программу облигаций «Лизинг-Трейд» серии 001Р объемом до 5 млрд рублей, присвоенный идентификационный номер — 4-00506-R-001P-02E. Согласно условиям 10-летней программы, бумаги могут быть размещены на срок до 7 лет. Ранее компания не выходила на долговой рынок

- Московская биржа зарегистрировала выпуск биржевых облигаций на сумму 10 млрд рублей «Группа компаний «Сегежа» серии 001Р-01R, номинал одной бумаги — 1 тыс. рублей. Присвоенный номер регистрации — 4B02-01-00520-R-001P от 31.12.2019

- «АПРИ «Флай Плэнинг» полностью разместило облигации серии БО-П03 объемом 400 млн рублей. Размещение выпуска сроком обращения три года началось 14 ноября, номинал одной бумаги — 1 тыс. рублей. Ставка купона установлена в размере 14,25% годовых на весь срок обращения, купоны квартальные. Выпуск предусматривает амортизационную систему погашения — по 25% от номинала будет погашено в даты окончания купонных периодов в последний год обращения

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал