стройка

Вечерний обзор рынков📈

- 22 июня 2023, 19:05

- |

Курсы валют ЦБ: 💵USD — ↘️83,6077 💶EUR — ↘️91,9430 💴CNY — ↘️11,6221

▫️Российский фондовый рынок не может определиться с направлением дальнейшего движения – индекс Мосбиржи по итогам основной сессии символично снизился на 0,12% на объемах ниже среднего.

▫️ЦБ РФ сообщил, что международные резервы РФ за неделю увеличились на 0,3% ($1,8 млрд) и на 16 июня 2023 г. составили $587,5 млрд.

▫️Банк Англии повысил ставку в 13-й раз подряд, на 50 б.п. – до 5,00% годовых.

▫️ЦБ Турции повысил ставку впервые за 27 месяцев – с 8,5% до 15% годовых. Курс турецкой лиры отреагировал на событие крайне негативно – за доллар стали давать более 24 лир, поскольку инвесторы ожидали более агрессивного повышения ставки.

▫️Валютный рынок

В ближайшие дни курсы основных валют к рублю будут находиться под давлением продаж со стороны экспортеров, которые готовятся к уплате налогов. Пик платежей придется на 28 июня, после чего высоковероятно возобновление тренда ослабления курса рубля на фоне снижения валютной выручки от экспорта и роста платежей за импорт.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Статистика, графики, новости - 28.02.2023

- 28 февраля 2023, 06:50

- |

Доброе утро, всем привет!

Сегодня будет много про нефть, но оно аки вишенка — припасено на конец. А пока по верхам...

( Читать дальше )

Пришла очередь строительной индустрии

- 08 февраля 2023, 12:51

- |

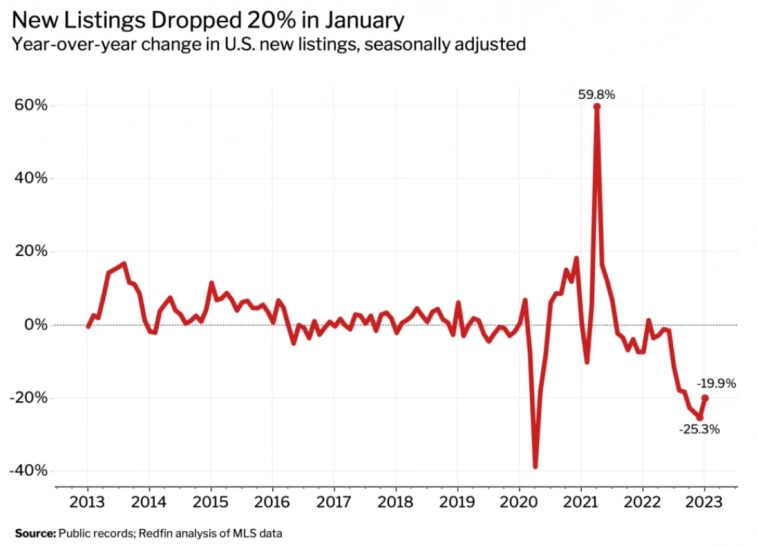

Пришла очередь строительной индустрии. Статистика за январь выглядит форменной катастрофой: в среднем по Московской агломерации -33% по числу сделок и -34% по метражу, по данным Dataflat. Особенно пугающе выглядит статистика по Московской области: -41% по обоим показателям.

В случае сохранения тенденции (а пока нет причин для перелома ситуации) строительство — одна из последних еще живых отраслей — может уйти в штопор. А это сотни тысяч рабочих мест и достаточно высокий мультипликативный эффект, дающий работу целому ряду других отраслей — в частности, металлургии.

( Читать дальше )

Как меняется авторынок коммерческого транспорта в РФ. Перевозки и стройка.

- 16 сентября 2022, 16:59

- |

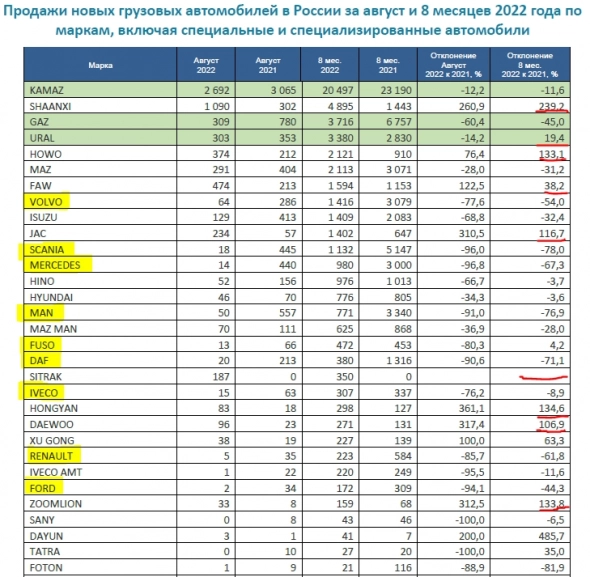

Всех приветствую. Сегодня Вашему вниманию хочу предложить небольшой обзор, экспертный взгляд и немного аналитики на то, как будет развиваться автобизнес (в т.ч. в разрезе марок) и какие сигналы можно увидеть со смежными отраслями. Есть несколько основных сегментов: легковой (+легкий коммерческий транспорт до 3.5 т), коммерческий (средне и крупнотоннажный), спецтехника (у которых не ПТС, а ПСМ).

Для анализа будем опираться на автостатовские данные (взял в тг канале pro Trade In & Автобизнес) за 8 месяцев.

Обозревать будем коммерческий сегмент:

Какие выводы можно сделать по этой таблице?

1. Китайские марки и корейско-индийский Daewoo, мало популярные до 2022 г. — кратно приросли и не собираются останавливаться (красным выделил положительную динамику по маркам), полностью забрав долю европейцев и отбирая долю у отечественных Камаза и Урала и дружественного МАЗа.

( Читать дальше )

АСПЭК-Домстрой публикует отчётность по МСФО за 1 полугодие 2022

- 06 сентября 2022, 11:54

- |

С начала года компания уже сдала 26,9 тыс. м2, план на 2022 года 62,5 тыс. м2.

На текущий момент в строительстве находятся 9 проектов: 3 дома в ЖК «Плюс Один», по 2 дома в проектах Artnova и Forest и по одному дому в проектах Bershacity и Васнецово. Общая площадь в строительстве составляет 99,4 тыс. м2.

За счёт значительных накоплений на эскроу-счетах группа поддерживает отрицательное значение чистого долга.

Финансовые показатели по итогам 1 полугодия 2022 года, LTM:

- Выручка 3 056 млн.

- EBITDA 556 млн.

- Чистая прибыль 351 млн.

- Долг 1 786 млн.

- Капитал 1 844 млн.

- Остатки на эскроу 3 511 млн.

Источник: www.e-disclosure.ru/portal/files.aspx?id=38560&type=4

/Облигации ООО «АСПЭК-ДОМСТРОЙ» входят в портфели PRObonds на 2,7% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

Строители пирамид

- 16 августа 2022, 07:59

- |

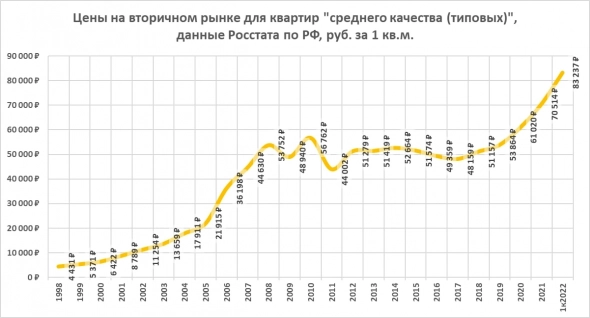

На днях общался с руководителем блока продаж одного из облигационных эмитентов – девелоперов. В т.ч. задал вопрос, скажется ли положительно на росте продаж жилья снижение цен первички? Цены на жилье растут и летом, и этот более быстрый рост в сравнении с ростом темпов реализации.

В отчет получил мнение, что покупатели не так интересуются ценой жилья, как величиной ипотечных ставок. Это, кстати, хорошо читается и по рекламным баннерам (по меньшей мере в Москве), где основной упор делается на околонулевые ставки по ипотеке (речь о жилье ± комфорт-класса, где доминируют ипотечные сделки). Прозвучало и еще одно интересное замечание. Снижать цены некомфортно, поскольку, это будет расстраивать тех, кто уже купил.

В этой обстановке цены на жилье могут повышаться и дальше. По крайней мере застройщиками. В обмен на беспрецедентно дешевую ипотеку.

Ценность именно цены в представлении покупателя невелика. Он видит сформированный тренд ценового роста, и тренд для него важнее. Тем более, покупка совершается на заемные, кажущиеся бесплатными деньги.

( Читать дальше )

Действительно ли застройщикам невыгодно?

- 12 мая 2022, 18:01

- |

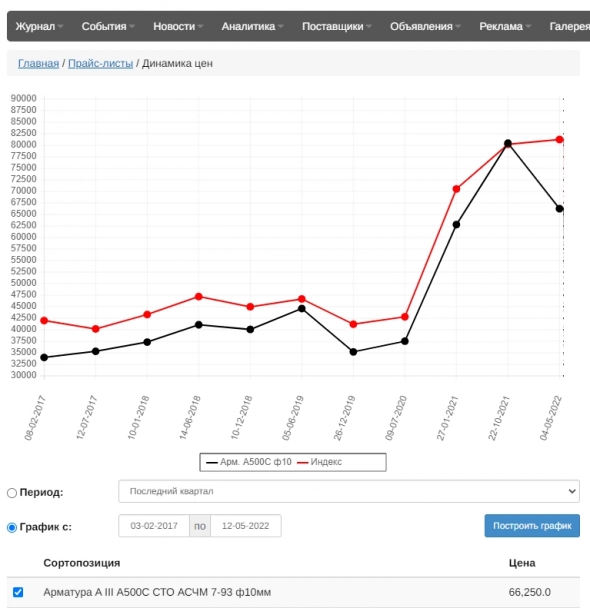

Мне кажется, цены на недвижку — это какой-то проклятый заговор. Мы помним, как цена выросла из-за сраной льготной ипотеки и застройщики начали жить хорошо, потом пошла вверх цена на метал, и якобы, это является той самой причиной из-за которой безумно выросла себестоимость и цена недвижки вверх. Ниже график цены на арматуру (к диаметру арматуры не придираемся, график отрожает динамику цены)

Как мы из этого видим, цена х2 с 2017. И вот вопрос. В строительстве жилых домов, метал — это 100% себестоимости? земля, бетон, рабочая сила бесплатные? Щас прижмут металлургов, и метал, допустим, подешевеет на внутреннем рынке. Цена упадёт на квартиры? Или упадёт только себестоимость?)

Про подорожание материалов, могу ошибаться, но у крупных застройщиков ЛСР/Авиакор и т.д, свои бетонные/цементные заводы, а на другие материалы закупочные цены у них не как для нас с Вами в Леруа.

Допустим, причина в эксроу-счетах, и бедолаги застройщики вынуждены брать кредиты. НО! Теперь они могут сразу продавать по финальной цене на котловане, ведь им не нужно заманивать инвесторов в бетон дешёвой ценой (SetlGroup ~ так и делает, и эту мою теорию подтвердили в самом офисе продаж Сетла). Собственных средств у них нету чтоли? Эксроу они берут на весь этап строительства или только с момента старта продаж?

( Читать дальше )

Эксперт РА присвоило рейтинг ГК "Страна Девелопмент" на уровне ruBBB со стабильным прогнозом

- 14 декабря 2021, 15:24

- |

Агентство положительно оценивает долговую нагрузку и обеспеченность компании проектами, и консервативно оценивает отрасль жилищного строительства

«Эксперт РА» присвоил кредитный рейтинг компании «Элит Строй» на уровне ruBBB (raexpert.ru)

/Облигации ООО «Элит Строй» входят в портфели PRObonds на 7% от активов/

⚡️ГК Страна Девелопмент опубликовала консолидированную отчётность по итогам 1-гополугодия 2021 года

- 09 ноября 2021, 16:15

- |

🏗🏢На данный момент площадь жилого строительства группы составляет 330 тыс. м2. За 6 месяцев 2021 г. на эскроу-счета группы поступило 6.3 млрд. руб.

📈Основные финансовые показатели за 6 мес. 2021 года:

• Выручка 7 млрд. руб.

• EBITDA 1.8 млрд. руб.

• Чистая прибыль 0.8 млрд. руб.

• Капитал 4.2 млрд. руб.

• Долг 13.8 млрд. руб.

• Остатки на эскроу 10.2 млрд. руб.

• Чистый долг/Капитал 0.27

/Облигации ГК «Страна» входят в портфель PRObonds на 7% от активов/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал