стратегия

📹 Кнопка бабло = есть! или нет?

- 19 ноября 2025, 12:33

- |

Сегодня разберёмся честно — почему у большинства новичков “кнопка бабло” не работает, и что делать, чтобы она наконец заработала.

- комментировать

- 275

- Комментарии ( 0 )

Что нужно успеть инвестору до конца года? Пошаговая инструкция

- 19 ноября 2025, 12:08

- |

Конец года — подходящее время, чтобы внимательно пересмотреть свой инвестиционный портфель, навести в нем порядок и подготовить его к налоговым платежам. Разберем по шагам, что инвестор может успеть до января:

📍 Открыть и пополнить ИИС

Чтобы гарантированно получить налоговый вычет уже в 2026 году, внесите деньги до конца 2025-го. Это работает как для старого ИИС, так и для нового ИИС-3.

Можно завести средства на ИИС и пока разместить их в фонд денежного рынка. Так вы и вычет получите, и средства будут работать.

Некоторые преимущества перехода на ИИС-3:

• Отсутствие лимита на пополнение. В отличие от старых ИИС, где есть ограничение в 1 млн рублей, ИИС-3 можно пополнять на любую сумму.

• Возможность открыть до трёх счетов одновременно. Это позволяет диверсифицировать инвестиции по стратегиям, открыть ИИС у разных брокеров, закрыть один из счетов и снять с него средства, если понадобится.

📍 Программа долгосрочных сбережений

( Читать дальше )

Пример использования covered call опциона на примере акций NBIS | Как получать дивиденды по бумаге, которая их не платит?

- 18 ноября 2025, 19:35

- |

Пример использования опционов в своей работе.

Многие купили акции NBIS когда он еще был яндексом, теперь хотят держать эти бумаги в долгосрок.

Когда она вырастет и вырастет ли вообще, мы не знаем, а только предполагаем.

Хочу рассказать про способ получения «дивидендов» в виде полученной премии по опционам, с примерами цифр и дат, чтобы было понимание.

Для примера отлично подходят акции NBIS.

Вы держите их в долгосрок. ОК. Держите.

МОжно продать covered Call опцион и получить премию за его продажу.

Пример простой стратегии:

У вас есть 5000 акций NBIS.

Текущая цена 85 долларов.

Сегодня 18 ноября 2025г.

Стоимость бумаг в портфеле 425 000 долларов.

Мы можем продать опцион кол, на такое же количество бумаг, которое у нас есть.

5000 акций, в контракте опциона 100 акций, 5000/100 = 50 контрактов.

Мы хотим постоянно получать премию, скажем каждый месяц, в виде дивидендов.

Значит нам нужен опцион, который экспирируется через месяц и такой.

Цена опциона, т.е. его страйк, т.е. наша целевая цена, не должна быть достигнута, если мы не хотим продажи акций.

( Читать дальше )

Результат стратегии: +4,75% за месяц. Детальный разбор облигационного портфеля

- 16 ноября 2025, 17:02

- |

Продолжаю серию разборов публичных стратегий. Сегодня — детальный взгляд на облигационный портфель, который я активно наращивал в течение прошлого месяца.

Напомню, что первая сделка была совершена 19.05.2025 года. С тех пор портфель заметно вырос. Этот результат — прямое доказательство, что мы попали в нужный момент для создания облигационной стратегии.

📍 Динамика значений по сравнению с Индексом МосБиржи полной доходности MCFTRR:

• За последний месяц: +4,75%

• За все время: +11,92%

( Читать дальше )

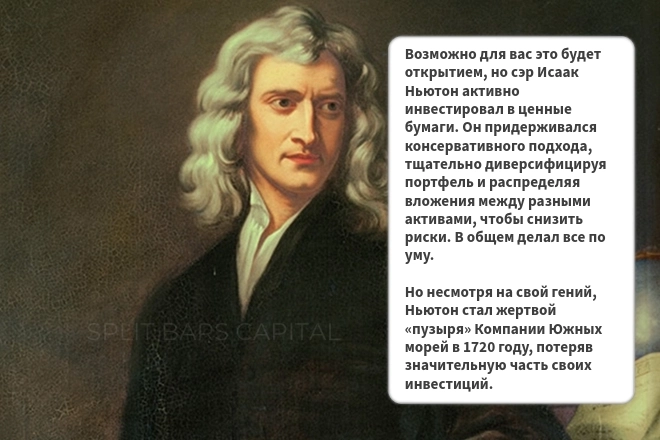

Психология толпы и уроки Исаака Ньютона

- 13 ноября 2025, 18:50

- |

На днях мне попалась в поле зрения одна очень старая книга — «Психология масс» написанная в далеком 1895 году Гюставом Лебоном. Тут же вспомнились инвестиционные «достижения» Ньютона на бирже (Подробнее об этом в слайдах ниже⬇️).

В этой книге автор описывает толпу как иррациональное явление, поведение которой больше напоминает детское — эмоциональное и подверженное панике. Умение выйти из этого состояния и не поддаваться массовым настроениям — крайне важное и одновременно очень сложное качество, особенно на финансовых рынках. Даже великие умы порой оказываются бессильны против воздействия толпы.

Сначала всё шло как обычно. В 1712 году Ньютон одним из первых заметил потенциал Компании Южных морей. В 1720-м в его портфеле было ~10 тысяч акций, а общий размер портфеля составлял около 32 000 фунтов (~$5,7 млн, в сегодняшних деньгах). В апреле и мае он решил продать 8000 из них по цене около 350 за штуку, заработав не менее 20 000 фунтов прибыли.

Но сразу после продажи акций их цена взлетела в несколько раз — к концу мая — началу июня она достигла уже 800 фунтов. Это была настоящая инвестиционная лихорадка. Покупали абсолютно все, от рядовых инвесторов до членов семьи короля Георга I.

( Читать дальше )

Росинтер Ресторантс Холдинг планирует открыть не менее 10 объектов в течение 2025 - начала 2026 года — компания

- 13 ноября 2025, 17:26

- |

«В настоящее время в стройке или на завершающих этапах проектирования находятся более 10 объектов, среди которых как корпоративные рестораны, расположенные на транспортных узлах России, так и франчайзинговые рестораны, - комментирует президент ПАО «Росинтер Ресторантс Холдинг» Маргарита Костееева. – В первую очередь речь идет об открытии новых предприятий быстрого обслуживания «Вкусно – и точка» на вокзалах, а также открытии ресторанного комплекса на Ленинградском вокзале в Москве, который был закрыт на реконструкцию в 2024 году. Мы с нетерпением ожидаем возобновления работы вокзала и ресторанного комплекса, который являлся одним из крупнейших объектов в портфеле «Росинтера», и его закрытие повлекло снижение выручки компании в 1 полугодии 2025 года.

( Читать дальше )

Craigslist: как самый простой сайт в мире стал прибылью $700 млн в год

- 13 ноября 2025, 08:32

- |

Иногда в инвестициях и бизнесе побеждает не тот, у кого сильнее технологии,

а тот, у кого меньше суеты.

💻 Craigslist — один из старейших сайтов в мире.

Минимум дизайна, ноль рекламы, никакого венчурного капитала.

Но прибыль — около $700 млн в год.

👨💻 Автор — Крэйг Ньюмарк, программист из Сан-Франциско.

В 1995-м он создал простую email-рассылку о событиях в городе.

Постепенно люди стали просить добавить объявления о вакансиях и продажах.

Так появился Craigslist — сайт без бренда, но с реальной ценностью.

📈 Сегодня у компании:

60 сотрудников

$700 млн годового дохода

$0 на маркетинг

И отказ от сделки на $11 млрд

Крэйг просто сказал:

“Мне достаточно.”

💬 Для инвестора в этом история важнее цифр.

Это про устойчивую ценность — когда продукт не нужно упаковывать, чтобы он работал.

Craigslist не гнался за трендами, но стал символом времени.

🎯 Урок:

Фундаментальные вещи работают и через десятилетия.

И даже без дизайна могут приносить миллионы.

( Читать дальше )

Заявки на бирже: как контролировать риски и фиксировать прибыль?

- 12 ноября 2025, 20:16

- |

Покупка и продажа ценных бумаг и других активов на фондовом рынке происходит с помощью заявок, которые инвестор выставляет брокеру, и уже брокер отправляет эти заявки на биржу.

В зависимости от целей инвестор может использовать биржевые заявки (рыночную или лимитную заявку, а также заявку «Лучшая цена») и стоп‑приказы (стоп‑маркет, стоп‑лимит и тейк‑профит).

В данном посте постараюсь рассказать, чем заявки отличаются друг от друга и как они работают:

📍 Заявка «Лучшая цена» на бирже — это заявка, которая исполняется по наилучшей цене спроса или предложения. Сделки проводятся с учётом достаточности объёма нужного актива и по лучшей стоимости из всех представленных в текущий момент в биржевом стакане предложений.

• Плюс: актив покупается моментально по лучшей цене на бирже.

• Минус: разница в цене покупки может достигать 0,3%

📍 Рыночная заявка – сделка по текущей рыночной цене.

( Читать дальше )

СД Ростелеком до конца ноября может рассмотреть новую стратегию компании, ее планируется представить после Нового года — президент компании Михаил Осеевский

- 12 ноября 2025, 13:12

- |

Детали стратегии Осеевский не назвал.

www.interfax.ru/business/

Старт торгов акциями «Озон»

- 11 ноября 2025, 11:22

- |

Сегодня начинаются торги акциями Ozon после конвертации. Вчера компания представила сильный отчет и поделилась новостями о допэмиссии и планах по доп. выпуску акций, а до этого объявила о дивидендах.

Отчет за 3 квартал превзошел ожидания

- GMV вырос на 53% г/г, до 1,1 трлн руб. (лучше ожиданий, прогноз — 1,0 трлн руб.)

- Скорр. EBITDA более чем утроилась до 41,5 млрд руб. (лучше ожиданий, прогноз — 30 млрд руб.)

- Прибыль составила 2,9 млрд руб. против убытка 0,7 млрд год назад (лучше ожиданий, прогноз — убыток 1,3 млрд руб.)

По оценкам самой компании, доля рынка e-commerce выросла до 26% (с 24% по итогам 2024 года).

Гайденс компании по EBITDA по итогам 2025 года вырос до 140 млрд руб. (предыдущий прогноз — 100-120 млрд руб., наш прогноз был выше гайденса на уровне 135 млрд руб.).

Байбек и допвыпуск акций

Компания запустила байбек на 25 млрд руб. до конца 2026 года. Это один из самых крупных актуальных байбеков на рынке. Относительно капитализации самого «Озона» размер небольшой (2,8%), но с учетом относительно тонкого рынка ожидаем, что мера поддержит котировки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал