ставка

25 кадр ?

- 28 июля 2022, 06:56

- |

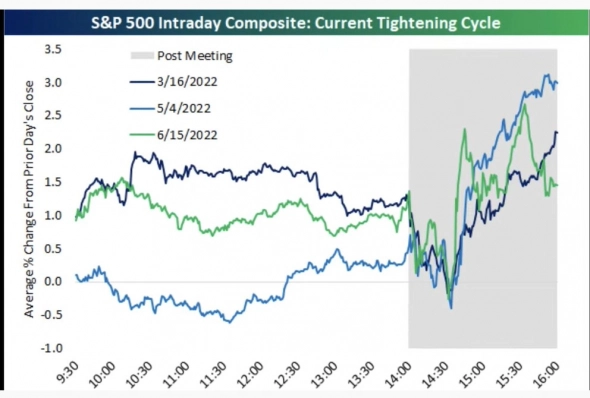

Интересное наблюдение: как только начинается пресс-конференция ФРС по ставке — рынки начинают резко расти. Не иначе 25 кадр включают))

- комментировать

- Комментарии ( 2 )

Банки должны впаривать кредиты. Какие у них варианты?

- 26 июля 2022, 10:44

- |

У банков тоже есть свой план: план по выдаче кредитов. И тут есть два варианта: либо ты выдаёшь очень много мелких кредитов, либо мало но на большие суммы.

Первый вариант — это 2014г время, когда всем нужны были телевизоры и микроволновки.

Второй вариант — это 2021г время, когда всем неожиданно резко понадобилось жильё.

Есть золотая середина: автокредит, кредит на ремонт, и временно выбывший из тройки лидеров (из-за Ковида) кредит на свадьбу.

В итоге что получается: план по выдаче будет продолжать расти. А нравится\не нравится тебя заставят брать кредит, красавица ©

Как это можно сделать?! Ну, например, как в автосалонах:

— Добрый день, я могу вам помочь?

— Да, хочу машину купить.

— Наличка или кредит?

— Наличка.

— Извините, машин нет, дефицит чипов.

— А если кредит?

— На кредит дефицит чипов не распространяется. Какую хотите купить?!

— Что-нибудь недорогое…

( Читать дальше )

Цб ставка и инфляция

- 24 июля 2022, 00:01

- |

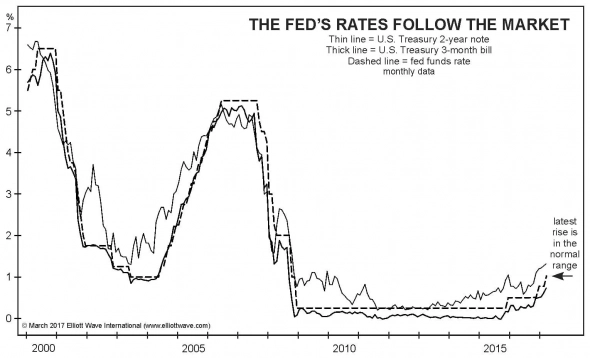

что мол доходности двигаются изз ожиданий цб

Непонятно только почему тогда он и вообще все участники рынка не покупали офз когда доходности были под 20% ???)

а ввместо этого ссались в штаны как дети)

Вообщем, пришлось сравнить динамику доходностей и ставку цб и вот что получилось:

Как видим ставка (черная линия) всегда принималась позже изменения доходностей офз

по шкале времени Цб всегда были и будут правее

И у ФРС кстати та же самая картина:

( Читать дальше )

Пресс конференция ЦБ РФ: Главное

- 22 июля 2022, 15:10

- |

• Сегодняшние сбережения россиян могут разогнать спросовую инфляцию в будущем

• Снижаются ставки по депозитам ведут к увеличению спроса

• Экономический спад будет более растянутым по времени и менее глубоким

• Многим компаниям удалось избежать резкого сокращения запасов. Ситуация с запасами не ухудшилась, но и не улучшилась

• Экономический спад будет более растянутым по времени и менее глубоким

• Ситуация на рынке труда спокойная. Безработица на рекордно низком уровне.

• Доходности ОФЗ продолжат снижаться.

• На руках россиян 85 млрд долларов

• ЦБ РФ продолжит покупать валюту для Минфина в рамках нового бюджетного правила.

• Для ЦБ РФ не существует красных линий по снижению или повышению инфляции. Главная задача — достичь целей по инфляции

• Владение валютными вкладами сопряжено с рисками введения санкций на банки

( Читать дальше )

Перед заседанием СД ЦБР - доходности ОФЗ снижаются. Немного про инфляцию. Денежный рынок на открытии.

- 22 июля 2022, 10:20

- |

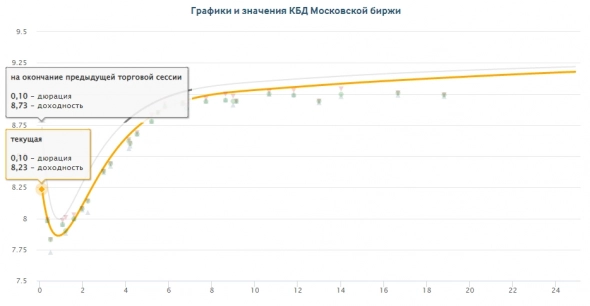

После «рисковой неопределенности» (заседания СБ РФ) на прошлой неделе — вчера рынок «ближних» ОФЗ начал снижение доходностей.

В большей степени на это повлияли позавчерашние данные по инфляции и инфляционным ожиданиям.

Напомню немного про бонды (облигации):

Номинальная стоимость облигации (номинал). Размер купона определяется в процентах от номинала. Большинство облигаций, обращающихся на российских биржах, имеют номинал 1000 рублей.

Рыночная цена – эта цена постоянно меняется в зависимости от текущей конъюнктуры на рынке процентных ставок, спроса и предложения облигаций на бирже. Котируется не в рублях, а в процентах от номинала облигации.

Цены на денежном рынке базируются на ключевой ставке Банка России (ЦБР), что влияет на кривую процентных ставок.

Дюрация — это срок, за который Вы сможете вернуть свои вложенные в эту облигацию деньги обратно.

( Читать дальше )

На сколько понизится ставка ЦБ завтра?

- 21 июля 2022, 14:11

- |

На сколько понизится ставка ЦБ завтра?

Выступление Эльвиры Набиуллиной на съезде Российского союза промышленников и предпринимателей — текст

- 29 июня 2022, 14:47

- |

Выступление Эльвиры Набиуллиной на съезде Российского союза промышленников и предпринимателей | Банк России (cbr.ru)

Любое снижение цены золота будет кратковременным и вряд ли существенным

- 25 июня 2022, 15:18

- |

1. Фискальное условие — дефициты госбюджета ведущих экономик должны длительное время(годы) быть ниже 3-5% от ВВП(это невозможно)

2. Монетарное условие — реальные процентные ставки центробанков ведущих экономик(за вычетом инфляций) должны быть положительными, например в США более 8,6%(это невозможно)

3. Инвестиционное условие — наличие инвестиционных продуктов со степенью доходности близкой к реальным процентным ставкам(это невозможно при соблюдении первых двух условий)

ВЫВОД: у больших пацанов достаточно активов, чтобы «изобразить« падение золота, возможно на 10%, но не более того. Со стремительным отскоком.

Как вариант: резкое увеличение добычи золота и его поступления на рынок(представляется маловероятным)

И последнее. Фактор криптовалюты может быть существенным. Да потихоньку вырастают поколения, которые хотели бы иметь все свои сбережения в iPhone(доступ к сбережениям). Но, представляется, что роль криптовалют в данном кризисе будет несущественной для влияния на цену золота. Лет через 10-20 — может быть…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал