сорос

Заработать на рынке - реально!

- 12 июля 2022, 15:24

- |

Конечно, на кухонном форексе ты не заработаешь миллиарды, но это первый шаг лишь — несколько тысяч долларов можно заработать стартового капитала для того, чтобы уже продолжить на бирже.

- комментировать

- 363 | ★1

- Комментарии ( 13 )

Вебинар "Как Сорос обесценивает валюты стран и меняет правительства. Рефлексивный подход на практике" от Сергея Олейника

- 21 апреля 2022, 12:39

- |

Сорос создал кризис открытого общества капитализма

- 07 января 2022, 18:55

- |

Из книги вы узнаете что такое «Режим»:

Режим — это ряд одновременно существующих общественных условий, достаточных для того, чтобы сосуществовать реально, хотя, в соответствии с моей рабочей гипотезой, в их отношениях должен быть какой-то недостаток, в результате которого они несут в себе семя собственного разрушения. Режим — хотя и расплывчатый, но все же полезный термин. Его можно применить к широкому спектру ситуаций. Могут быть политические режимы, господствующие в конкретных странах, или режимы, которые могут быть встроены в более крупные режимы, — такие, как холодная война. Могут быть режимы в жизни социальных институтов и отдельных людей. Брак также можно считать неким режимом. Режимы не имеют фиксированных границ, они появляются, сосуществуют друг с другом, распадаются и сменяют друг друга. Они отличаются, например, от машин, которые являются закрытыми системами. Режим можно рассматривать как попытку привнести определенный элемент закрытости в то, что по своей сути является открытой системой, определенный свод правил, который господствует в данном месте на протяжении некоторого периода времени, достаточно долгого для того, чтобы быть заметным. Режимы связаны с управлением и правилами. Режимы имеют два аспекта: то, что люди думают, и то, как на самом деле обстоят дела. Эти два аспекта взаимодействуют рефлексивным образом: способ мышления влияет на реальное положение дел, и наоборот, при этом соответствие между двумя аспектами не достигается.

( Читать дальше )

Все деньги мира. Хедж-фонды и формирование новой финансовой элиты. Себастьян Мэллэби

- 19 декабря 2021, 09:46

- |

Все деньги мира. Хедж-фонды и формирование новой финансовой элиты. Себастьян Мэллэби

( Читать дальше )

Сорос предупреждает о «тяжелом пробуждении», с которым сталкиваются инвесторы в Китае: «Они не знают страны Си»

- 01 сентября 2021, 09:20

- |

Сорос предупреждает о «тяжелом пробуждении», с которым сталкиваются инвесторы в Китае: «Они не знают страны Си»

Считает, что ни одна крупная китайская компания не отвечает требованиям корпоративного управления.

перевод Гугл… оригинал https://www.eleconomista.es/mercados-cotizaciones/noticias/11374963/08/21/Soros-advierte-del-duro-despertar-al-que-se-enfrentan-los-inversores-en-China-No-conocen-al-pais-de-Xi.html

Инвестор Джордж Сорос во вторник обратился с предупреждением ко всем инвесторам, от розничных торговцев до крупных пенсионных фондов, которые делают ставки на китайские компании: они не знают, чего ожидать. «Китай Си — это не тот Китай, который они знали. Си Цзиньпин создает обновленную версию партии Мао Цзэдуна», — говорит он в статье, в которой предупреждает о риске, которому подвергаются его инвестиции. «В годы Мао не было рынков, поэтому ни у одного инвестора нет опыта. И поэтому их ждет суровое пробуждение» тех, кто доверяет своим компаниям, — заверяет он.

В статье, опубликованной в Financial Times, Сорос объясняет, что проблемы, с которыми страна в настоящее время сталкивается, связаны с политикой, применявшейся предыдущими правительствами. Например, падение рождаемости, которое, по мнению инвестора, даже больше, чем признает Пекин, снизит спрос на жилье, что, среди прочего, привело к неизбежному банкротству конгломерата недвижимости Evergrande.

( Читать дальше )

Как я инвестировал в акции, или, стратегия Баффета (или Сороса)

- 21 мая 2021, 18:47

- |

Дословно не помню, но что-то в этом роде много лет назад произнесли то-ли Баффет, то ли Сорос — будь они неладны.

Вообще, обычно я подобных идиотских советов от Гуру и аналитиков не слушаю, но тогда, много лет назад, все действительно росло, и, пуркуа бы и не па?, купил на все много акции Газпрома аж по 230 р за штуку, и, в общем, забыл про них — инвестиции дело небыстрое.

Проснувшись через некоторое время, быстро осознал, что если дело так пойдет и дальше, то от моих инвестиций очень быстро ничего не останется, а когда выйду в акциях в плюс, то и бакс будет другой, и будет мне не прибыль, а одни убытки. С этим надо было что-то делать.

Продажа акций исключалась, т.к. это были инвестиции — дело, типа, решенное, и, как говорили классики Марксизма-Ленинизма инвестировать надо прямо сейчас. Пришлось быстренько разрабатывать стратегию вывода инвестиций хотя бы в безубыток, что технически можно сделать только с помощью фьючерсов и опционов. Сделал такую стратегию, и условно назвал ее «денежный насос» ©. Ну, да, есть цикл сжатия, когда деньги накапливаются, и есть цикл расширения, когда деньги перекачиваются на другой субсчет. Риски практически отсутствуют, т.к. акции все равно решено сохранять. Подробности опускаю, т.к. изложение оч долгое.

( Читать дальше )

Попалось несколько цитат Сороса о работе на рынке и его подходе. Как мне показалось, некоторые из них особенно заслуживают внимания, и их перевод вы найдете ниже:

- 28 февраля 2021, 14:48

- |

1. Самая популярная теория Сороса может быть упрощена до трех пунктов:

• Мы пытаемся понять мир, а также изменить его для извлечения выгоды

• Наше действие по осознанию мира, является частью этого мира, частью реальности, которую мы пытаемся понять

• Поэтому, полностью понять окружающий мир – невозможно

2. Это означает то, что никто не может обладать полноценным знанием, что делает все наши действия и решения несовершенными.

3. Наше видение реальности оказывает влияние на наши действия, что меняет реальность, делая наше изначальное знание о ней, неверным.

4. Все это приводит к разрыву между реальностью и нашим представлением о ней. Мир слишком сложен и многогранен, чтобы один человек смог полностью его осознать. Поэтому мы все используем упрощения – теории и обобщения.

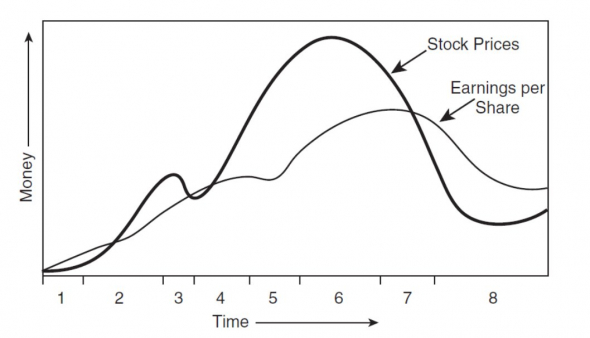

5. На финансовых рынках эта разница между реальностью и мнением о ней к разрыву между ценами и фундаментальными факторами, что создает возможности для заработка. Эту теорию хорошо видно на картинке ниже:

( Читать дальше )

Восьмое чудо света. Секрет великих Инвесторов. У. Баффет, Сорос, Кийосаки, Линч, Грехэм, Рокфеллер.

- 27 февраля 2021, 13:41

- |

Решил запилить очередной «думаю» полезный пост.

Когда впервые я начал заниматься инвестированием в 2007 году у меня не было ни наставников ни литературы. Мой единственный путеводитель был интернет, правда тогда он был очень дорогой и чтобы войти на форекс (купить и продать) у меня примерно сьедало 500 рублей.

Когда первая сделка провалилась с треском (-60% от счета) я начал копать почему так произошло. Тогда я впервые встретил У. Баффета в сети интернет и я сразу понял что быть инвестором это мое!

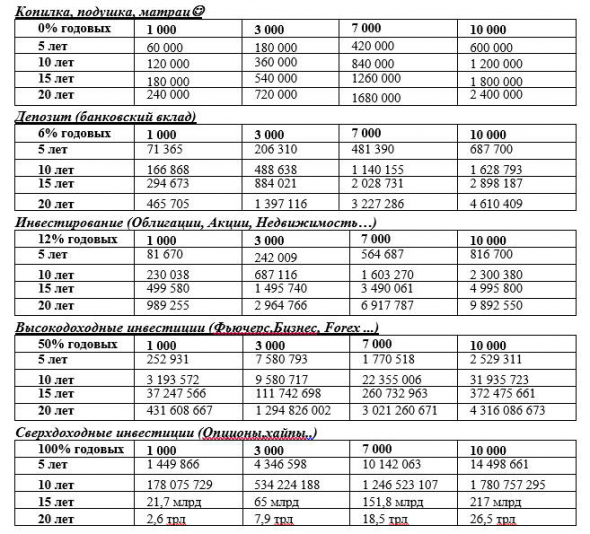

Я начал изучать науку инвестирования всерьез и читать о многих выдающихся инвесторов и был удивлен когда обнаружил 8е чудо света!

Так же я в Хабаровске прошел КМ у Максима Темченко и там я увидел в деталях что такое сложный процент. (ВРЕМЯ, %, ДОПОНЕНИЕ, РЕИНВЕСТИРОВАНИЕ)

Кто в теме поймет эту таблицу)))

И самое что интересное: все великие инвесторы пользуются сложным процентом!

( Читать дальше )

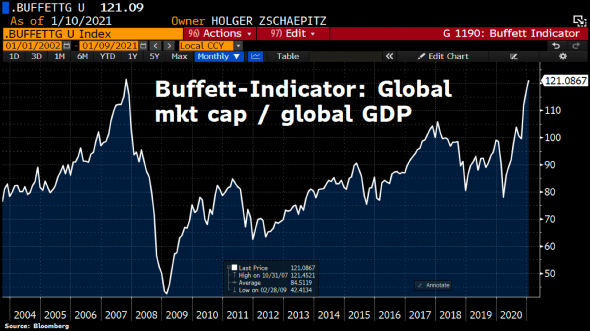

Индикатор Баффета

- 26 января 2021, 12:32

- |

Часто упоминают о текущих высоких значениях Индикатора Баффета (см. рис.). Это соотношение Капитализации рынка к ВВП. Индикатор во многом схож с мультипликатором P/S (соотношение Капитализации рынка к Выручке компаний), который показывает сколько готовы платить инвесторы за 1 единицу выручки. Схожая идея и у мультипликаторов P/E, EV/EBITDA и др.

Аналитическая/прогностическая ценность этих индикаторов всегда была низкой, а в наши дни особенно.

При беспрецедентно низких процентных ставках требования инвесторов к доходности акций снижаются. Логично, что, когда государственные облигации приносят 5%, желаемая доходность по акциям может быть 15%. Но когда деньги стоят крайне дешево, и безрисковые инструменты приносят 1-2%, инвесторов может устроить доходность по акциям 6-10% — и они будут не против покупать их по более высоким ценам, снижая свою будущую доходность и задирая значения мультипликаторов вверх.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал