Блог им. TradPhronesis

Гуру и пузыри. Уроки истории 1999-2000 гг.

- 23 января 2021, 21:50

- |

В 1995 г. индекс S&P 500 взлетел на 38%. Резкий рост последовал за четырьмя годами стабильного повышения рынка. В этот год известные всем Рэй Далио (Bridgewater Associates) и Питер Линч (Fidelity Magellan Fund) сократили риски и начали предупреждать инвесторов о пузыре.

Затем с S&P 500 случилось это: 1996 +23%; 1997 +33%; 1998 +28%; 1999 +21%. За тот же период NASDAQ показывал в среднем около 40% годовых.

Джордж Сорос в 1997 г. открыл короткую позицию по акциям технологического сектора и потерял на ней 700 млн. долл. Его фонд Quantum пережил худший за всю историю год. Шон Паттисон, представитель группы фонда Сороса, сказал: «Мы слишком рано объявили о лопнувшем интернет-пузыре.»

В 1999 году Баффету пришлось оправдываться на CNN за отсутствие в его портфеле AOL и Yahoo!.. Он говорил, что “не может предугадать, как будут выглядеть технологические компании через 10 лет. Или кто станет лидерами рынка.”

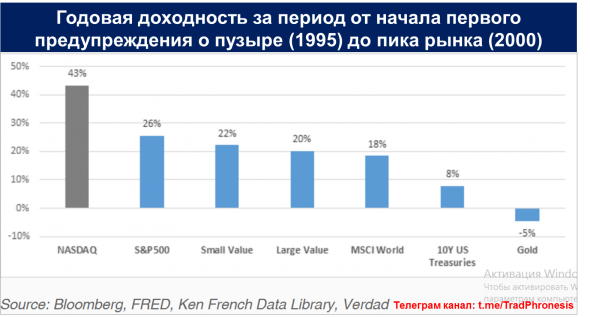

Далио, Линч, Маркс (Говард), Сорос и Баффет — все они заметили пузырь и предупредили инвесторов об опасности. Но их предвидение пришло слишком рано. На рисунке вы можете увидеть среднегодовую доходность рыночных инструментов от первых предупреждений о пузыре до пика рынка в марте 2000.

Каковы уроки для инвесторов? Или сегодня все по-другому (?): Баффет владеет акциями из FAANG, Говард Маркс назвал бычий рынок последнего десятилетия и рост акций, в частности, “новой нормой".

Однако история показывает, что рынки развиваются циклами. И рост рынка всегда смениться падением. Билл Гросс, который вроде бы прекратил заниматься активным инвестированием в 2019 году, заметил: “Инвесторы, а не дейтрейдеры на Robinhood, должны начать играть от защиты”. К нему присоединился и Джереми Грэнтэм*, который заявил в недавнем интервью CNBC, что он более чем когда-либо убежден в пузыре на фондовом рынке.

Мы не знаем, кто в конечном итоге окажется прав по поводу пузыря, но знаем, что в 2021 г. рынки вошли перегретыми, и складываются условия, как минимум, для заметной коррекции.

________________

*Джереми Грэнтэм — британский инвестор-миллиардер, в 1977 г. сооснователь бостонской компании Grantham, Mayo, Van Otterloo & Co. со $160 млрд под управлением, её главный инвестиционный стратег и член совета.

Телеграм канал: t.me/TradPhronesis

теги блога TradPhronesis

- AI

- Amazon

- Aramco

- berkshire hathaway

- bitcoin

- BofA

- BYD

- commodity

- debt

- ETF

- ethereum

- gamestop

- GDP

- Goldman Sachs

- halving

- history

- intel

- Nike

- nikkei индекс

- Nvidia

- OpenAI

- phronesis

- S&P500

- S&P500 фьючерс

- saudi arabian oil co (aramco)

- stoxx50

- taiwan semiconductor manufacturing company

- Tesla

- treasuries

- TSMC

- VIX

- volatility

- автомобили

- акции

- акции США

- альфа

- асимметрия

- Баффет

- Биткоин

- богл

- великолепная семерка

- говард маркс

- госдолг

- госдолг США

- далио

- Джим Саймонс

- доллар

- Доллар рубль

- доходность

- Европа

- ЕС

- золото

- ИИ

- инвестиции в недвижимость

- индикатор Баффета

- индия

- инфляция

- инфляция в России

- искусственный интеллект

- история

- Китай

- китайский фондовый рынок

- концентрация

- крипто

- криптовалюта

- криптовалюты

- линч

- Мандельброт

- мировая экономика

- Моррис Чанг

- недвижимость

- облигации

- опционы

- оценка

- питер линч

- пифы

- прогноз

- прогнозы

- психология

- пузырь

- рецессия

- Рецессия в США

- робот

- Рэй Далио

- Саудовская Аравия

- сорос

- ставка ФРС США

- статистика

- США

- тесла

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- экономика европы

- экономика ЕС

- экономика США

- экономический дайджест

- электромобили

- Япония

Пользователь запретил комментарии к топику.