совкомфлот

Акции "Совкомфлота" - стоит ли в них инвестировать?

- 20 ноября 2023, 20:14

- |

Совкомфлот или Современный коммерческий флот — это компания, занимающаяся танкерными перевозками по самым сложным транспортным маршрутам (Арктика, Дальний Восток и т.д.), крупнейшая в России и одна из лидирующих во всем мире.

Акции компании вышли на биржу не так давно, осенью 2020 года было IPO (первичное публичное размещение) акций на МосБиржи и я в нём участвовал.

По началу я был разочарован движением котировок.

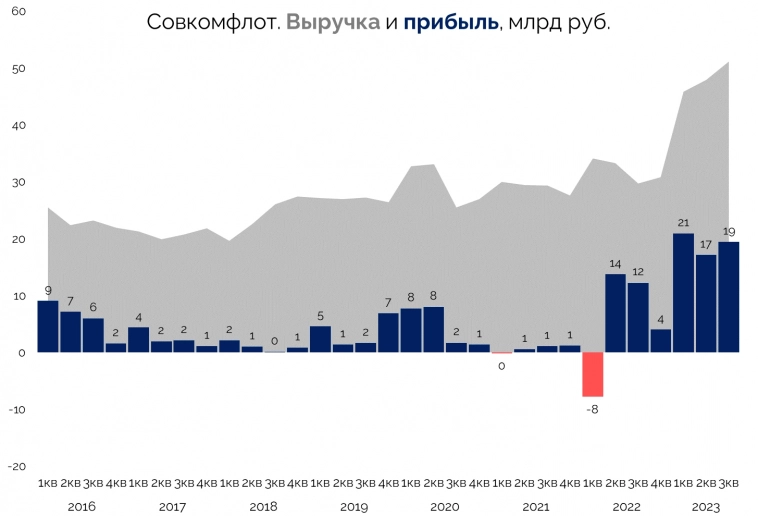

С момента размещения в течении двух последующих лет акции Совкомфлота стабильно «шли ко дну», но все изменил 2023 год. С начала года компания показывает один из самых сильных ростов котировок и прибавляет +240%.

Чем вызван такой бурный рост, есть ли у акций Совкомфлота перспектива и стоит ли покупать бумаги этого перевозчика прямо сейчас-об этом и поговорим в данной статье.

Для анализа эмитента я использую три фактора-график движения котировок, финансовый отчёт и дивиденды .

Котировки

Как я уже писал выше, с начала 2023 года акции компании показывают мощный рост на сотни процентов. Но сейчас котировки на историческом максимуме, а инвесторам всегда не комфортно покупать «на пике».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

История Совкомфлота не выглядит "одноразовой" - Солид

- 20 ноября 2023, 19:41

- |

Как мы и ожидали, отчетность Совкомфлота вышла сильной. Компания уже третий квартал подряд генерирует около 22 млрд. рублей скорректированной чистой прибыли, что эквивалентно 9,5 рублям на акцию. При этом небольшое снижение ставок фрахта летом лишь частично коснулось выручки и EBITDA. В четвертом квартале ставки фрахта вновь выросли, поэтому конец года будет вновь ударным.

Мы ожидаем по итогам года прибыль на акцию в размере 37 рублей, что предполагает дивиденды на уровне 18,5 рублей на акцию (14,6% дивидендной доходности) или 12,18 рубля финальных дивидендов. При этом компания торгуется по EV/EBITDA 2023 2,4х, что аномально дешево как по историческим меркам, так и относительно всего транспортного сектора. Подчеркиваем, что история Совкомфлота не выглядит «одноразовой». Следующий год мы ожидаем на уровне текущего. Целевую цену повышаем до 180 рублей на горизонте 12 месяцев.Донецкий Дмитрий

( Читать дальше )

ПАО «Совкомфлот» опубликовало обобщенную промежуточную консолидированную финансовую отчетность за девять месяцев и третий квартал 2023 г.

- 20 ноября 2023, 18:15

- |

Как мы и ожидали, отчетность Совкомфлота вышла сильной. Компания уже третий квартал подряд генерирует около 22 млрд. рублей скорректированной чистой прибыли, что эквивалентно 9,5 рублям на акцию.

( Читать дальше )

Оптимистичный взгляд на акции Совкомфлота сохраняется - СберИнвестиции

- 20 ноября 2023, 17:20

- |

Выручка в тайм-чартерном эквиваленте снизилась на 8% кв/кв до $485 млн, что на 3% выше нашего прогноза и 2% выше консенсуса.

EBITDA снизилась на 9% кв/кв до $375 млн, что на 1% выше нашего прогноза и 2% выше консенсуса.

Скорректированная чистая прибыль уменьшилась на 4% кв/кв до $240 млн, что на 2% выше нашего прогноза и консенсуса. При этом в рублевом выражении она выросла на 12% кв/кв до 22,6 млрд руб. за счет ослабления рубля (на 16% за квартал).

Факторы динамики показателей. Снижение по сравнению со вторым кварталам было вызвано падением спотовых ставок фрахта (в среднем более чем на 40% кв/кв для Aframax) из-за ограничений поставок нефти на мировой рынок со стороны Саудовской Аравии и России. Это привело к уменьшению доходов Совкомфлота от спотовых перевозок (примерно треть выручки компании). Впрочем, благодаря существенной доле поступлений по долгосрочным контрактам (примерно треть по нефтеналивным грузам и еще треть — по СПГ) доходы снизились меньше, чем спотовые ставки.

( Читать дальше )

Совкомфлот планирует выплатить итоговые дивиденды за 2023 г. из расчета 50% от чистой прибыли за год - Синара

- 20 ноября 2023, 16:38

- |

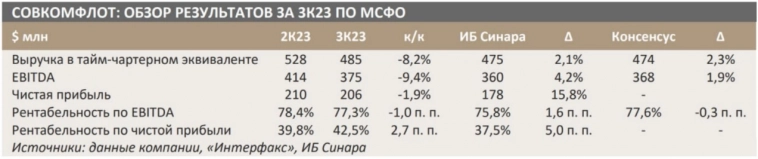

Сегодня Совкомфлот отчитался по МСФО за 3К23.

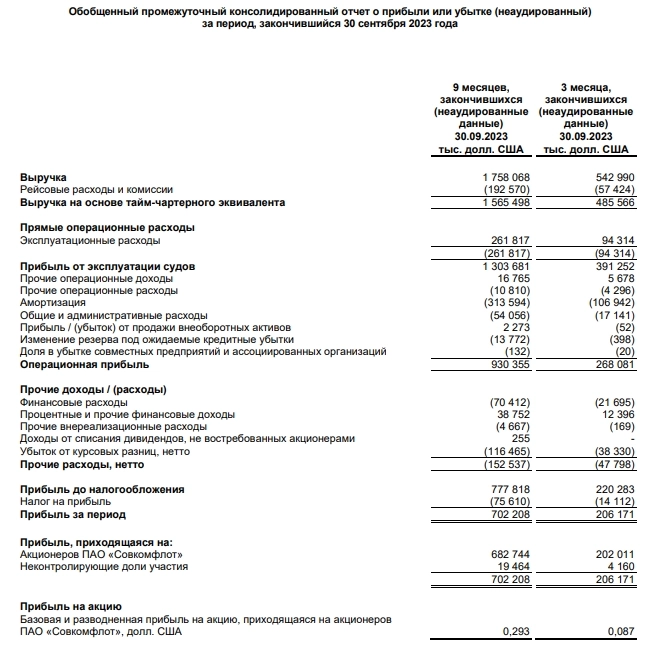

Выручка снизилась на 8,2% к/к до $485 млн, EBITDA — на 9,4% к/к до $375 млн, чистая прибыль — на 1,9% к/к до $206 млн.

С другой стороны, результаты превзошли наши ожидания соответственно на 2,1% (а консенсус-прогноз — на 2,3%), 4,2% (на 1,9%) и 15,8%.

Превзойти прогнозы по выручке помогло, по всей видимости, менее заметное по сравнению с нашими ожиданиями снижение ставок фрахта. Совет директоров уже рекомендовал дивиденды за 9М23 в размере 6,3 руб. на акцию (дивидендная доходность — 5%). Общая сумма промежуточных дивидендов составит менее 50% скорректированной чистой прибыли, но компания по-прежнему намеревается выплатить итоговые дивиденды за 2023 г. из расчета 50% от скорректированной чистой прибыли за год.ИБ «Синара»

Сильные результаты Совкомфлота: отчёт за 3 квартал и 9 месяцев

- 20 ноября 2023, 15:23

- |

Акции компании почти не отреагировали на публикацию отчётности и торгуются на уровне 127,5 руб.

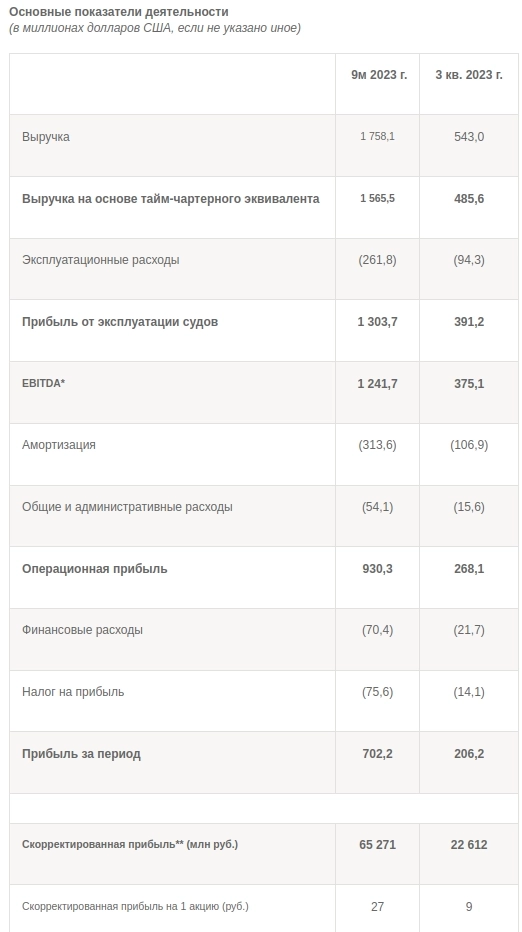

По итогам 9 месяцев компания показала сильную динамику, при этом поквартально показатели снизились: чистая прибыль -1,8% кв/кв, EBITDA -9,4%, выручка в ТЧЭ -8%.

Ключевые показатели за 9 месяцев:

• Чистая прибыль: 702 млн долл. (рост в 33,7 раз к 9 мес. 2021)

• Выручка: +52% г/г, до 1,7 млрд долл.

• Выручка в тайм-чартерном эквиваленте (ТЧЭ): +54% г/г, до 1,5 млрд долл.

• EBITDA: +68% г/г, до 1,2 млрд долл.

💡Ждём по итогам года сильных результатов компании на фоне роста ставок на танкеры Aframax (Совкомфлот – один из мировых лидеров по их числу), а также планов правительства РФ по расширению портовых мощностей Севморпути.

Оцениванием результаты как положительные и сохраняем акции в #нашемпортфеле.

Итоговые дивиденды за 2023 год ждём ~18 руб. на акцию, дивдоходность – 14%.

Наша целевая цена акции на горизонте 12 месяцев – 150 руб. #FLOT

( Читать дальше )

Совкомфлот — Скажем дивам "ДА"!

- 20 ноября 2023, 13:21

- |

⚓️ Совкомфлот — Скажем дивам «ДА»!

🛥 Ключевые цифры компании

🟣Выручка в долларах снизилась до $542,9 млн кв/кв.

🟣В рублях прибыль выросла в III квартале — 94,3 руб. против 81,8 руб. во II квартале.

🟣Чистая прибыль в долларах осталась на уровне второго квартала ($206,2 млн vs $210,1 млн), но в рублях из-за курса прибыль подросла.

🟣Чистый долг около 45 млрд рублей при 140 млрд форвардной EBITDA. Проблем с долгами нет.

🟡 Рекомендовали дивиденды 6,32 руб. на акцию за первое полугодие

Годовой дивиденд может быть в районе 17-18 руб. на акцию. Поэтому летом могут выплатить еще около 11 рублей.

⭐️Мнение GIF

Как долго продлится период высоких ставок на фрахт — основной фактор высокой прибыли, сказать сложно. Но за счет долгосрочных контрактов, которые заключены по текущим ставкам, их вероятное снижение не должно одномоментно сказаться на финансовых результатах.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Совкомфлот: отчет за 3 квартал или танкеры сбавляют ход

- 20 ноября 2023, 13:02

- |

Сравним с прошлыми кварталами и годовыми данными прошлых лет (в 2023 году новая эра совкомфлота, когда он за 1 квартал зарабатывает столько же, сколько и за год)

В долларах какого-то супер результата не видно

( Читать дальше )

Совкомфлот МСФО 9мес2023г: выручка $1,758 млрд (+51,68% к 2021г), чистая прибыль $702 млн (в 2021г прибыль $20,19 млн), за 2022г данных нет

- 20 ноября 2023, 10:09

- |

Совкомфлот МСФО 9мес2023г: выручка $1,758 млрд (+51,68% r 2021г), чистая прибыль $702 млн (в 2021г прибыль $20,19 млн)

( Читать дальше )

🔎“Совкомфлот” Отчет МСФО

- 20 ноября 2023, 10:00

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1815858

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал