смартлаб премиум

ЭсЭфАй - покупать нельзя продавать

- 24 ноября 2025, 03:08

- |

ЭсЭфАй рекомендовал дивиденды 902 руб. на акцию, 60% дивдоходность.

Аттракцион невиданной щедрости, но есть нюансы.

( Читать дальше )

- комментировать

- 7.2К | ★1

- Комментарии ( 6 )

ВК отчитался за 3 квартал: тут есть вообще что-то интересное?

- 23 ноября 2025, 19:51

- |

Вышел отчет ВК за 3 квартал.

Напомню контекст, который был нами подробно описан после полугодового отчета 20 августа.

👉Гайденс EBITDA 2025 был = 20 млрд руб.

👉EV/EBITDA было = 14, это — завышенная (дорогая) оценка, в 2 раза дороже Яндекса на тот момент.

👉Мне казалось что гайденс по EBITDA занижен и мы можем получить 25 млрд.

👉Ситуация с денежным потоком во 2-м полугодии должна была улучшиться за счет гашения всего дорогого долга.

👉У меня была спекулятивно купленная поза по ВК 6% от портфеля, тогда я писал:

“📉Смысла покупать акции на текущих уровнях точно не вижу. Скорее продавать”

В моменте прибыль по не превышала 30%. В итоге эту позицию я закрыл, когда она стала приближаться к точке моего входа.

20 ноября (в эту пятницу) был опубликован новый отчет (за 3 квартал):

Что нового мы из него узнали?

( Читать дальше )

Ренессанс страхование: результаты за 9 месяцев и актуализация прогнозов

- 23 ноября 2025, 18:59

- |

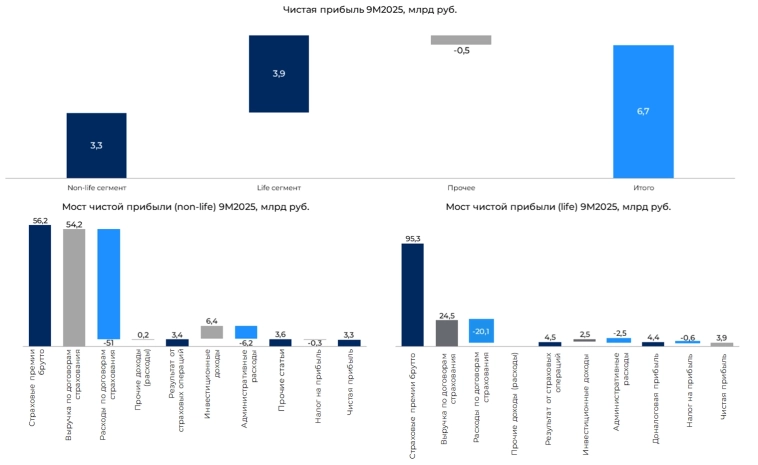

Группа Ренессанс страхование представила финансовые результаты за 9 месяцев 2025 года по МСФО.

Чистая прибыль по итогам 9 месяцев составила 6,7 млрд рублей, против 8,8 млрд рублей годом ранее. Показатели за текущий и прошлый период представлены в соответствии с новым отраслевым стандартом учета операций по договорам страхования, который заменил стандарт МСФО 4. Переход на новый стандарт оказал значительное влияние на финансовые показатели, включая чистую прибыль. В чем суть изменений и почему видим такое значительное падение прибыли относительно прошлого года? Ключевая «фишка» нового стандарта: не только активы страховой оцениваются по справедливой рыночной стоимости, но и обязательства. Раньше обязательства страховой компании перед клиентами оценивались по заданной ставке дисконтирования, которая была актуальной в момент признания обязательства. В 17 стандарте обязательства пересчитываются на текущий день в соответствии с рыночной динамикой в кривой бескупонной доходности. По старому стандарту прибыль за 9М2024 года – 4,5 млрд рублей, по новому – 8,8 млрд рублей. В прошлом году рыночные ставки росли, обязательства перед клиентами в старом стандарте не переоценивались, пересчитали по новому стандарту с учетом рыночных ставок = получили снижение резервов, и это отразилось на прибыли. В текущем году прибыль ниже, т.к. ставка дисконтирования при расчете обязательств снижается следом за рыночными ставками, что приводит к росту приведенной стоимости обязательств (увеличению резервов). Новый стандарт даёт лучшее понимание для инвесторов, т.к. теперь не только активы, но и обязательства реагируют на изменение рыночных ставок.

( Читать дальше )

Какие акции покупает КРУПНЫЙ капитал: смотрим за действиями управляющих Сбера или почему они на дне рынка ушли в облигации?

- 22 ноября 2025, 00:17

- |

Продолжаю делать серию ежемесячных постов с отслеживанием покупок/продаж профессиональными управляющими. Особенно теми, кто управляет МИЛЛИАРДАМИ рублей в акциях.

Зачем? Посмотреть, как думают профи — какие акции держат/покупают/продают. И акции ли вообще!)

Сегодня опять УК Первая - 2 месяца назад делал первый пост в данном стиле (спасибо за поддержку лайками, вижу тема интересна и надо продолжать) smart-lab.ru/mobile/topic/1208477/

Пока смотрим только за крупнейшим фондом — “Фонд смешанный с выплатой дохода” объемом в 69,5 млрд руб (крупнейший фонд на бирже из вкладывающих в акции)

Смотрим за динамикой активов — народ выводит деньги из ПИФа (на фоне не самой плохой динамики).За 2 месяца из фонда ушло 8 млрд рублей!

Нас интересует только часть, которая идет в акции. Оттуда вообще ушло 9 млрд рублей! Управляющий в первую очередь ПРОДАЕТ акции на рынке, чтобы вернуть деньги пайщикам (в целом для нас это хорошо т.к. создает “внешнее давление на цены” и делает их привлекательными для покупки!)

Доля облигаций (считайте кэш) в фонде достигла рекордных 35%. На дне рынке (в моем понимании) управляющий берет безрисковые облигации, а не дешевые акции!

Свежий портфель в акциях на 31.10.25

Какие изменения были?

( Читать дальше )

- комментировать

- 15.3К |

- Комментарии ( 35 )

Облигации с Call-опционами могут быть опасны!

- 21 ноября 2025, 09:57

- |

Инвесторы зачастую недооценивают высокий риск по облигациям со встроенными Call-опционами – правом выкупа эмитентом в определенную дату до погашения. Почему-то считается, что вероятность исполнения Call-опциона невысока. А между тем, купив такую бумагу, можно получить совсем другую доходность с дюрацией, нежели транслируемые биржей. О рисках работы с таким бондам – в данной статье.

( Читать дальше )

Аренадата: второй квартал подряд худшая динамика по выручке среди всех компаний на Мосбирже

- 20 ноября 2025, 19:32

- |

👉Пресс-релиз

👉Звонок для инвесторов (10:30мск)

👉Презентация

Вскрываем под микроскопом:

( Читать дальше )

Европлан 3 кв. 2025 г. - разворот показателей состоялся, но кому он достанется?

- 20 ноября 2025, 06:00

- |

Европлан опубликовал финансовые результаты за 3-ий квартал 2025 года.

Прибыль за 3 квартал составила 1,1 млрд руб. — сложилась в 2,5 раза от прошлого года. За 9 месяцев 2,9 млрд руб. и снизилась на 74%.

Собственный капитал 46,9 млрд руб. (390 руб. на акцию), рентабельность капитала за 9 месяцев 8%, в 3-ем квартале 9%.

( Читать дальше )

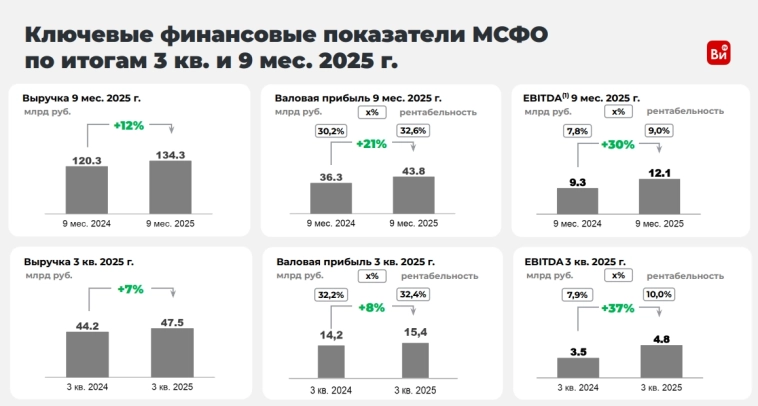

Ви.ру МСФО 3 кв. 2025 г. - хороший отчет, плохой гайденс

- 20 ноября 2025, 05:04

- |

Компания Ви.ру (Всеинструменты) опубликовала финансовые результаты за 3-ий квартал и обновила среднесрочный прогноз.

Выручка выросла на 7% до 47,5 млрд руб., за 9 месяцев +12% до 134 млрд руб.

Валовая прибыль +8% в 3-ем квартале до 15,4 млрд руб., за 9 месяцев +21% до 43,8 млрд руб.

EBITDA (IAS17) +16% до 2,7 млрд руб. (+37% IFRS16 до 4,8 млрд руб.), за 9 месяцев +8% до 6,4 млрд руб. (IFRS16 +30% до 12,1 млрд руб.).

Чистая прибыль 1,2 млрд руб. против убытка в -0,2 млрд руб. годом ранее, за 9 мес. 1,4 млрд руб. против 120 млн годом ранее.

Скорректированная на расходы IPO и мотивационную программу прибыль в 3-ем квартале прибавила 64% до 1,4 млрд руб., за 9 месяцев снизилась на 9% до 2 млрд руб.

( Читать дальше )

Сводный пост по сбытовым компаниям по отчетам РСБУ за Q3 25г. Часть 2 - TASB, SARE и VGSB

- 19 ноября 2025, 19:47

- |

Продолжаю писать разборы отчетов РСБУ у сбытовых компаний и сравнивать с моими моделями.

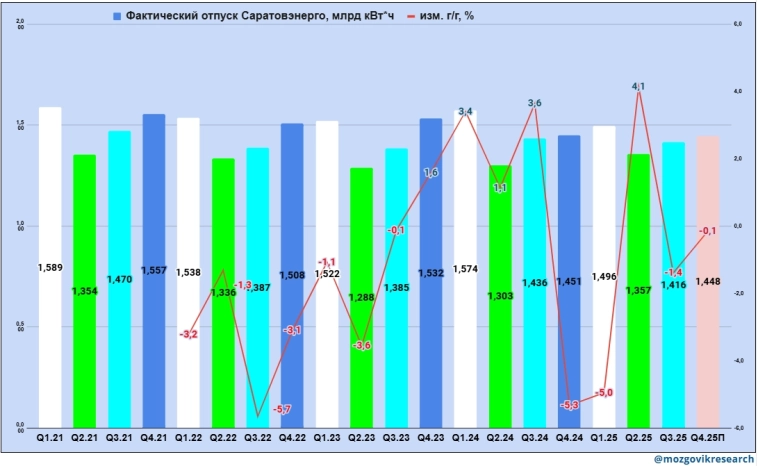

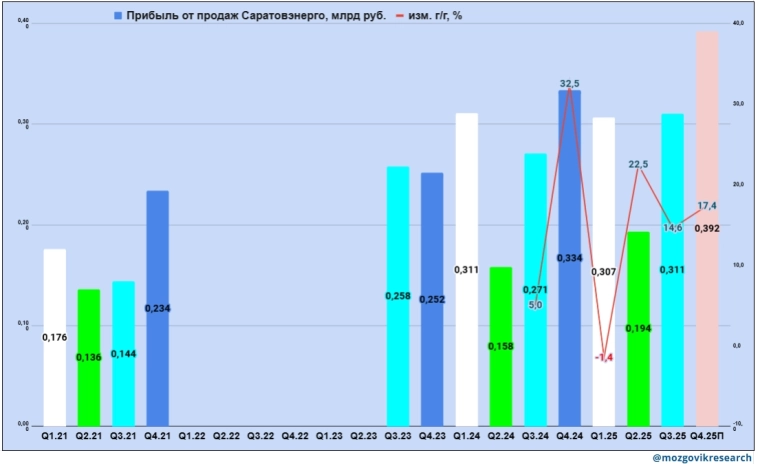

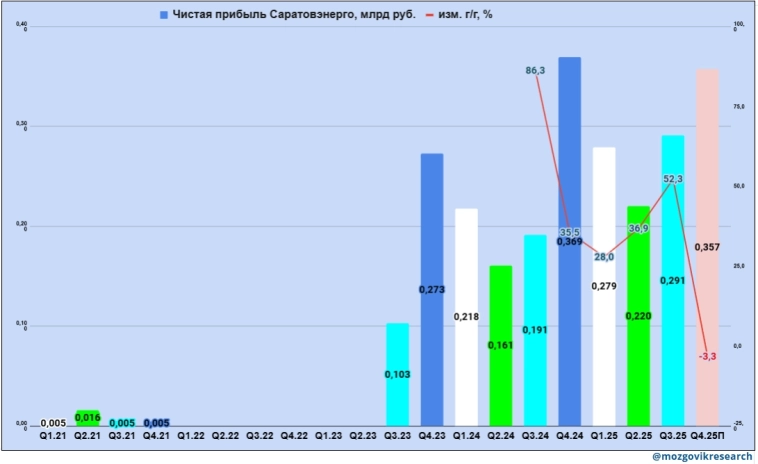

Компания Саратовэнерго опубликовала финансовый отчет за Q3 2025г. по РСБУ:

👉Прибыль от продаж — 0,311 млрд руб. (+14,6% г/г)

👉Чистая прибыль — 0,291 млрд руб. (+52,3% г/г).

За 9 месяцев ситуация следующая:

👉Прибыль от продаж — 0,811 млрд руб. (+9,5% г/г)

👉Чистая прибыль — 0,791 млрд руб. (+38,6% г/г).

Отчет получился хороший, в рамках моих ожиданий — полезный отпуск хоть и снизился на -1,4% до 1,448 млрд кВт.*ч, но благодаря росту сбытовых надбавок прибыль от продаж всё равно выросла на +14,0% и 0,311 млрд руб., а чистая прибыль на +52,3% и 0,291 млрд руб., но здесь помогла разница в прочих доходах/расходах.

( Читать дальше )

Магнитная аномалия. Часть 3.

- 19 ноября 2025, 18:48

- |

Акции в моменте колыхнулись на 10% (3165=>3470), но потом упали обратно.

30 сентября сделка РЕПО была продлена на 1 год.

С тех пор акции упали еще на 8% к текущему моменту.

Но есть еще более важное обстоятельство:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал