смартлаб премиум

Краткое содержание Mozgovik Research за прошлую неделю

- 04 сентября 2023, 19:32

- |

На прошлой неделе было много отчетов/много материалов.

Я даже не успел сегодня все законспектировать, продолжу завтра.

Напомню, что этот формат мы делаем раз в неделю, чтобы коротко и доступно пересказать смысл наших материалов.

( Читать дальше )

- комментировать

- 1.2К

- Комментарии ( 4 )

Технический анализ 03.09.2023: рынок начинает сегрегироваться

- 03 сентября 2023, 23:37

- |

1. Писали, что скорее всего IMOEX пробьет 3200 на неделе (произошло)

2. Обращали особое внимание на Полюс, Сбербанк, ГМК, Сургут-ао и ап.

Забавно: все эти бумаги сделали хороший растущий импульс в понедельник и «умерли» в оставшиеся дни недели.

Также вел себя и индекс IMOEX: вторник-пятница были довольно вялыми днями.

Пробежимся по списку акций, которые обращают на себя мое внимание:

( Читать дальше )

Почему Магнит не будет гасить выкупленные акции

- 03 сентября 2023, 20:45

- |

Магнит впервые объявил о начале выкупа своих акций у нерезидентов 16 июня.

С тех пор акции выросли на 35%.

Судя по комментариям в сети, большинство участников рынка уверены, что Магнит погасит эти акции, тем самым увеличив долю всех акционеров.

У нас есть как минимум три сильные причины считать, что этого не будет.

( Читать дальше )

Обзор результатов МСФО и РСБУ Ставропольэнергосбыт. Таргет достигнут, покупать уже опасно!

- 02 сентября 2023, 10:08

- |

28 августа вышел отчет МСФО за 6 месяцев 2023 года по компании Ставропольэнергосбыт:

👉Выручка — 12,2 млрд.руб.(+13,6 % г/г)

👉Операционные расходы — 11,8 млрд.руб.(+11,3 % г/г)

👉Операционная прибыль— 0,53 млрд.руб.(+94,1 % г/г)

👉Капитальные расходы — 0,145 млрд.руб. (+74,7% г/г)

👉Чистая прибыль — 0,46 млрд.руб. (+237,8 % г/г)

Выручка выросла на +13,6% — отличный результат, вполне ожидаемый, потому что я в первом посте про компанию писал, что для юридических лиц (у которых принимающие устройства менее 670кВт) за 5 месяцев 2023г. средняя цена на электроэнергию на +14,41% выше, чем в 2022г., но и для населения в первом полугодии тариф вырос на +13% г/г — вот и получился примерно средний результат +13,6% по выручке.

( Читать дальше )

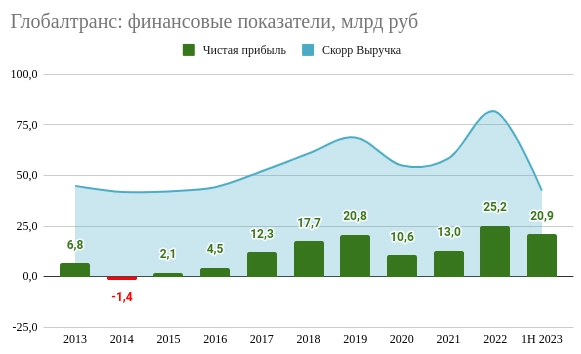

Глобалтранс: полувагоны продолжают ехать к прибыли для акционеров из Эмиратов?

- 01 сентября 2023, 18:54

- |

Глобалтранс был моим фаворитом из ГДРок еще с момента начала СВО, сам покупал акции по 350 и по 350 продавал, пруфы тут: smart-lab.ru/company/mozgovik/blog/790237.php

Серия постов про Глобалтранс: smart-lab.ru/allpremium/?ticker%5B%5D=GLTR

Ситуация кардинально развернулась с того времени — мало того, что инвесторы уверовали в “Надежную схему” владения ГДРками, так еще и ставки на полувагоны и цистерны (основная деятельность Глобалтранса) продолжает находится на исторических максимумах.

Это не могло не привести к росту цены акций, у нас был таргет 600р больше года назад!

Пробежимся по отчету и подчеркнем интересные нюансы.

Финансовые результаты впечатляют (опять сравниваем полугодовые результаты с годовыми и они сопоставимы!!):

3,4 млрд рублей в прибыли — это разовый фактор от продажи доли в эстонской компании

( Читать дальше )

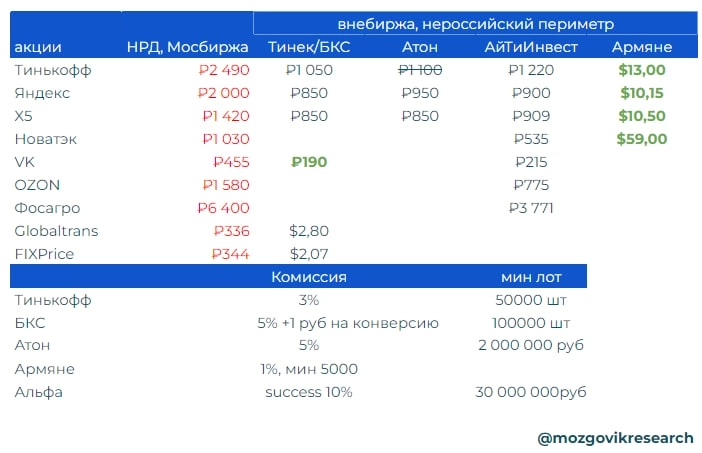

Прояснились риски для купивших акции/GDR с дисконтом в зарубежной инфраструктуре

- 01 сентября 2023, 18:39

- |

16 февраля мы писали заметку о возможности приобрести российские акции с дисконтами за рубежом. Наиболее популярными предложениями тогда были Тинькофф, Яндекс, X5, Новатэк, VK, OZON, Фосагро, Глобалтранс, FixPrice.

Что текущее письмо значит для купивших акции с дисконтом?

( Читать дальше )

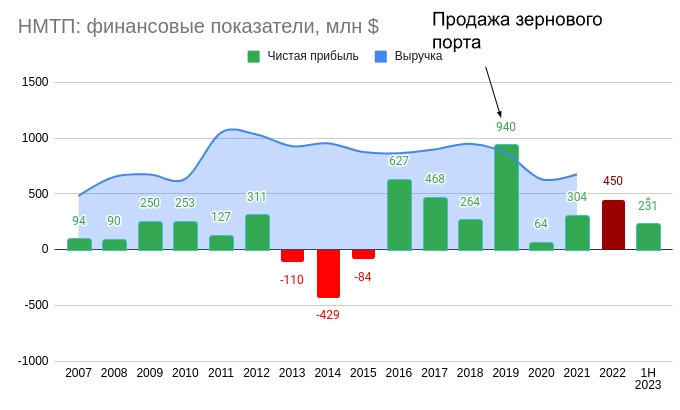

НМТП: долга нет, капекса нет, инвест идеи тоже уже нет или всё же приватизация?

- 31 августа 2023, 22:01

- |

НМТП отчитался по МСФО за 1 полугодие 2023 года вместе с Транснефтью.

Напоминаем, что НМТП был одной из первых наших идей и я про нее писал еще полтора года назад и и я сам активно докупал акции в начале года (правда продал рано, но это можно понять только задним числом):

https://smart-lab.ru/allpremium/?ticker%5B%5D=NMTP (куча постов про НМТП по ссылке)

Взглянем на отчет и освежим фундаментальную картинку в своих моделях. Опять будем сравнивать полугодовые результаты с годовыми т.к. они сопоставимы.

Сверхприбыли за первое полугодие пока не видно, хотя грузооборот вырос (чистая прибыль 2022 не является истиной и вычислена обратным способом через дивиденд в 0,8 рублей по итогам 2022 года)

Операционная прибыль восстанавливается вместе с грузооборотом

( Читать дальше )

РОСНАНО: угроза дефолта сохраняется

- 31 августа 2023, 20:33

- |

За шквалом новостей о тяжелом финансового состоянии М.видео, прошло малозаметным сообщение от 29.08.2023 об ухудшении дел в госкорпорации РОСНАНО (см:. https://www.rusnano.com/news/20230829-rosnano-uvelichila-stoimost-portfelnykh-kompaniy-za-pervoe-polugodie-2023-goda/).

29 августа РОСНАНО выпустило пресс-релиз, где сообщалось о полученной чистой прибыли в 2,9 млрд руб. за 1П 2023 г. по МСФО (сама отчетность не публикуется). Было отмечено, что благодаря усилиям по снижению долговой нагрузки, произошло существенное сокращение финансовых расходов. В то же время: «Исторические накопленные долги продолжают негативно влиять на финансовые результаты компании, в связи с чем сохраняется существенная неопределенность в отношении непрерывности деятельности», − сообщалось в документе. Фактически это можно считать признанием крайне тяжелого финансового состояния эмитента.

По РСБУ за 1П 2023 г. (публикуется усеченная форма) выручка сократилась в 11 раз – до 1,1 млрд руб. г/г.

( Читать дальше )

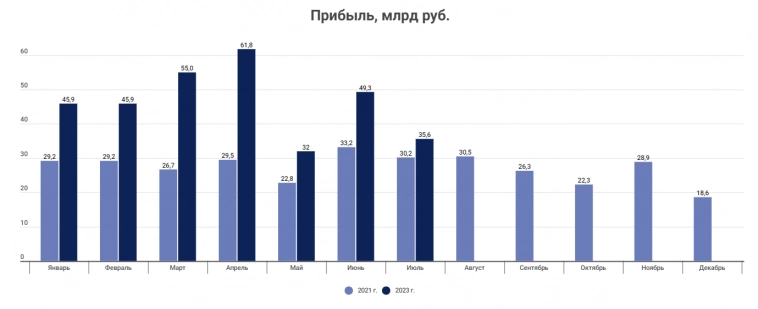

ВТБ за 7 месяцев заработал столько же сколько за весь 2021 год

- 31 августа 2023, 16:36

- |

ВТБ отчитался по результатам за 7 месяцев работы по МСФО.

Чистая прибыль в июле оказалась не столь грандиозной, какой была ранее. В июле прибыль составила 35,6 млрд рублей, превышение над рекордным 2021 годом составило 18%.

Суммарно за 7 месяцев заработали 325 млрд рублей (+91% от 7 мес. 2021 года). По факту прибыль уже оказалась на уровне всего 2021 года (там заработали 327 млрд.).

( Читать дальше )

Что сейчас делать с облигациями М.видео?

- 31 августа 2023, 16:15

- |

Рейтинги (АКРА/Эксперт РА): ruA/A(RU)

Еще неделю назад четыре рублевых выпуска облигаций ритейлера бытовой техники и электроники М.видео торговались с доходностями немногим более 13%. Теперь же они дают 22−27%! Такое резкое изменение произошло после публикации отчета 25.08.2023 за 1П 2023 г. по МСФО.

Не пора ли купить его бонды? Постараюсь дать свой ответ на этот вопрос.

Глядя на отчетность М.видео у инвестора с его бумагами, думаю, учащенно забьется сердце. Там есть все для компании, идущей по пути к дефолту: снижение выручки, рост убытков, резкое снижение капитала, увеличение чистого долга и отрицательного FCF, а также существенное снижение балансовой ликвидности.

Подробный разбор финансового состояния можно посмотреть у нашего коллеги — Анатолия Полубояринова: https://smart-lab.ru/company/mozgovik/blog/934729.php

Но на что особенно обратили внимание держатели облигаций, так это на констатацию в отчете факта нарушения банковских ковенантов по кредитам, дающих право требовать погашения задолженности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал