сделки m&a

Алроса не изучает возможность покупки российских активов Полиметалла — глава Якутии на ВЭФ

- 11 сентября 2023, 10:54

- |

Источник

- комментировать

- Комментарии ( 0 )

Новость о продаже сортовых активов структурам владельца ПМХ нейтральна для инвестиционного кейса НЛМК - Атон

- 08 сентября 2023, 11:49

- |

Как сообщает Интерфакс, НЛМК продал свои сортовые заводы в Калужской области и на Урале (ООО «НЛМК-Калуга» и ООО «Вторчермет НЛМК») структурам, связанным с владельцем «Промышленно-металлургического холдинга» (ПМХ), Евгением Зубицким. В состав ПМХ входят активы по производству чугуна, кокса, добыче и переработке коксующегося угля и железной руды.

На данный момент ни НЛМК, ни ПМХ не дали комментариев по сделке, цена продажи также не раскрывается. Мы считаем продажу нейтральной для инвестиционного кейса компании, поскольку сортовое подразделение НЛМК не имело синергии с основной производственной площадкой НЛМК в Липецке. У нас нет официального рейтинга по НЛМК.Атон

Табачок врозь.

- 08 сентября 2023, 04:59

- |

Покупателем является консорциум, возглавляемый членами управленческой команды «БАТ Россия», который после завершения строительства будет полностью владеть обоими предприятиями. После завершения эти предприятия будут называться ITMS Group.

На протяжении всего процесса передачи одним из наших ключевых приоритетов были интересы наших коллег в России и Беларуси. В рамках соглашения их условия найма останутся сопоставимыми с существующими условиями BAT в течение как минимум двух лет после завершения строительства.

Мы ожидаем, что сделка завершится в течение следующего месяца, как только будут выполнены определенные условия. После завершения проекта «БАТ» больше не будет присутствовать в России и Беларуси и не будет получать никакой финансовой прибыли от продолжающихся продаж на этих рынках.

( Читать дальше )

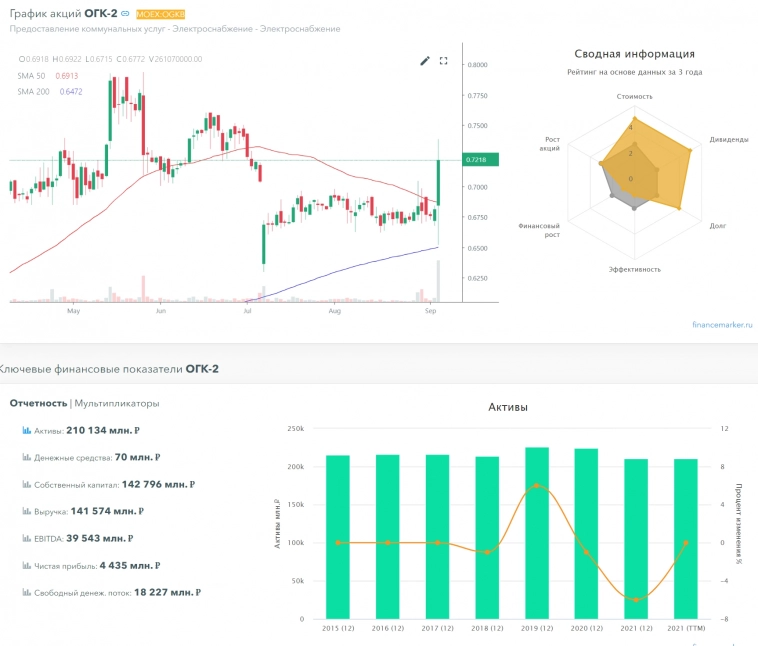

ОГК-2. Что купят на доп. эмиссию. ЮНИПРО рос в августе на инсайде о его покупке (вероятно, ОГК2 купит ЮНИПРО).

- 06 сентября 2023, 07:12

- |

Совет директоров ОГК-2 4 сентября принял решение о проведении 10 октября

Внеочередного собрания акционеров, которое должно одобрить увеличение уставного капитала посредством дополнительной эмиссии акций.

Число дополнительно размещаемых акций = 48 283 938 719, что при текущей рыночной цене 0,667 руб за акцию составляет сумму в 32,2 млрд рублей.

Допэмиссия составляет 43,7% от текущего уставного капитала общества.

Газпром назначил на 13 сентября совет директоров на тему приобретения акций (видимо, выкуп допэмисии ОГК-2).

ОГК-2, думаю, может использовать деньги на выкуп долей иностранцев в Юнипро, ТГК-1.

5 сентября рост был на чистом инсайде.

Вопрос в том, что ОГК2 (напоминаю, что ОГК2 — дочка Газпрома) приобретёт на средства от доп. эмиссии.

Теперь понятно, почему в августе рос ЮНИПРО:

думаю, инсайдеры знают, что ЮНИПРО купят.

ОГК-2:

отличная отчётность,

покупка ЮНИПРО экономически логична):

( Читать дальше )

Новости X5 Group

- 01 сентября 2023, 10:45

- |

Всем привет!

На связи X5 Group! Заметили, что многие из вас активно следят за нами и интересуются достижениями компании. Мы очень благодарны вам за это и с радостью сообщаем, что запускаем ежемесячный дайджест корпоративных новостей от Х5. Теперь все самое важное в одном месте!

Дайджест новостей от лидера продуктового ритейла X5 Group за август:

- На прошлой неделе рейтинговое агентство «Эксперт РА» подтвердило долгосрочный рейтинг кредитоспособности X5 Retail Group N.V. на уровне ruAAA. Прогноз по рейтингу «стабильный».

- В середине месяца X5 опубликовалапромежуточную финансовую отчетность по МСФО за второй квартал и первое полугодие 2023 года.

- Также X5 Group объявила об утверждении и выпуске проспекта глобальных депозитарных расписок (ГДР) Компании. Проспект будет подан на регистрацию в Банк России и опубликован после одобрения регулятором.

M&A:

- X5 Group покупает компанию «Виктория Балтия», которая управляет магазинами «Виктория» в Калининградской области, Москве и Московской области, магазинами «Дёшево» в Калининградской области, а также двумя распределительными центрами и гипермаркетом «КЭШ» в Калининграде.

( Читать дальше )

Компания "Аптеки 36,6" купила подмосковную аптечную сеть «Фармакон» — Ведомости

- 31 августа 2023, 18:41

- |

По оценке директора по развитию RNC Pharma Николая Беспалова, покупка раменской сети могла обойтись в 170 – 210 млн руб. без учета долгов и прочих обременений.

АО «Фармакон» создано в 1999 г. По итогам 2022 г. выручка сети увеличилась на 4% – до 771 млн руб., по данным «СПАРК-Интерфакс». Чистая прибыль компании за прошлый год составила 38,8 млн руб.

www.vedomosti.ru/business/articles/2023/08/31/992880-366-kupila-ramenskuyu-aptechnuyu-set

VK увеличит долю в онлайн-платформе Тетрика до более 90%, сумма сделки не раскрывается

- 28 августа 2023, 11:25

- |

«Тетрика» будет объединена с «Учи.Дома» (часть «Учи.ру», в начале года VK стала единственным владельцем компании). Согласно сообщению VK, это позволит сконцентрировать ресурсы на развитии сервисов в сегменте репетиторства.

www.interfax.ru/business/918074

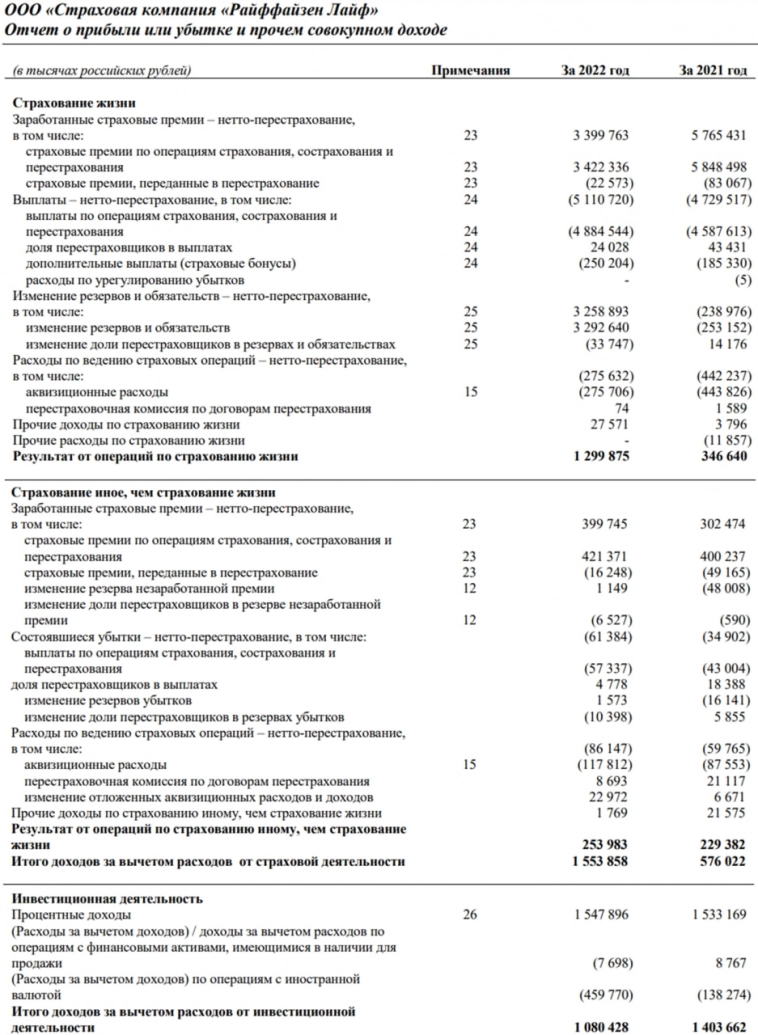

Ренессанс Страхование покупает рос. долю Райффайзен Life – позитив по неорганическому росту бизнеса

- 28 августа 2023, 10:03

- |

Райффайзенбанк и австрийская страховая группа Uniqa продают 100% СК «Райффайзен Лайф» Ренессанс Страхованию

На текущем рынке выкуп иностранцев – практически всегда сделки с глубокими дисконтами к рыночной цене (в данном случае, вероятно, и к капиталу), привлекательные для покупателя

Райффайзен Life:

— Занимает 15-е место в РФ по страхованию жизни. Имеет высокую долю накопительного страхования жизни – наиболее прибыльный вид страхования для страховщиков, доходы по которому растянуты на много лет вперед

— По итогам 2022 года на балансе было~25 млрд руб активов (у Ренессанса ~92 млрд руб) – после сделки прирост у Ренессанса относительно 2023 H1 составит ~25%

— Премии за страхование жизни по итогам 2022 года составили 3.4 млрд руб (у Ренессанса – ~49.9 млрд руб) – прирост составит ~7%

— Инвестиционный портфель ~20 млрд руб, у Ренессанса 148 млрд руб (на конец 2022 г.) – прирост относительно 2023 H1 у Ренессанса составит ~12%

( Читать дальше )

Трудности сделки Мосбиржи и Банки.ру

- 25 августа 2023, 18:25

- |

Мосбиржа была одним из претендентов на актив:

Что любопытно, интерес можно было проследить в гайденсе от Мосбиржи.

Гайденс по операционных расходам на 2023 год в 1-ом квартале составлял 10-14%, при этом в 1-ом квартале Opex снизился почти на 18%:

( Читать дальше )

Московская биржа может отказаться от покупки доли в сервисе по подбору банковских продуктов Банки.ру из-за высокой цены сделки — Frankmedia

- 25 августа 2023, 16:39

- |

Московская биржа может отказаться от покупки доли в сервисе по подбору банковских продуктов «Банки.ру» из-за высокой цены сделки, к тому же против выступили несколько членов совета директоров торговой площадки, рассказали Frank Media два осведомленных источника. Торговую площадку не устроила цена — она оказалась слишком высокой, говорит один из собеседников: «А мы так не хотим». Однако он указывает, что переговоры «еще идут, но сложно».

Другой источник подтверждает, что сделка «почти развалилась» из-за цены и перспективности такого бизнеса для Мосбиржи. У тех, кто не поддержал сделку аргументы сводились к тому, что в перспективе банки все меньше будут конкурировать по цене и все больше — по уровню сервиса, то есть само по себе сравнение цен станет менее востребованной услугой.

Идея покупки «Банков.ру» принадлежит главе маркетплейса «Финуслуги» (входит в группу Мосбиржи) Игорю Алутину, знает источник, знакомый с обсуждениями в группе. Она заключается в том, чтобы наложить генерацию трафика сайта на продукты «Финуслуг»: «Поставить их под капот «Банков.ру»». Эта идея с самого начала была противоречивой и вызвала неоднозначную реакцию, отмечает один из собеседников FM.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал