сбор заявок

Рассматривающая IPO ГК Монополия продлила сбор заявок на облигации объемом ₽2 млрд до 15 ноября 2024 года. В первом этапе было привлечено ₽280 млн – Ведомости

- 10 октября 2024, 07:10

- |

ГК «Монополия» продлила сбор заявок на свой дебютный выпуск облигаций на 2 млрд руб. до 15 ноября. В первом этапе было привлечено 280 млн руб. Компания предложила трехлетние облигации с ежемесячными выплатами, а ориентир по купону установлен не выше 22,75%. Средства от выпуска планируется использовать для рефинансирования кредитов.

«Монополия» развивает логистическую платформу и за последние 12 месяцев обработала более 427 000 заявок. В 2023 году выручка компании выросла на 71%, а чистая прибыль составила 3,9 млрд руб.

Источник: www.vedomosti.ru/investments/articles/2024/10/10/1067709-rassmatrivayuschaya-ipo-gk-monopoliya-prodlila-sbor-zayavok?from=newsline_partner

- комментировать

- Комментарии ( 0 )

ТГК-14 объявляет о начале SPO на Мосбирже. В результате сделки free-float может составить около 29%. Окончательный размер будет зависеть от количества проданных акций в рамках SPO – компания

- 23 сентября 2024, 09:35

- |

ПРЕДВАРИТЕЛЬНЫЕ ПАРАМЕТРЫ ПРЕДЛОЖЕНИЯ:

•В рамках SPO Акционер, владеющий 85,5% акциями ТГК-14, предложит пакет обыкновенных акций ТГК-14 в размере до 20% от общего количества акций Компании.

•Цена в рамках SPO будет установлена после формирования книги заявок, но не превысит 0,01125 руб. за акцию.

•Сбор заявок на участие в SPO продлится с 23 сентября по 3 октября 2024 года включительно, но может быть завершен досрочно по решению Акционера.

•Предложение доступно российским квалифицированным и неквалифицированным инвесторам – физическим лицам, а также российским институциональным инвесторам. Подать заявку на приобретение акций можно через ведущих российских брокеров.

•Денежные средства, привлеченные Акционером от SPO за вычетом расходов на организацию Предложения и налогов, будут направлены в Компанию в объеме не менее 65% от суммы сделки, путем погашения задолженности Акционера перед ТГК-14 в целях финансирования приоритетных проектов Компании. При этом структура сделки не предполагает размытие долей владения текущих миноритарных акционеров.

( Читать дальше )

Второй этап сбора заявок от нерезидентов на обмен активов пройдет с 3 по 20 сентября 2024 г. В рамках второго этапа торгов подача оферт продавцов-резидентов не предполагается – ТАСС

- 03 сентября 2024, 07:00

- |

Второй этап сбора заявок от нерезидентов на обмен активов пройдет с 3 по 20 сентября 2024 года, говорится в документах, опубликованных на сайте Инвестиционной палаты (выступает организатором обмена).

В рамках второго этапа торгов подача оферт продавцов-резидентов не предполагается. Срок действия оферт покупателей-нерезидентов — до 12 октября 2024 года включительно.

Единая стартовая ставка для всех лотов, предлагаемых к покупке нерезидентами, составит примерно 142,2 млн рублей.

Российские частные инвесторы-резиденты имеют право продать иностранные ценные бумаги (ИЦБ) — зарубежные акции, депозитарные расписки на зарубежные акции, инвестиционные паи, в составе которых есть зарубежные акции — на сумму до 100 тыс. рублей. Финальная цена выкупа ИЦБ определится по итогам отбора заявок от нерезидентов, но в любом случае она будет не ниже стоимости актива в рублях на закрытие торгов 22 марта 2024 года.

Источник: tass.ru/ekonomika/21748705

Ценовой диапазон ТМК в рамках SPO составит от 180 до 190 рублей за акцию. Сбор заявок на участие в SPO по 3 июня 2024 года включительно - ТАСС

- 31 мая 2024, 09:03

- |

Трубная металлургическая компания (ТМК) объявила уточненные параметры вторичного публичного предложения обыкновенных акций. Индикативный ценовой диапазон SPO установлен на уровне от 180 рублей до 190 рублей за одну акцию, говорится в сообщении компании.

Итоговая цена одной акции в рамках предложения будет установлена не позднее 4 июня 2024 года. Сбор заявок на участие в SPO продлится с 30 мая по 3 июня 2024 года включительно, но может быть завершен досрочно по решению акционера.

Источник: tass.ru/ekonomika/20955463Займер объявляет ценовой диапазон IPO - 235-270 руб./акция, соответствует капитализации 23,5-27 млрд руб. - компания

- 05 апреля 2024, 09:30

- |

Основные детали первичного публичного предложения акций (IPO) ПАО МФК «Займер»:

- Индикативный ценовой диапазон: От 235 рублей до 270 рублей за одну акцию.

- Рыночная капитализация компании: В диапазоне от 23,5 млрд рублей до 27,0 млрд рублей.

- Базовый размер IPO: Не более 3 млрд рублей.

- Дополнительные акции: До 15% от базового размера IPO могут быть предложены для стабилизации цены акций на вторичных торгах в период до 30 дней после начала торгов. Таким образом, общий размер предложения составит не более 3,5 млрд рублей.

- Период сбора заявок: С 5 апреля 2024 года по 11 апреля 2024 года.

- Аллокация акций: Компания будет стремиться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами.

- Старт торгов: Ожидается, что торги акциями начнутся 12 апреля 2024 года под тикером ZAYM на Московской бирже.

- Ограничение на отчуждение акций: Компания и ее текущий акционер обязуются не отчуждать акции в течение 180 дней с даты начала торгов на Московской бирже.

( Читать дальше )

Коротко о главном на 17.04.2020

- 17 апреля 2020, 08:02

- |

- «СофтЛайн Трейд» сегодня с 11 до 16 часов по московскому времени проведет сбор заявок инвесторов на участие в размещении выпуска 001Р-03 объемом 1-2 млрд рублей. Ориентир ставки купона — 11% годовых

- «Регион-Инвест» допустил технический дефолт по выплате 8-го купона по облигациям серии БО-03

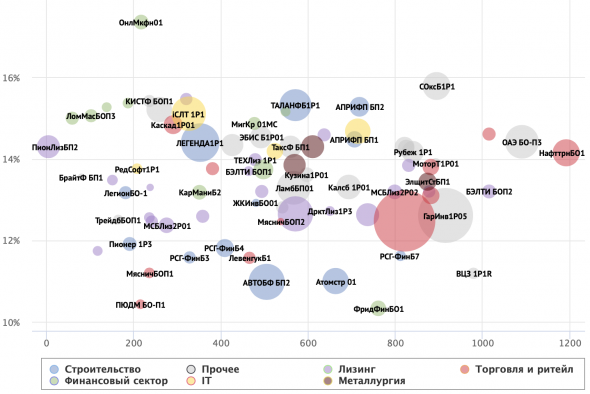

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Сбор заявок на покупку облигаций «Трейд Менеджмент» стартует через 1,5 часа

- 27 ноября 2019, 09:35

- |

Форма сбора предварительных заявок откроется 27 ноября в 11 часов по московскому времени на сайте о растущих компаниях России Boomin.

Предлагаем частным инвесторам подать заявку на участие в первичном размещении биржевых облигаций «Трейд Менеджмент» (сеть брендовых магазинов одежды lady & gentleman CITY). Объем выпуска — 200 млн рублей. Номинал облигации — 10 тысяч рублей. Планируемая ставка по купонным выплатам — в диапазоне 12-14% годовых. Срок обращения облигаций — 4 года.

Точный размер купона, периодичность выплат, дата начала размещения (ориентир — следующая неделя) и другие подробности будут раскрыты после регистрации первого выпуска. Презентация компании уже опубликована.

Мы разработали новую форму сбора заявок, с личным кабинетом и прочими удобствами. Теперь у инвесторов будет возможность подавать несколько заявок от одного пользователя (если, например, планируется покупка с разных брокеров), редактировать свои заявки (если передумаете) и еще получать 1% бонусов по некоторым размещениям. Система будет начислять бонусы от заданной суммы покупки, которые можно потратить у различных партнеров, первым из которых станет сама сеть lady & gentleman CITY, представленная в 15 крупнейших городах России. И самое главное — минимальное время работы формы составляет 30 минут, она не закроется в первые минуты после начала сбора заявок.

Регистрируйтесь в системе Boomerang, чтобы подать свою заявку на предварительную покупку облигаций «Трейд Менеджмент».

Коротко о главном на 08.10.2019

- 08 октября 2019, 07:44

- |

- ГК «Самолет» 15 октября проведет сбор заявок на трехлетние облигации серии БО-П07;

- «ДРП» утвердил выпуск облигаций серии БО-001-03, размещение планируется на Санкт-Петербургской бирже;

- «Ультра» проведет размещение дебютного выпуска на Московской бирже 10 октября, итоги предварительного сбора заявок уже подведены;

- «Астон.Екатеринбург» начнет размещение шестого выпуска коммерческих облигаций 10 октября

ВДОграф подвел интерактивные итоги торгов прошедшего понедельника, в лидерах роста цены пока единственный выпуск «Левенгук»

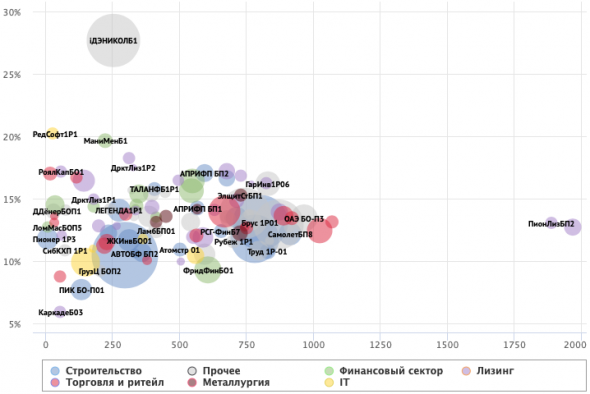

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Завтра пройдет сбор заявок на покупку облигаций "ИТЦ-Трейд"

- 18 сентября 2019, 11:01

- |

Предварительные заявки на покупку облигаций компании через сайт http://primary.uscapital.ru/ начнем принимать завтра, 19.09, в 11 часов по Москве.

Поставщик бумажных изделий привлечет 50 млн рублей на развитие контрактов с федеральными компаниями, которые готовы закупать большое количество различной бумаги, но с отсрочкой платежа до 90 дней.

Эмитент более 8 лет занимается поставками картона, бумаги и изделий из нее. Среднегодовой рост выручки компании с 2015 года составляет 18,8%. В 2018 году показатель вырос в отношении 2017 года на 49%, до 833,8 млн рублей, за счет развития федеральных контрактов и экспорта в Китай. Подробнее ознакомиться с компанией поможет

( Читать дальше )

Отчетность ООО «Кузина» и сбор заявок на покупку облигаций

- 11 сентября 2019, 08:05

- |

Торги начнутся 16 сентября, в понедельник. Инструкции по покупке разошлем накануне торгов по e-mail, указанным при регистрации на primary.

ООО «Кузина» готовится к размещению выпуска №4B02-01-00480-R-001P от 10.09.2019. Объем — 55 млн рублей. Номинальная стоимость облигации составляет 10 тыс. рублей. Купонная ставка 15% годовых зафиксирована на первые два года обращения, купоны — ежемесячные. Срок погашения бондов — через 4 года после начала их размещения. Облигации включены в Сектор Роста Мосбиржи.

Ключевые тезисы из обзора деятельности компании за 6 мес. 2019 г.:

- Доля эмитента на новосибирском рынке составляет 4%. Конкуренты — кондитерские «Дудник», Cinnabon, «Скоморохи», «Эстье», «Кофебулка» — уступают Kuzina по количеству точек.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал