сбербанк

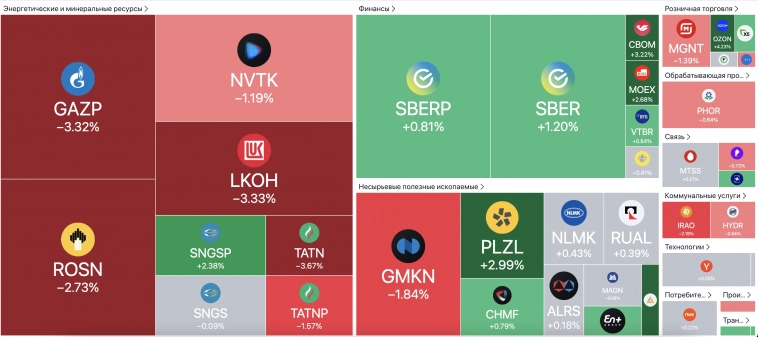

#ММВБ (Индекс мосбиржи) #анализ

- 22 января 2023, 20:56

- |

Коррекция от грани нисходящего тренда, помимо этого получили коррекцию от верхней грани боковика.

EMA100 и EMA200 на 4ч вроде бы пробили вниз, а вроде бы и нет😁

2238 пунктов очень серьезный уровень, если мы его пробьём, то ММВБ мы увидим по цене 2550 пунктов (+17%), просто учтите это.

ММВБ пробивает 2240 пунктов, вы покупаете Сбер, Газпром, Новатек и Норникель, уже через 2 недели фиксируете прибыль 20%, я вижу будущее😉

А если серьезно, то пока будем наблюдать, пробоя мы не увидели.

ММВБ торгуется на уровне Ema9, на нижней границе локального боковика и на нижней грани восходящего тренда.

Если уровень 2155 пунктов пробьём вниз, то ММВБ мы увидим по цене 2116 пунктов, оттуда я бы и ждал отскока.

Именно там Сбер будет стоить 143-145₽. Анализ делал тут.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

$SBER (СБЕРЫЧ) #анализ

- 22 января 2023, 20:47

- |

В нашем портфеле имеется краткосрочный и долгосрочный лонг сбербанка.

Средняя по краткосрочной позиции 147₽ за акцию. Средняя долгосрочной позиции 142₽ за акцию.

Технически боковик пробит вверх, получили откат от EMA200 (как ни странно).

Сейчас штурмуем EMA9, если пробьём её вниз, то уйдём на уровень 143₽ (отретестируем боковик).

Если все таки EMA200, то уйдём выше на уровень 170₽ (тем самым получим шикарный Профит в 20%)))

Итог: при любом раскладе жду роста. Цель 170₽ за акцию (краткосрочно).

Не ИИР.

Жду ваше мнение в комментариях.

Сбер в Крыму, дивиденды ТМК и Норникель, Дружественные нерезиденты / Новости финансового рынка

- 22 января 2023, 18:14

- |

Самое важное за неделю? - Сбер, НМТП, СПБ Биржа, НОВАТЭК и другие

- 22 января 2023, 17:18

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

Финансовые результаты Сбера за 2022 г. по РСБУ. Чистая прибыль за декабрь 2022 г. составила 125,5 млрд руб. — это очередной месячный рекорд. За год банк заработал 300 млрд руб. за счёт роста процентных и комиссионных доходов. Таким образом, дивидендами за год выходит около 6,64 руб. на оба типа акций.

Главным драйвером стала ипотека, рост которой ускорился в конце года в ожидании изменения программ господдержки с 2023 г. Выдачи ипотечных кредитов в декабре были рекордными за всю историю банка и составили 382 млрд руб. Подробнее об этом писали здесь.

НМТП повышает тарифы на перевалку в Новороссийском морском торговом порту с 1 января 2023 г. По разным видам грузов увеличение тарифов составило уже от 8% до 65%.

( Читать дальше )

Объём ФНБ в декабре сократился на ~1₽ трлн. Минфин изъял валюты на ~2,4₽ трлн в пользу дефицита бюджета.

- 22 января 2023, 13:41

- |

МинФин России опубликовал результаты размещения средств ФНБ за декабрь. Данный отчёт интересен тем, что из ликвидной части полностью исчезли фунты и йены, а доля евро сократилась, так Минфин закрыл дефицит бюджета в декабре (3,3₽ трлн или 2,3% ВВП). По состоянию на 1 января 2023 г. объём ФНБ составил 10 434 580,8₽ млн или 7,8% ВВП (месяцем ранее объём средств был равен 11 389 507,9₽ млн или 8,5% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 6 132 655,2₽ млн или 4,6% ВВП (7 601 763,0₽ млн или 5,7% ВВП).

Неликвидная часть активов ФНБ:

( Читать дальше )

Итоги недели на рынке акций РФ: +9532 руб.

- 22 января 2023, 10:22

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

22 января 2023 г. - 1 110 343,55 руб.

Доходность портфеля: +38,8%

Индекс Московской биржи: -2,51%

Российский фондовый рынок подошёл к локальным максимумам. От текущих значений может начаться коррекция в связи с отсутствием дальнейших драйверов роста. Сбер отчитался, а большая часть промежуточных дивидендов поступила на брокерские счета. Кто хотел, уже реинвестировали обратно в рынок.

Дальше рост скорее всего будет на публикации годовых отчётов по МСФО лучше ожиданий, особенно по тем компаниям, которые так и не раскрыли цифры. А также, на рекомендациях дивидендов за 2022 г. и I кв. 2023 г. Это будет через 2-4 месяца. Соответственно, акции, как и рынок в целом могут находиться в боковике следующий месяц.

Индекс МосБиржи не смог преодолеть уровень сопротивления, а затем пробил локальный восходящий тренд. Есть вероятность, что индекс снизиться в среднем на 5% – до 2050-2100 пунктов. Соответственно, акции могут упасть на 5-10%. Поэтому мы на неделе ликвидировали все длинные позиции по российским бумагам и открыли короткие.

( Читать дальше )

Что будет с акциями «Сбера»? Топ-15 дивидендных акций на 2023 год

- 21 января 2023, 16:06

- |

50% прибыли смогли заработать инвесторы, которые поверили в Сбербанк в конце прошлого года. Что делать с его бумагами теперь? Разбор свежего отчета госбанка — главная тема очередного выпуска шоу «Без плохих новостей» на YouTube-канале «БКС Мир инвестиций».

Также в выпуске:

— собираем дивидендный портфель из китайских и российских акций;

— самые важные новости российских и зарубежных компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей канала и пользователей соцсети для инвесторов «Профит»;

— розыгрыш призов.

( Читать дальше )

Газпром vs Сбер

- 21 января 2023, 09:16

- |

Газпром, дивдоходность 13%, дивы через 3 месяца за полгода, следующие дивы за полгода через 9 месяцев. Последние 20 лет платили дивы каждый год.

Сбер, дивдоходность 5%, выплата дивов через 6 месяца за год, следующие дивы за год через 1,5 года. Дивы платят не всегда.

Складывается впечатление, что происходит развод хомячков. А именно, загоняют всех кого можно в Сбер, чтоб потом об них обкэшиться.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал