рынок США

БЫКИ ПОЛУЧИЛИ ПО РОГАМ

- 08 августа 2023, 00:03

- |

Прошедшая неделя явно внесла смуту в мозги инвесторов. Стоило 3 дня подряд закрыться в минус как тут же все начали считать, когда и как индексы падали в последний раз и насколько велика может быть возможная коррекция. Хотя на самом деле никакой коррекцией еще и не пахнет. Ну, подумаешь, индексы потеряли за неделю от 1,1% (Dow Jones) до 2,85% (NASDAQ Composite). Но ведь это немного и пока совершенно не ломает существующих UP тренд. К тому же поводом для текущего падения стало понижение рейтинга агентством Fitch, что носит локальный характер и скорее всего об это забудут уже в самые ближайшие дни. И поэтому это снижение рынка можно объяснить скорее чисто психологическими причинами – слишком уж высоко забрался рынок и слишком уж долго мы не видели серьезных падений. Так, например, последний раз индекс широкого рынка S&P500 падал за день более чем на 2% 113 торговых сессий назад, а именно 21 февраля 2023 года. И, как видим, прошло с этого момента уже более полугода.

Однако пока все же нынешнюю распродажу можно объяснить желанием инвесторов просто немного выпустить пар и тут нашелся весьма подходящий случай для этого.

( Читать дальше )

- комментировать

- 668

- Комментарии ( 0 )

Сохраняется тревожная тенденция в деловой активности США.

- 07 августа 2023, 19:16

- |

Автор: Bob Stokes

В США рецессия? Сегодня мы публикуем выдержку экономического анализа, который поможет определится с будущими событиями.

Деловая активность в США снизилась не резко (по крайней мере, пока), но она растет более медленными темпами.

Как отмечается в новостях Reuters от 24 июля:

Деловая активность в США в июле замедлилась до пятимесячного минимума из-за замедления роста в сфере услуг...

S&P Global сообщили, что сводной индекс PMI США, который отслеживает производственный сектор и сектор услуг, упал до значения 52 в июле с 53,2 в июне.

Имейте в виду, что значение ниже 50 указывает на сокращение.

Мы можем быть близки к падению ниже 50, чем ожидают многие экономические обозреватели.

Вот что мы отметили в Elliott Wave Financial Forecast:

( Читать дальше )

Кейс: Dow Jones в момент ядерной атаки США

- 07 августа 2023, 14:19

- |

дата: 06.08.45, 09.08.45

событие: Ядерный удар по Хиросиме и Нагасаки

реакция рынка (D): +0.8%, +1.7%

описание: США нанесли ядерный удар по двум японским городам после того, как Япония отвергла ультиматум (26 июля) и отказалась отдавать ранее завоеванные территории.

интерпретация: интерпретировать реакцию рынка на ядерные удары по Японии довольно сложно. Первый удар не привёл к большому движению (+0.80%). Во время второго удара рынок США хорошо подрос (+1.7%). Но первое, что должно бросаться в глаза, — это то, что рынок США отреагировал на ужасные катастрофы положительно.

В целом, к тому моменту поражение Японии уже было предрешено. Ядерные удары означали только ускорение окончания войны. Ядерные удары, по сути, были демонстрацией силы США. Вероятно, с этим связан дальнейший рост рынка примерно на 25% в течение 4 месяцев.

общий фон: после окончания войны в Европе последним противником стран антифашисткой коалиции осталась Япония. По итогам Ялтинской конференции СССР обязался начать масштабное наступление к 8 августа 1945 года, взамен получая Курильские острова и Южный Сахалин.

( Читать дальше )

Феномен - рынок растет вне торговой сессии. Часть 3.

- 07 августа 2023, 14:01

- |

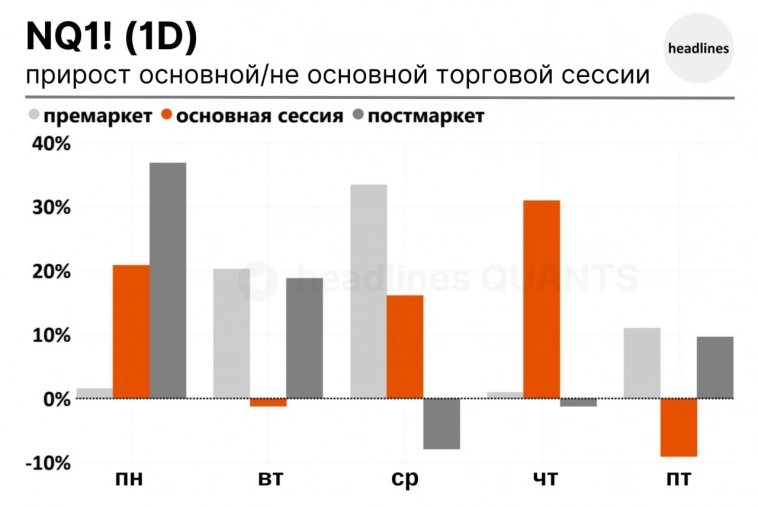

инструмент: NQ1!

данные для теста: окт. 2013 — июль 2023 г.

На гистограмме — результаты индекса NASDAQ в основную/неосновную торговые сессии в разбивке по дням недели.

источник: headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

Заработать на старость: S&P500 может утроиться к 2034 г до 14000 п по мере закрепления бычьего рынка — Business Insider

- 07 августа 2023, 12:34

- |

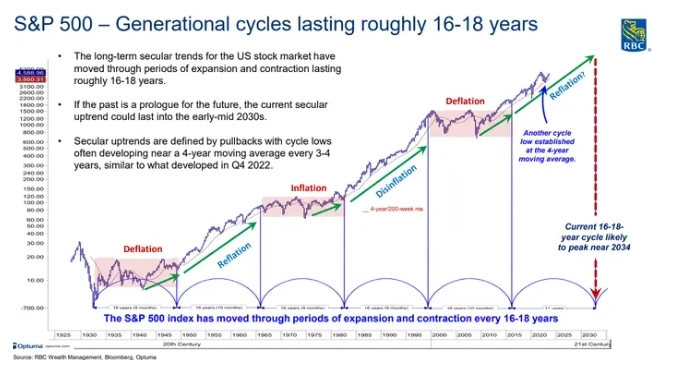

«Долгосрочная устойчивая тенденция для фондовых рынков США остается позитивной, а базовый 16-18-летний цикл способствует дальнейшему росту в середине 2030-х годов, потенциально до 14 000 пунктов по S&P», — сказал он.

По словам Слеймера, эти циклы поколений прошли через периоды роста и сокращения, которые длятся почти два десятилетия.

Слеймер посмотрел на долгосрочный график S & P 500, начиная с Великой депрессии в 1929 году. С тех пор было только два вековых бычьих рынка, один из которых пришелся на 1950-е и 1960-е годы, а другой — на 1980-е и 1990-е годы. Оба принесли общую доходность около 2300%.

( Читать дальше )

Помимо шумихи вокруг технологий, насколько здоров американский бизнес?

- 07 августа 2023, 11:43

- |

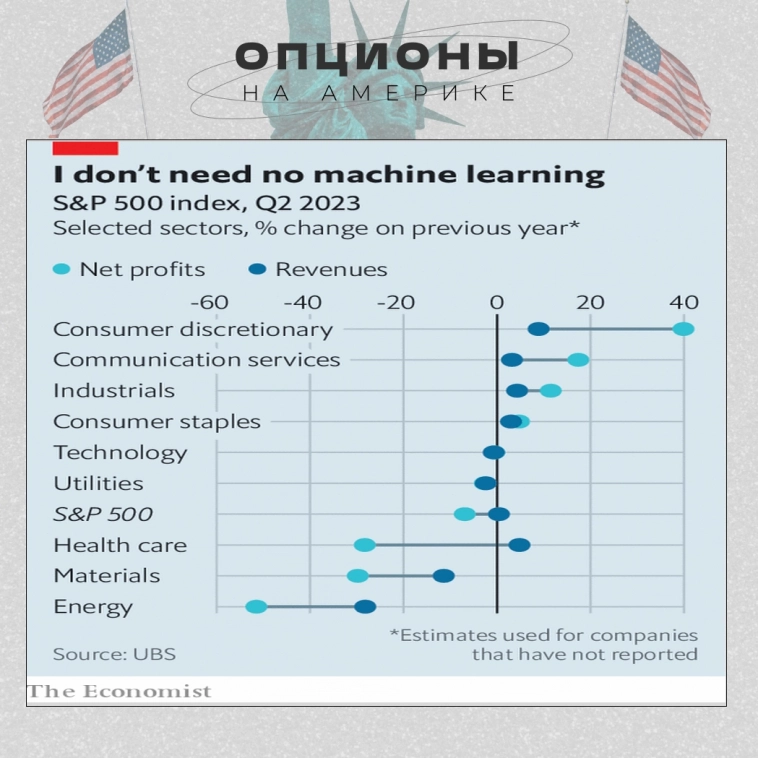

ДЕСЯТЬ МЕСЯЦЕВ назад призрак рецессии преследовал корпоративную Америку. Инфляция была безудержной, доходы снизились, а Федеральная резервная система быстро закручивала гайки. Вместо этого инфляция замедлилась, рынок труда остается напряженным, а рецессия больше не является неизбежностью.

Перспектива неуловимой «мягкой посадки» сочетается с ажиотажем по поводу обещаний искусственного интеллекта (ИИ) повысить производительность, чтобы подбодрить инвесторов. В этом году индекс крупных американских компаний S&P 500 вырос почти на одну пятую.

Рынки особенно оптимистичны в отношении нескольких технологических фирм и автопроизводителей. Это одни из самых одержимых ИИ членов S&P 500, согласно нашему индексу первых последователей (который учитывает такие факторы, как патенты, инвестиции и прием на работу, связанные с ИИ). И они преуспели здесь и сейчас: все они сообщили о респектабельных результатах второго квартала в последнем сезоне отчетности. Но как насчет здоровья широких слоев американской экономики, менее затронутых шумихой вокруг технологий? Здесь картина более сложная, но в конечном счете обнадеживающая.

( Читать дальше )

США: QT продолжается, но Йеллен помогает

- 07 августа 2023, 09:05

- |

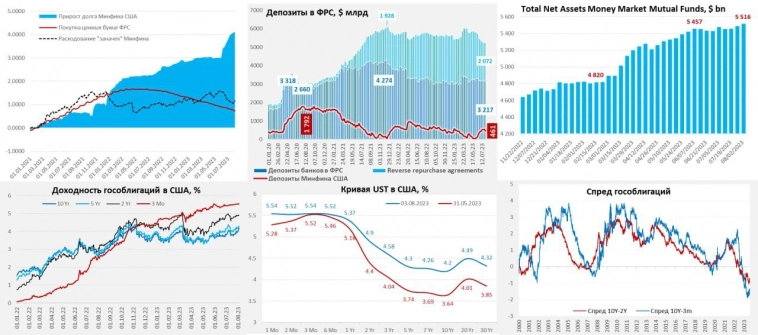

ФРС постепенно продолжает сокращение баланса, за неделю портфель ценных бумаг сократился на $33 млрд, за последние 4 недели – на $79 млрд, общий баланс сокращался на $97 млрд за 4 недели за счет погашения части кредитов FDIC до $8.2 трлн.

Правда в этот раз Минфин США, у которого в начале месяца достаточно большие расходы, потратился со счетов на $89 млрд со своих счетов в ФРС, сократив объем средств на них до $461 млрд, потому долларов в системе стало даже больше.Учитывая, что на конец 3 квартала Минфин США хочет иметь на счету $650 млрд, а на конец года $750 млрд – он до конца года будет изымать ликвидность из системы, то же самое планирует делать ФРС.

При этом, Минфин США вынужден будет финансировать высокий дефицит бюджета и планирует чистые рыночные заимствования в 3 квартале на $1 трлн, из которых $178 млрд облигациями, а остальное векселями до года, а в 4 квартале Йеллен хочет занять $0.85 трлн, из которых уже $339 облигациями, учитывая займы в июле им нужно занять еще $1.5 трлн нетто-займов, из которых около 2/3 – векселя и 1/3 – облигации. Давление на долговой рынок может еще больше усилиться, особенно после психологического действия в виде снижения рейтинга, которое заставляет рынок чуть больше задумываться об устойчивости бюджета США.

( Читать дальше )

Картонка за 250 млн рублей, 100 тыщ баксов каждому шофёру, Uber больше не тратит деньги на братьев Марио

- 07 августа 2023, 08:28

- |

📈 Интересно, что впервые за долгое время рынки двигались разнонаправленно — хотя, если учесть падения курса рубля, то всё становится понятнее. S&P на 2% упал, а индекс Мосбиржи на 3% вырос — хотя в пятницу все пассажиры немного испугались. Из портфелей (августовский обзор будет на днях) опять лучше всего выступило БУХЛО (+3% по портфелю из за бешеной Белуги, которая на ребрендинге дала +15%), но и все остальные неплохо прибавили. Сбер на коне (+6%), Яндекс, Лукойл, Тинькофф и Татнефть выдали больше 3% за неделю. В аутсайдерах у нас ИСКЧ (-3,5%) — не могу понять, на чём. В Хулежебоке хорошо подросли металлы (золото и серебро по +4%), а ОФЗ, увы, продолжили падение. А у Наждака случился худший день за полгода. Хуже всего было производителям микросхем: AMD повалилась после плохих прогнозов, и Qualcomm туда же. А вот у Amazon был лучший день в году после отличных результатов квартала — целых 100 млрд к капе.

💲 Но главная новость из США — конечно, даунгрейд американскому госдолгу от агентства Fitch.

( Читать дальше )

Почему упал RTS и IMOEX?

- 07 августа 2023, 08:20

- |

Но если взглянуть просто на графики этих активов, то всё становится ясно — цена просто достигла хаёв, долго росли, вот и пришла пора падать.

Как минимум корректироваться, а как максимум — вообще разворачиваться. Скорей всего будет какой-то боковик на протяжении недель в лучшем случае. В худшем — пойдёт кубарем вниз российский фондовый рынок.

Американский рынок тоже упал. А упал он после достижения уровня 4600 по Sp500. Что такое 4600? Это 1000 пунктов после 3600 — байденовского уровня, от которого цена отскочила в октябре.

Сейчас набирает силу предвыборная гонка в США и будем ждать нового роста уже после выборов нового президента США. Уже дважды за последнее время американский рынок рос после выборов в США. После Трампа и после Байдена. Так что ждём.

👉 Главные новости из мира иностранных ценных бумаг на 07.08.2023

- 07 августа 2023, 08:12

- |

1. Вице-президент Microsoft $MSFT Брэд Смит продал акции компании почти на 17$ млн.

2. Республиканцы призывают Байдена ограничить американские инвестиции в китайские акции и облигации.

3. Tesla $TSLA купила стартап беспроводной зарядки.

4. На криптобирже Binance $BNB зарегистрировано уже более 150 млн пользователей.

5. Маск хочет сделать Х $TWTR первым западным супер-приложением, которые предлагают наборы сервисов таких как ecommerce, инвестиции, платежи, и даже аутентификацию личности в одном приложении.

6. Вероятно, «Барби» и «Опенгеймер» появятся в российских кинотеатрах уже в августе. Копии с русским дубляжом привезут из Армении.

7. Coinbase $COIN хочет добиться полного прекращения дела SEC против себя. Сегодня подаст заявление.

8. Microsoft $MSFT установила партнерство с Лондонской фондовой биржей по разработке индивидуальных моделей ИИ.

9. Чистая прибыль нефтегазового гиганта Бразилии Petrobras $PBR в 1 полугодии 2023 года упала на треть.

10. Argo Blockchain $ARBK: добыча в июле составила 129 BTC, это -11% к месяцу ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал