Блог им. Rustem___

Помимо шумихи вокруг технологий, насколько здоров американский бизнес?

- 07 августа 2023, 11:43

- |

ДЕСЯТЬ МЕСЯЦЕВ назад призрак рецессии преследовал корпоративную Америку. Инфляция была безудержной, доходы снизились, а Федеральная резервная система быстро закручивала гайки. Вместо этого инфляция замедлилась, рынок труда остается напряженным, а рецессия больше не является неизбежностью.

Перспектива неуловимой «мягкой посадки» сочетается с ажиотажем по поводу обещаний искусственного интеллекта (ИИ) повысить производительность, чтобы подбодрить инвесторов. В этом году индекс крупных американских компаний S&P 500 вырос почти на одну пятую.

Рынки особенно оптимистичны в отношении нескольких технологических фирм и автопроизводителей. Это одни из самых одержимых ИИ членов S&P 500, согласно нашему индексу первых последователей (который учитывает такие факторы, как патенты, инвестиции и прием на работу, связанные с ИИ). И они преуспели здесь и сейчас: все они сообщили о респектабельных результатах второго квартала в последнем сезоне отчетности. Но как насчет здоровья широких слоев американской экономики, менее затронутых шумихой вокруг технологий? Здесь картина более сложная, но в конечном счете обнадеживающая.

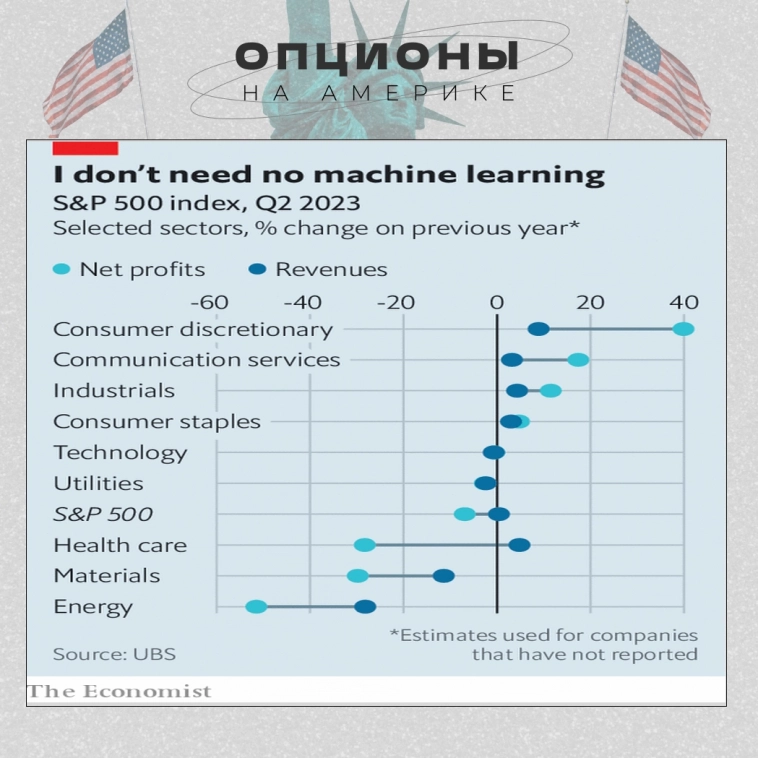

Начнем с плохих новостей. Некоторые предприятия, наименее подготовленные к будущему ИИ, также страдают в настоящем. Медицинские компании выглядят нездоровыми: по оценкам банка UBS, их прибыль упала почти на 30% по сравнению с прошлым годом (см. график). CVS Health (CVS), сеть аптек (занимающая 218-е место в нашем индексе AI), сокращает 5000 рабочих мест после того, как ее доходы упали на 37%.

Энергетические компании заработали во втором квартале 2023 года вдвое меньше денег, чем годом ранее, когда вторжение России в Украину привело к росту цен на нефть и газ. Цены на другие сырьевые товары также снизились, отчасти из-за слабого аппетита со стороны вяло растущего Китая, прибыль компаний, производящих материалы, упала на 30%. Как следствие, общая прибыль компаний из списка S&P 500, по оценкам поставщика данных FactSet, снизилась на 5% во втором квартале в годовом исчислении. Это самое большое снижение с начала пандемии.

Но боль в основном была сосредоточена в нескольких секторах. Покопайтесь в цифрах, и большая часть экономики, не связанной с искусственным интеллектом, выглядит на удивление надежной. Считается, что производители капитальных товаров, такие как Caterpillar (CAT) и Raytheon (занимающие 204-е и 341-е места в нашем рейтинге), в совокупности увеличили свои доходы более чем на 8% во втором квартале, а их прибыль — вдвое больше. — возможно, отчасти благодаря вкусу президента Джо Байдена к промышленной политике.

Даже у нефтегазовых гигантов дела обстоят лучше, чем можно предположить из заголовков. Крупнейшая из них, ExxonMobil (XOM) (236 место), получила почти 8 млрд долларов чистой прибыли. Это на 56% меньше по сравнению с прошлым годом, но, если не считать рекордного результата в 2022 году, это по-прежнему самый высокий показатель ExxonMobil во втором квартале почти за десятилетие.

Устойчивость, пожалуй, наиболее очевидна для предприятий, состояния которых связаны с состоянием американского потребителя, здоровье которого остается слабым. По данным UBS, торговцы потребительскими товарами, такими как продукты питания и товары для дома, увеличили свою прибыль на 5% в годовом исчислении. Для поставщиков неосновных потребительских товаров прибыль выросла на 40%. 1 августа Starbucks (SBUX), колосс кофейных заведений (116-е место в нашем индексе AI), сообщил о квартальной операционной прибыли в размере 1,6 млрд долларов, что на 22% больше. На следующий день Kraft Heinz (KHC), продавец кетчупа и запеченных бобов (253-е место), заявил, что получил операционную прибыль в размере 1,4 миллиарда долларов, что в два с половиной раза больше, чем год назад.

Компаниям, производящим потребительские товары, удалось сохранить ценовую власть. По данным Бюро трудовой статистики, кондитеры, например, берут за шоколад на 11% больше, чем в прошлом году. Hershey (HSY) (332-е место) компенсировал рост стоимости какао, а затем и некоторые другие. Его операционная прибыль выросла на 23% до 561 миллиона долларов. PepsiCo (PEP) (245-е место) подняла цены на безалкогольные напитки и закуски на 15% только во втором квартале. Его операционная прибыль выросла на три четверти до 3,7 миллиарда долларов. Теперь ожидается увеличение продаж на 10% и чистой прибыли на 12% в этом году по сравнению с более ранним прогнозом в 8% и 9% соответственно.

Американцы тратят не только на сладости и колу. Авиаперевозки быстро восстанавливаются, особенно для международных поездок. American Airlines (AAL) (266-е место в нашем индексе AI), Delta Air Lines (DAL) (193-е место) и United Airlines (UAL) (183-е место) в совокупности сообщили о чистой прибыли в размере 4,2 миллиарда долларов в прошлом квартале, что является максимальным показателем с 2015 года. отдыхающие и деловые путешественники, пользуются сильным ценообразованием. Сеть Hilton (HLT) (занявшая скромное 421-е место) заявила, что ее выручка в расчете на один свободный номер (предпочтительный отраслевой показатель) выросла на 12% в годовом исчислении.

Как долго может длиться бонанза? Покупатели постепенно расходуют сбережения, накопленные ими во время пандемии, когда они получали стимулирующие чеки от правительства, но не имели возможности их потратить. По данным Федерального резервного банка Сан-Франциско, с августа 2021 года по май этого года домохозяйства потратили более 1,5 триллиона долларов из этих сбережений.

Такими темпами они сожгут $500 млрд или около того, которые у них еще есть, до конца года. Хотя безработица остается вблизи исторического минимума, составив 3,5% в июле, рост заработной платы замедлился. По данным консалтинговой компании Oxford Economics, возобновление выплат по студенческим кредитам в октябре после того, как Верховный суд отменил план Байдена по полному списанию некоторых студенческих долгов, может привести к падению потребительских расходов на 9 миллиардов долларов в месяц.

Если повышение процентных ставок в конечном счете приведет к сдерживанию спроса, фирмам будет труднее продолжать повышать цены, что сделает маржу более уязвимой. Более высокие ставки также ударят по компаниям со слабым балансом. В первой половине этого года 340 компаний, входящих в рейтинговое агентство S&P Global, объявили о банкротстве, что является самым высоким показателем с 2010 года. Та же участь может постичь и другие компании, особенно если рецессия все же наступит.

Это не совсем исключено. Банк Goldman Sachs считает, что вероятность рецессии в Америке в ближайшие 12 месяцев составляет 20%. Citigroup, еще один кредитор, ожидает спада в начале 2024 года. Если это произойдет, даже самые дружественные к ИИ фирмы не останутся полностью невредимыми.

теги блога Rustem

- Apple

- berkshire hathaway

- jpmorgan chase

- microsoft

- nasdaq

- Nonfarm payrolls

- nvidia

- S&P500

- treasuries

- акции

- акции США

- алготрейдинг

- американский рынок

- банки

- банки США

- волаильность

- волатильность

- волатильность S&P

- ГКО США

- гном

- госдолг США

- Группа

- Джером Пауэлл

- Джон Уильямс

- дональд трамп

- железный кондор

- золото

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа-2019

- Илья Коровин

- индекс доллара

- иностранные акции

- инфляция

- инфляция в США

- календарные спреды

- календарные спрэды

- календарный спред

- Китай

- Китай Америка

- КОНКУРС

- криптовалюта

- кэти вуд

- ЛЧИ

- ЛЧИ 2016

- ЛЧИ 2018

- мангер

- мани менеджмент

- мобильный пост

- нефть

- Новости

- новости рынков

- новости в США

- новости рынков

- новости сша

- обзор рынка

- облигации

- обучение

- Оклорынок

- околорынок

- опцины

- опцион

- опцион Ri

- опцион волатильность

- опционы

- опционы CME group

- опционы волатильность

- опционы на америке

- Портфель инвестора

- процентные ставки США

- разоблачение

- реальный счёт

- результат

- результаты

- рынок Китая

- рынок США

- рынок труда США

- Сделка онлайн

- сделки онлайн

- ставка фрс сша

- стратегия

- стресс-тест

- сша

- торги

- торговая система

- торговля в реальном времени

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- управление активами

- Управление портфелем

- форекс

- ФРС

- ФРС США

- хедж-фонд

- хеджирование

- Чарли Мангер

- экономика Китая

- экономика США