Блог им. Rustem___ |Уильямс из ФРС не видит острой необходимости в снижении процентных ставок

- 18 апреля 2024, 18:27

- |

Президент Федеральной резервной системы Нью-Йорка Джон Уильямс заявил в четверг, что хорошее состояние экономики США означает, что сейчас нет насущных причин для снижения процентных ставок.

«Я определенно не чувствую срочности в снижении процентных ставок», учитывая нынешнюю силу экономики, — заявил Уильямс на Всемирном экономическом саммите Semafor в Вашингтоне.

«У нас сильная экономика, мы хотим сильной экономики, и это очень хорошие новости», — сказал Уильямс. «Но это также означает, что ставки, которые мы установили, не привели к слишком сильному замедлению экономики», что свидетельствует о том, что необходимо сохранять стабильность и одновременно работать над тем, чтобы вернуть инфляцию к целевому показателю центрального банка в 2%.

Уильямс, который также является заместителем председателя Федерального комитета по открытому рынку, заявил, что он по-прежнему ожидает, что ценовое давление вернется к целевому уровню.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Rustem___ |Как Дональд Трамп рискует спровоцировать новый кризис облигаций

- 09 февраля 2024, 19:22

- |

Дональд Трамп пугает финансистов. Попытка бывшего президента США вернуться в Белый дом вызывает недоумение на Уолл-стрит, в том числе среди так называемых линчевателей облигаций.

Этот термин, придуманный опытным инвестиционным стратегом Эдом Ярдени в 1980-х годах, описывает долговых трейдеров, которые наказывают расточительных политиков, продавая облигации.

Это снижает их стоимость, повышая стоимость заимствований и делая выпуск новых облигаций более дорогостоящим для правительств.

Лиз Трасс их хорошо знает.

Решение бывшего премьер-министра продолжить радикальное снижение налогов без плана по сокращению расходов было отвергнуто финансовыми рынками, что вынудило ее сменить одного канцлера на другого, прежде чем спровоцировать ее уход.

Есть опасения, что история может повториться еще раз, и потенциальный кризис облигаций США будет иметь глобальные последствия для долга и стоимости займов.

Обеспокоенность по поводу устойчивости долга США была обнародована на этой неделе Бюджетным управлением Конгресса (CBO).

( Читать дальше )

Блог им. Rustem___ |Рынок облигаций только что забил самую серьезную тревогу за последние 50 лет. Это может сигнализировать о большом движении на фондовом рынке в 2024 году

- 26 декабря 2023, 08:32

- |

Недавние признаки экономической устойчивости заставляют все больше и больше инвесторов доверять теории «мягкой посадки» — сценарию, в котором Федеральная резервная система успешно сдерживает инфляцию, не вызывая рецессии. Эта растущая уверенность в этом довольно редком исходе помогла поднять три основных финансовых индекса США в 2023 году.

С начала года индекс Dow Jones Industrial Average вырос на 13% и установил новые исторические максимумы, индекс S&P 500 с широкой базой (SNPINDEX: ^GSPC) вырос на 23%, а технологически насыщенный Nasdaq Composite взлетел на 42%.

Тем не менее, аналитики JPMorgan Chase и Deutsche Bank, а также других финансовых учреждений, по-прежнему видят в рецессии явную вероятность в ближайшие 12-18 месяцев. Они обеспокоены тем, что влияние более высоких процентных ставок еще не полностью ощутило влияние на экономику, а потребители до сих пор поддерживали экономику за счет чрезмерных расходов, которые истощают сбережения и заставляют многих брать на себя дополнительные долги. Некоторые аналитики утверждают, что экономический спад возможен (или даже вероятен) по мере развития этой ситуации.

( Читать дальше )

Блог им. Rustem___ |Облигации еще не вышли из кризиса — и это может означать проблемы для акций

- 11 октября 2023, 11:00

- |

Доходность казначейских облигаций упала во вторник, снизив 16-летние максимумы, которые напугали рынки на прошлой неделе.

Но руководитель инвестиционной стратегии Sofi, Лиз Янг сказала, что последняя «болезненная сделка» на рынке, возможно, еще не закончилась.

«Я не думаю, что облигации еще полностью вышли из кризиса», — сказал Янг. «Мы также не видели очень слабых экономических данных… На данный момент не было веских причин для снижения доходности и ее сохранения».

Янг подчеркивает, что доходность снижается в преддверии последних данных по инфляции, ожидаемых в четверг. Отчет об индексе потребительских цен за прошлый месяц показал, что цены выросли на 3,7% в августе по сравнению с прошлым годом, причем этот рост обусловлен главным образом ростом цен на энергоносители. Хотя экономисты, опрошенные агентством Bloomberg, прогнозируют, что в сентябре инфляция снизится до 3,6%, Янг «не слишком оптимистичен», учитывая рост цен на энергоносители на протяжении большей части месяца.

( Читать дальше )

Блог им. Rustem___ |Доходность казначейских облигаций выросла после возобновления сделки с США

- 02 октября 2023, 10:12

- |

Казначейские облигации начали неделю в минусе после того, как удалось предотвратить приостановку работы правительства США, что устранило точку неопределённости для трейдеров и вернуло их внимание к будущему курсу процентных ставок.

Доходность по 10-летним долговым обязательствам выросла на целых пять базисных пунктов до 4,62%. Доходность пятилетних облигаций выросла на аналогичную величину – до 4,66%, вновь приблизившись к 16-летнему максимуму.

Трейдеры снова сосредоточились на том, что политики США повторяли весь год: что процентные ставки, более высокие и долгосрочные, никуда не денутся. Сделка о финансировании может также побудить инвесторов перенести ставки на ноябрьское повышение ставок с декабря, что усилит медвежьи настроения на крупнейшем в мире рынке облигаций.

«Раньше рынок предполагал, что правительство будет закрыто на ноябрьское заседание, поэтому цены благоприятствовали повышению в декабре», — сказал Кевин Мьюир, бывший трейдер, который сейчас пишет информационный бюллетень MacroTourist. «Я предполагаю, что благодаря этим новым событиям рынок учтет большую вероятность ноябрьского повышения, что будет означать большее давление на переднем конце кривой».

( Читать дальше )

Блог им. Rustem___ |Рэй Далио говорит, что не хочет держать облигации, наличные «хороши»

- 14 сентября 2023, 14:57

- |

Основатель Bridgewater Associates LP Рэй Далио заявил, что не хочет владеть облигациями и предпочитает наличные, подчеркивая трудности, с которыми сталкиваются инвесторы, когда глобальные центральные банки пытаются управлять инфляцией.

«Я не хочу иметь долги, облигации и тому подобное», — сказал миллиардер в четверг на 10-м Азиатском саммите Института Милкена в Сингапуре, когда его попросили надеть шляпу нового макроинвестора в нынешней ситуации.. «Временно сейчас наличные, я думаю, это хорошо».

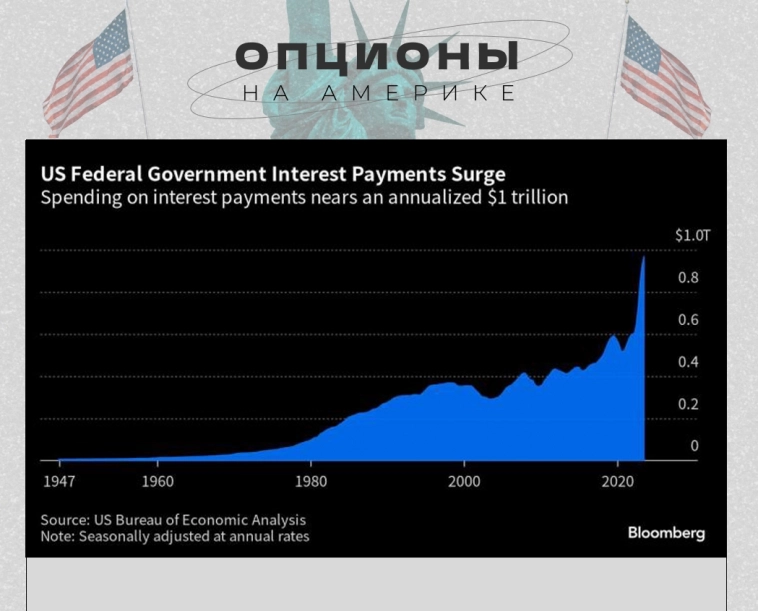

Когда его спросили, как сократить огромные мировые заимствования, он ответил, что, когда долг становится значительной частью экономики, ситуация «имеет тенденцию усугубляться и ускоряться», поскольку процентные выплаты также растут. «Мы находимся на поворотном этапе ускорения».

Хотя размер дефицита потребует от США продажи большого количества облигаций инвесторам по всему миру, сложно удерживать процентные ставки на уровне, привлекательном для кредиторов, но не слишком высоком, чтобы нанести вред эмитенту, Далио. сказал. Когда инвесторы решат продавать, что приведет к повышению доходности, центральному банку придется решить, печатать ли деньги и покупать облигации, что приведет к усилению инфляционного давления, добавил он.

( Читать дальше )

Блог им. Rustem___ |Казначейские облигации привлекают покупателей, поскольку высокая доходность компенсирует предупреждение Пауэлла

- 28 августа 2023, 16:31

- |

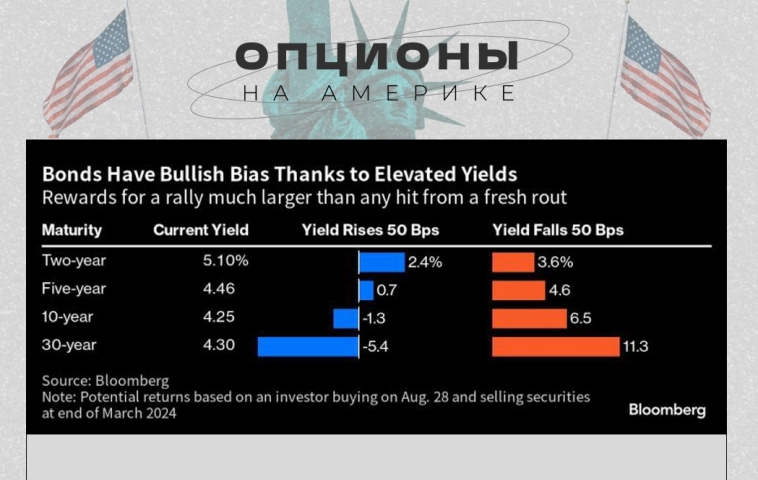

Потерпевшие крах казначейские облигации США оказываются непреодолимыми для некоторых инвесторов даже после того, как председатель Федеральной резервной системы Джером Пауэлл заявил, что готов снова поднять процентные ставки, чтобы подавить инфляцию.

Western Asset Management заявляет, что облигации будут показывать более высокую доходность благодаря привлекательной доходности, в то время как JPMorgan Chase & Co. сохраняет оптимистичные ставки на фиксированный доход, несмотря на предупреждение Пауэлла в Джексон-Хоул в пятницу. По мнению быков, даже новые повышения ставок ФРС не приведут к настолько значительным потерям по облигациям, чтобы перевесить доход от самой высокой доходности с 2007 года.

«Рынок облигаций может иметь значительную ценность при текущей доходности», — написал в заметке для клиента Джон Беллоуз, управляющий фондом Western Asset в Пасадене, штат Калифорния. «Дальнейшее снижение уровня инфляции в конечном итоге позволит ФРС вернуть реальные процентные ставки на более нормальный уровень».

( Читать дальше )

Блог им. Rustem___ |Миллиардер-инвестор Акман говорит, что он продает 30-летние казначейские облигации.

- 04 августа 2023, 10:26

- |

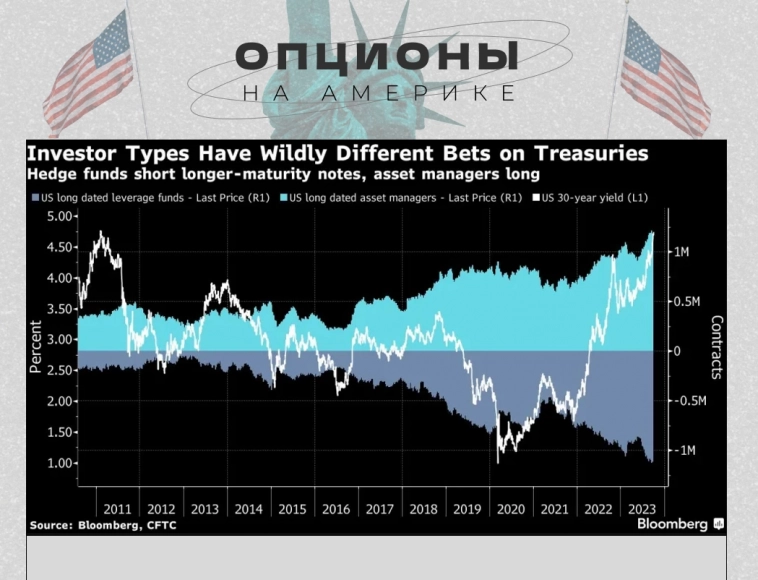

Инвестор-миллиардер Уильям Акман в среду заявил, что его хедж-фонд Pershing Square Capital Management сделал ставку против 30-летних казначейских облигаций США, назвав это как хеджированием влияния более высоких долгосрочных ставок на акции, так и хорошей отдельная ставка.

«Нам меньше 30-летнего T», — написал Акман на платформе обмена сообщениями X, ранее известной как Twitter. Он утверждал, что если долгосрочная инфляция составит 3%, а не 2%, доходность 30-летних казначейских облигаций может вырасти до 5,5%, добавив, что «это может произойти в ближайшее время». В среду доходность 30-летних Treasurys выросла до 4,16%, что является самым высоким показателем закрытия года.

«Мы реализуем эти хеджирования, покупая опционы, а не напрямую продавая облигации», — написал Акман.

Акман сказал, что более высокие расходы на оборону, энергетический переход и большая переговорная сила рабочих указывают на более высокую инфляцию. Федеральная резервная система агрессивно повысила процентные ставки, чтобы обуздать инфляцию, и в прошлом месяце дала понять, что оставляет свои варианты открытыми после повышения ставок на четверть пункта до самого высокого уровня с 2001 года.

( Читать дальше )

Блог им. Rustem___ |Трейдеры готовятся к волне продаж казначейских облигаций на 102 миллиарда долларов

- 31 июля 2023, 20:05

- |

На этой неделе Казначейство США должно начать выпуск ценных бумаг с более длительным сроком погашения, который, вероятно, продлится до следующего года, вызванный быстро ухудшающимся бюджетным дефицитом и стремительным ростом процентных ставок.

По общему мнению дилеров, впервые с начала 2021 года Казначейство увеличит так называемое ежеквартальное рефинансирование долгосрочных казначейских обязательств до 102 миллиардов долларов с 96 миллиардов долларов. Хотя это ниже рекордных уровней, достигнутых во время кризиса Covid-19, это намного выше допандемических уровней.

Объявление в среду, вероятно, также приведет к тому, что управляющие долгом поднимут обычные размеры аукционов для ценных бумаг по всей кривой доходности — с потенциальными исключениями или меньшими скачками для облигаций, пользующихся меньшим спросом. Дилеры будут отдельно следить за новостями о предстоящей программе выкупа старых казначейских облигаций.

Потребности в государственных заимствованиях растут отчасти благодаря повышению процентной ставки Федеральной резервной системы, которая подняла ориентир политики до 22-летнего максимума, что, в свою очередь, привело к увеличению доходности государственного долга, что сделало его более дорогостоящим.

( Читать дальше )

Блог им. Rustem___ |История говорит о том, что пришло время покупать долгосрочные облигации, поскольку пиковые ставки приближаются

- 17 июля 2023, 09:46

- |

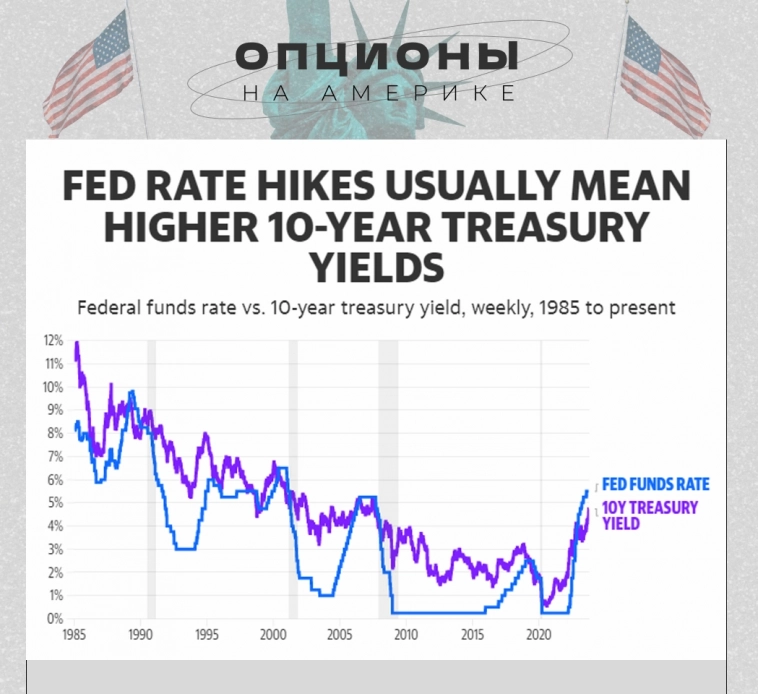

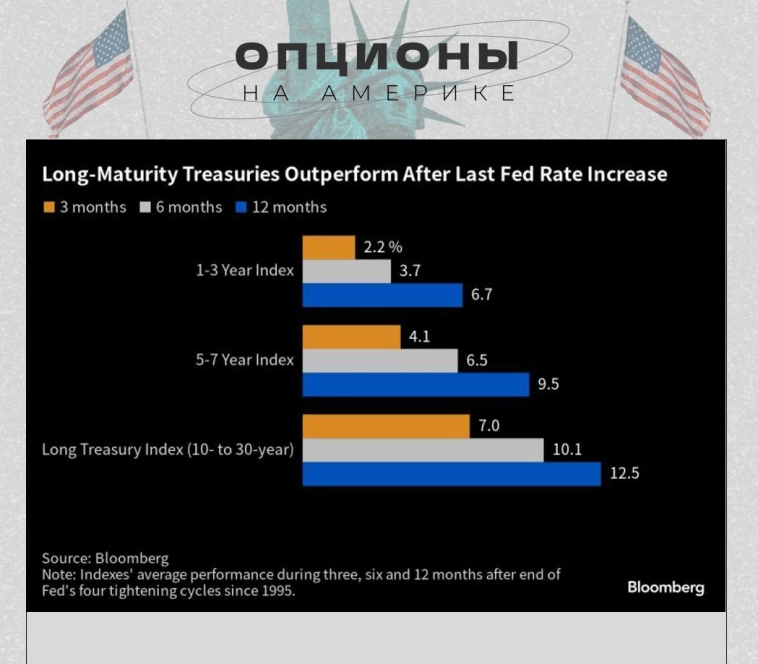

Инвесторы, вкладывающиеся в долгосрочные облигации, имеют за спиной историю.

На протяжении десятилетий казначейские облигации со сроком погашения 10 и более лет постоянно превосходили краткосрочные облигации сразу после последнего повышения процентной ставки Федеральной резервной системой. В среднем они возвращали 10% в течение шести месяцев после того, как ставка по федеральным фондам достигла своего пика.

Конечно, только задним числом можно узнать, является ли повышение ставки последним. Но инвесторы согласились с мнением, что ожидаемое повышение целевого диапазона ставки по федеральным фондам на четверть пункта 26 июля завершит эпическую серию, начавшуюся в марте 2022 года. И опросы Bank of America Corp. и JPMorgan Chase & Co. обнаружили, что инвесторы, переваривающие ценовое действие, увеличили свои вложения в долгосрочные облигации.

«Нам нравится идея расширения и увеличения продолжительности на данном этапе цикла», — сказала Ниша Патель, управляющий директор по управлению портфелем SMA в Parametric Portfolio Associates LLC. «Исторически сложилось так, что по сравнению с предыдущими циклами ужесточения доходность имела тенденцию к снижению» в период между последним повышением и первым снижением ставки, сказала она.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс