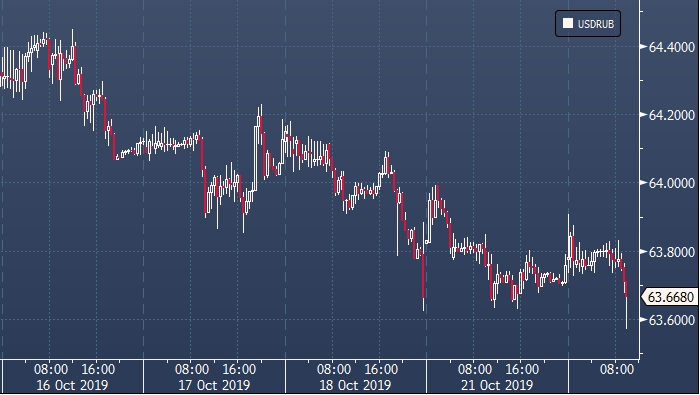

рубль-доллар

Schroders: рубль способен выдержать снижение ключевой ставки ЦБ РФ на 50 базисных пунктов

- 23 октября 2019, 16:35

- |

В компании уверены, что российская валюта будет превосходить конкурентов в сегменте EM.

Рубль сможет выдержать даже агрессивное снижение ключевой ставки Банка России на 50 базисных пунктов, утверждает глава отдела торговли облигациями развивающихся стран компании Schroders Джеймс Баррино.

Решение Совет директоров ЦБ РФ будет принимать в предстоящую пятницу, 25 октября. Эксперт прогнозирует снижение ключевой ставки на 0.25% до 6.75% годовых. Такой же прогноз дает большинство опрошенных агентством Bloomberg экономистов.

Даже если Банк России примет решение более агрессивно смягчить денежно-кредитную политику, рублевые облигации будут расти в цене, что окажет поддержку рублю.

Баррино предполагает, что российская валюта по темпам будет превосходить своих конкурентов в сегменте Emerging Markets на фоне высокого показателя текущего счета и величины реальных процентных ставок (с поправкой на инфляцию).

( Читать дальше )

- комментировать

- 276

- Комментарии ( 0 )

BofA дал прогноз курса рубля, 66 руб на окончание 2019г и по ставке ЦБ РФ

- 22 августа 2019, 17:13

- |

Банк России может остановить покупки валюты в рамках бюджетного правила в случае падения рубля к минимумам 2018 года.

Если курс рубля опустится к минимумам 2018 года, ЦБР может отложить снижение ключевой ставки до конца 2019 или начала 2020 года и приостановить покупки валюты в рамках бюджетного правила, написал в сегодняшнем обзоре главный экономист BofA по России Владимир Осаковский.

Если правительство решит инвестировать средства Фонда национального благосостояния, ЦБР может только один раз понизить ставку в сентябре на 25 б.п. и остановиться. По закону расходование средств ФНБ возможно при достижении показателя 7% от ВВП. Это может произойти уже в конце 2019 года.

BofA прогнозирует курс рубля на уровне 66 рублей за доллар в конце 2019 года.

ЦБР может еще дважды понизить ставку в 2019 году и продолжить смягчение в 2020 году, согласно базовому сценарию экономиста.

www.profinance.ru/news/2019/08/22/bu4w-bofa-dal-prognoz-kursa-rublya.html

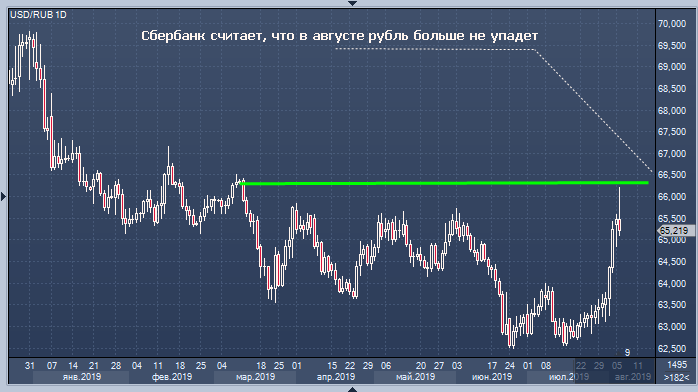

Сбербанк: рубль свое уже отпадал

- 06 августа 2019, 14:27

- |

Сбербанк дал прогноз по рублю на август: самое страшное для рубля позади

Аналитики Сбербанка считают рубль недооцененным после недавнего снижения и прогнозируют его восстановление, ожидая охлаждения опасений, связанных с объявленными санкциями, а также дальнейших снижений процентной ставки ФРС США. В июле произошло повсеместное укрепление доллара, чему способствовала публикации в США более сильных, чем ожидалось, макроэкономических данных.

Однако Федрезерв разочаровал инвесторов, просигнализировав о том, что планирует меньше снижений ставки, чем полагал рынок. При этом рубль опередил большинство аналогов, потеряв к доллару лишь 0.7%. Поддержку ему оказало значительное предложение иностранной валюты со стороны экспортеров, которым предстояли крупные дивидендные выплаты, и сохранявшийся спрос нерезидентов на ОФЗ.

( Читать дальше )

Сбербанк спрогнозировал курс рубля на второе полугодие 2019 => около 63 руб/$1

- 09 июля 2019, 21:13

- |

09.07.19 19:00

Банк пересмотрел прогноз по инфляции, он также считает, что рубль укрепится во второй половине года.

Сбербанк присоединяется к тем участниками рынка, которые под влиянием замедляющегося инфляционного тренда, понижает прогноз по инфляции на конец года. Если раньше их прогноз предполагал, что по итогам 2019 года инфляция потребительских цен составит 4.5%г/г, то теперь они прогнозируют данный макропоказатель в диапазоне от 3.8% до 4.2%. В банке пока не могут дать более точной цифры, сообщив, что смогут сделать это только после выхода данных за август и сентябрь. Как мы знаем, в эти месяцы инфляция сильно снижается под влиянием поступления на рынок нового урожая. Плодоовощная дефляция оказывает сильное давление вниз на общую инфляцию потребительских цен.

Экспертов Sberbank Investment Research, аналитического подразделения Sberbank CIB, как и многих, удивило, что в первые в современной экономической истории в июне была зафиксирована нулевая месячная инфляция. Этот результат снизил годовую инфляцию до 4.7%. Падение цен на овощи и фрукты стало главной причиной такой динамики, сообщил вчера Росстат. В Сбербанке обращают внимание на то, что аннуализированная инфляция с апреля держится ниже 4% (целевого уровня ЦБ).

( Читать дальше )

JPMorgan дал прогноз по доллару после перемирия США и Китая: рубль вырастет

- 02 июля 2019, 18:29

- |

Банк считает, что ряд высокодоходных валют EM вырастут к доллару, причем сам доллар укрепится против некоторых валют развитых стран.

Доллар, вероятно, будет дрейфовать вниз по отношению к небольшой группе высокодоходных валют развивающихся стран (EM), сообщил Джон Норманд, глава отдела фундаментальных стратегий в JPMorgan в Лондоне, Bloomberg TV.

Он особенно выделяет российский рубль, индонезийскую рупию, аргентинское песо и бразильский реал.

EM-сектор выиграет от смягчения денежно-кредитной политики ФРС и временного торгового перемирия США и Китая. Тем не менее, доллар вряд ли упадет на 5% или 10%, которые позволили бы ЕМ значительно смягчить денежно-кредитную политику.

Между тем доллар, вероятно, вырастет по отношению с некоторыми валютами развитых стран (DM), таких как Великобритания, Австралия и Новая Зеландия.

www.profinance.ru/news/2019/07/01/btci-jpmorgan-dal-prognoz-po-dollaru-posle-peremiriya-ssha-i-kitaya-rubl-vyrastet.html

Валютные игры. Почему укрепляется рубль и на что в действительности повлияет дивидендный сезон.

- 25 июня 2019, 07:13

- |

Тот факт, что искусственно заниженный курс национальной валюты это просто банальный и псевдорыночный инстумент грабежа собственных граждан нашим правительством у меня лично сомнений не вызывает. Впрочем это ещё и инструменты грабежа ресурсов и активов страны.

Но видимо поняв, что с «партнёрами» палку перегибать опасно наши Великие Кормчие дали команду сбавить обороты.

Будет ли реально более глубокое укрепление рубля?

Вряд ли. Уж больно хорошо с помощью курса шарить по карманам обедневшего населения.

Далее вот тут говорят про то, что дивидендный сезон даст толчок к взрывному росту круса, ибо суммы очень большие.

Но вот в этом лично меня терзают смутные сомнения. Скорее дивидендный сезон даст толчок к росту ММВБ, так как значимая часть потока дивидендов будет реинвестирована в тот же рынок. или в ОФЗ, что при укрепляющемся курсе становится ещё интереснее.

Да и доля государства, отчерпнувшего от этого потока почти половину не надо забывать. А полученное государством пойдёт не на валютный рынок.

Так что дивиденды- не будет драйвером роста доллара.

ИМХО.

Банк Nordea ожидает укрепление рубля на предстоящей неделе

- 13 июня 2019, 16:51

- |

13.06.19 12:42

Поддержку российской валюте окажут заявления Банка России и ФРС США, а также спрос экспортеров на рублевую ликвидность.

Рубль способен подорожать в перспективе предстоящей недели, утверждает аналитик Nordea Bank Татьяна Евдокимова. По ее мнению, укреплению российской валюты будет способствовать повышенный спрос на рублевую ликвидность со стороны экспортеров, которые начнут готовиться к налоговым выплатам в июне.

По результатам заседания Совета директоров Банка России, которое состоится в пятницу 14 июня, регулятор может дать сигнал вероятного дальнейшего снижения ключевой ставки. Это станет причиной повышенного спроса на ОФЗ со стороны иностранных инвесторов, что окажет рублю поддержку.

На следующей неделе 19 июня будет объявлен результат заседания ФРС США. Если американский Центробанк подтвердит ожидания рынка, который уверен в снижении ставки по федеральным фондам до конца года, аппетит к риску на международных рынка увеличится. Это также благотворно скажется на рубле, считают в Nordea.

www.profinance.ru/news/2019/06/13/bt1t-bank-nordea-ozhidaet-ukreplenie-rublya-na-predstoyaschej-nedele.html

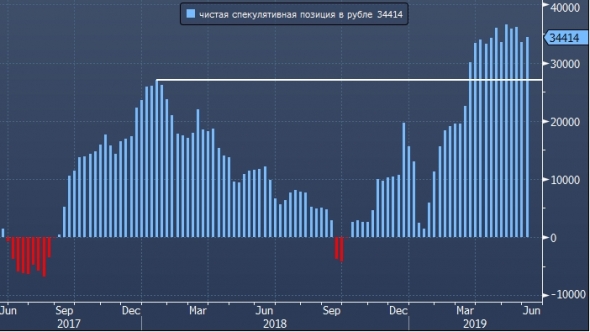

CFTC - Спекулянты на Чикагской товарной бирже (CME) увеличили ставки на рост курса рубля

- 10 июня 2019, 14:47

- |

ЦБ РФ с 1 июля сделает валютные вклады менее выгодными для банков

- 31 мая 2019, 20:54

- |

МОСКВА, 31 мая — ПРАЙМ. ЦБ РФ с 1 июля повышает норматив обязательных резервов по валютным вкладам на 1 процентный пункт — до 8%, говорится в сообщении регулятора.

«Банк России принял решение о повышении с 1 июля 2019 года на 1 процентный пункт нормативов обязательных резервов по обязательствам перед физическими лицами в иностранной валюте для банков с универсальной лицензией, банков с базовой лицензией и небанковских кредитных организаций — до 8%», — сказано в сообщении.

Данное решение направлено на дестимулирование роста валютных обязательств в структуре пассивов кредитных организаций. Иные нормативы обязательных резервов оставлены без изменений.

В апреле первый зампред Банка России Ксения Юдаева говорила, что ЦБ не исключает повышения обязательных нормативов резервирования на вклады в валюте. Тогда она отмечала, что регулятор обсуждает широкий круг изменений, которые привели бы разброс ставок отчислений в фонд страхования вкладов по валютным вкладам в соответствие с фактическим уровнем процентных ставок по ним.

1prime.ru/finance/20190531/830029877.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал